לאומי מוכן להעניק התחייבות חיתומית מלאה להנפקת OPC

לאומי פרטנרס, שמנהלת מו"מ מתקדם להובלת ההנפקה של חברת האנרגיה בתל אביב, מוכנה לרכוש את כל המניות שיונפקו, בשווי של כ־390 מיליון שקל, במקרה של כישלון ההנפקה. מדובר בהתחייבות חריגה ותקדימית בהיקפה בשוק ההון

פחות מחודשיים אחרי כישלון הנפקתה של איי.סי פאואר בנאסד"ק, עידן עופר מנסה להבטיח את הנפקתה של החברה־הבת OPC בתל אביב. ל"כלכליסט" נודע כי OPC דורשת מלאומי פרטנרס חיתום, שנמצאת במו"מ להובלת הנפקת OPC, התחייבות חיתומית על כל היקף ההנפקה, וככל הנראה שתקבל אותה כחלק מתנאי החיתום. מדובר בהתחייבות חיתומית חריגה ותקדימית בהיקפה לעומת התחייבויות חיתומיות בהיקפים נמוכים יותר המקובלות בשוק ההנפקות. ההנפקה של OPC אמורה להתבצע לפי שווי של 350 מיליון דולר (כ־1.3 מיליארד שקל). על השווי בהנפקה ישנן עדיין, ככל הנראה, אי־הסכמות בין החברה לחתמים, אולם שווי כזה משמעותו התחייבות חיתומית של לאומי פרטנרס לרכישת מניות בהנפקה בסכום של 400-350 מיליון שקל.

השאלות שנותרו פתוחות

אין הדבר אומר שלאומי פרטנרס בהכרח תשקיע את הכסף, אולם המשמעות היא שאם הגופים המוסדיים הישראלים לא ינהרו לרכוש מניות בהנפקה, לאומי פרטנרס תהיה מחוייבת להשלים את הגיוס עד לסכום של כ־390 מיליון שקל, שווי המניות המונפקות (30% מהחברה). מגבלה משפטית נוספת שנבחנת היא אם לאומי פרטנרס יכולה בכלל להחזיק יותר מ־10% מ־OPC שהנה חלק מתאגיד ריאלי משמעותי (קבוצת עופר), וככזו יכול גוף פיננסי להחזיק רק ב־10% ממניותיה. אם לאומי פרטנרס תוגבל, עשויים חתמי המשנה להידרש לחתום על חלק מההתחייבות. לחילופין עשוי לאומי לצרף שותף לרכישה תוך מתן הטבות מסויימות. בנוסף, מנכ"לית בנק לאומי רקפת רוסק־עמינח, שלה יש קשרי ידידות עם עידן עופר, חתומה על הצהרה המונעת ממנה לטפל בעניינים הקשורים לעופר ולחברות שבשליטתו. עוד נודע כי בעבר בחן לאומי רכישת נתח ממניות OPC. ללאומי יש כמה השקעות בחברות מתחום תחנות הכוח, ביניהן דליה אנרגיות שהאחזקה בה נמכרה כבר, תחנות הכוח הצפוניות נילית וכפר תבור של דלק ותחנת הכוח בבאר־טוביה. לאומי פרטנרס עדיין לא נבחרה כחתם ההנפקה אם כי המגעים, שאותם מנהל מנכ"ל חברת החיתום, ירון בלוך, מצויים בשלב מתקדם. OPC קיבלה אינדיקציה מחתמים נוספים שיהיו מוכנים להעניק התחיבות חיתומית לפחות על חלק מההנפקה.

| |||

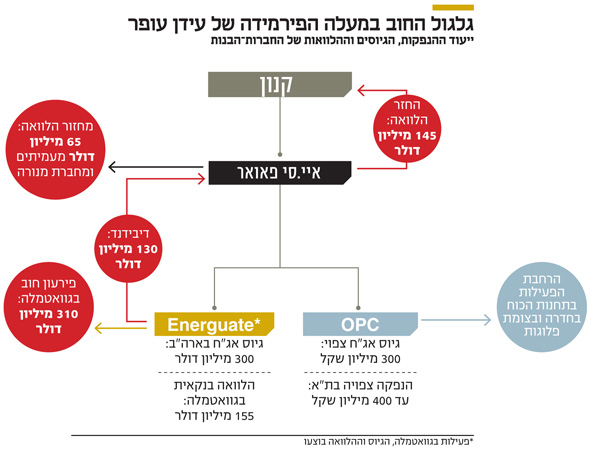

איי.סי פאואר ניסתה, כאמור, להנפיק בפברואר מניות בנאסד"ק לפי שווי של 1.2-1 מיליארד דולר אך הנפקה זו זכתה לביקושים דלים ובוטלה. הנפקתה של OPC אמורה להתקיים בעוד חודש־חודשיים, כשעוד קודם לכן צפויה החברה לגייס חוב של 300 מיליון שקל בתל אביב. תמורת הגיוס בהנפקת המניות והחוב אמורה לשמש לפיתוח תחנות כוח של OPC בחדרה ובצומת פלוגות, אולם גם לשמש את איי.סי פאואר לפירעון שטר חוב של 145 מיליון דולר לקנון הולדינגס, ולהחליף הלוואה של 65 מיליון דולר שקיבלה מעמיתים קרנות הפנסיה הוותיקות ומחברת מנורה.

OPC, שמנוהלת בידי גיורא אלמוגי, מרכזת את פעילות האנרגיה של איי.סי פאואר בישראל. היא מחזיקה 80% מתחנת הכוח הפרטית במישור רותם, שהוקמה בהשקעה של 460 מיליון דולר והחלה לפעול ביולי 2013, ומספקת 19% מייצור החשמל הפרטי. תחנת כוח זו אחראית ל־24% מהרווח התפעולי התזרימי המתואם (Ebitda) ב־2015 של איי.סי פאואר – 78 מיליון דולר – ול־38% מהרווח הנקי, שעמד על 20 מיליון דולר. יתרת החוב הפיננסי נטו של OPC הסתכם ב־319 מיליון דולר. בנוסף מחזיקה OPC בבעלות על AIE שאותה רכשה ביולי 2015 ממפעלי נייר חדרה תמורת 60 מיליון שקל. AIE מפעילה מרכז אנרגיה שמספק לנייר חדרה 18 מגה־ואט, והחלה ביוני 2016 בהקמת תחנת כוח שתספק 140 מגה־ואט. התחנה, שמוקמת בהשקעה של 250 מיליון דולר, צפויה להיכנס לפעילות מסחרית בתחילת 2019 ולהניב רווח תפעולי תזרימי של 35 מיליון דולר בשנה על הכנסות צפויות של 85–100 מיליון דולר בשנה.

OPC רכשה לאחרונה מקרן דנהאם הבריטית את הבעלות על צומת אנרגיה, שמחזיקה בזכויות להקמת תחנת כוח בצומת פלוגות ליד קרית גת. מדובר בתחנת כוח שתוקם בהשקעה של 250–300 מיליון דולר, ואמורה לספק גיבוי לרשת החשמל הארצית בשעות צריכת השיא תמורת תשלום קבוע בגין זמינותה למערכת.

גיוס אג"ח גם בארה"ב

במקביל, Energuate, זרוע הפעילות של איי.סי פאואר בגואטמלה גייסה ביום חמישי האחרון 330 מיליון דולר בהנפקת אג"ח בבורסה של ניו יורק. האג"ח שדורגה Ba2 על ידי חברת הדירוג Moody's הונפקה לתקופה של 10 שנים בריבית של 5.85%. תמורת ההנפקה מיועדת לפירעון חוב של 310 מיליון דולר לבנקים בגואטמלה ולתשלום דיבידנדים בסכום כולל של 130 מיליון דולר לאיי.סי.פאואר, כולל הפחתת הון של 73 מיליון דולר. הדיבידנדים שיחולקו אמורים גם הם לסייע לאיי.סי פאואר לפרוע 145 מיליון דולר שאותם היא חייבת לקנון.

לצורך פירעון החוב הבנקאי וחלוקת הדיבידנד תיקח Energuate, בנוסף לתמורה מהנפקת האג"ח, גם הלוואה בנקאית של 155 מיליון דולר – כך שהחוב הפיננסי ברוטו שלה יגיע ל־500 מיליון דולר. Energuate נרכשה בדצמבר 2015 תמורת 300 מיליון דולר וחוב של 289 מיליון דולר שאיי.סי.פאואר נטלה על עצמה. איי.סי פאואר מימנה את הרכישה מהמזומן שבקופתה ובהלוואה בנקאית של 120 מיליון דולר.