יו"ר בנק ירוויח לכל היותר פי 4 מדירקטור מומחה

טיוטת הדו"ח המלאה כוללת דרישה להכניס לחוזים של מנהלי הבנקים וחברות הביטוח סעיף שיאפשר ליטול מהם בונוסים עד 10 שנים לאחר שקיבלו אותם, אם השתנו הנסיבות לרעה באשמתם

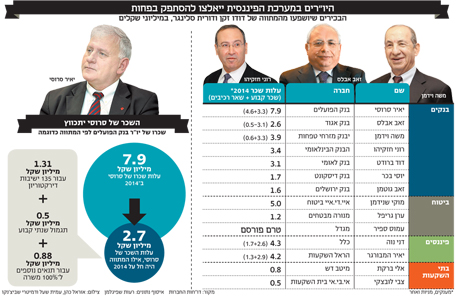

המפקח על הבנקים דודו זקן והממונה על שוק ההון והביטוח דורית סלינגר הרעידו בשבוע שעבר את המערכת הפיננסית כשפרסמו טיוטת מסמך ובה קבעו את האופן שבו יתוגמלו יושבי ראש של בנקים וחברות ביטוח. הנתון המהדהד ביותר שפורסם קבע כי שכרם של ראשי הדירקטוריונים בבנקים ובחברות הביטוח יופרד מהביצועים, ובכך למעשה הגבילו אותו משמעותית. כעת חושף "כלכליסט" את הטיוטה המלאה שמלחיצה את ראשי הבנקים. מסמך דומה אמור להסדיר גם את הפרטים הקטנים בתגמולם החדש של יו"רים בחברות הביטוח ובתי ההשקעות.

- כל היו"רים ישלמו על הטעויות של רף ומאור

- שכרו של יו"ר דירקטוריון בתאגיד פיננסי יהיה קבוע ולא מותנה בביצועים

- "בעתיד הלא רחוק מנכ"ל של בנק יגיע מעולם הטכנולוגיה"

לפי המסמך, יו"ר הדירקטוריון יקבל תגמול קבוע בלבד ולא ייהנה מבונוסים ומענקים שתלויים בביצועי הבנק. ההגבלות מתמקדות דווקא ביו"רים מאחר שהם עומדים בראש הדירקטוריון, שתפקידו הוא לבקר את פעילות ההנהלה. לכן הרגולטורים הפיננסיים קובעים כי יש לנתק את תמריצי השכר של יו"ר הדירקטוריון מאלו של המנכ"לים וחברי ההנהלה. זקן למעשה לא רוצה שייווצר מצב שבו היו"ר והמנכ"ל מחלקים ביניהם את תפקידי הניהול ורוצה בכך לייצר הפרדה ברורה.

המסמך המלא שנשלח לבנקים חושף את גובה התגמול המקסימלי שיקבלו יושבי הראש. אם עד היום היו"ר נהנה מתגמולים שיכלו להגיע למיליוני שקלים בשנה בעקבות עמידה ביעדים שהציבו למנכ"לים ולחברי ההנהלה, כעת זקן מבקש לקבע את בסיס השכר של היו"ר לזה של דירקטור חיצוני מומחה כפי שמופיע בחוק החברות.

זקן אינו משווה באופן מלא את שכרו של היו"ר לזה של דירקטור חיצוני וקובע מקדם שישדרג את שכרו. הנוסחה אומרת ששכר יו"ר יכול להיות עד פי 4 מהתגמול שמקבל דירקטור חיצוני מומחה. אם דירקטור חיצוני מומחה מקבל 127 אלף שקל בשנה, יו"ר הדירקטוריון יוכל לקבל תגמול שנתי קבוע של עד 508 אלף שקל.

שכרם של דירקטורים כולל גם תגמול על מספר הישיבות שבהן השתתפו, וגם ביחס לכך מאפשר זקן שדרוג לשכר היו"ר וקובע מקדם של עד פי 2: כלומר, אם הגמול על השתתפות בישיבה של דירקטור חיצוני מומחה עומד על 4,880 שקל, היו"ר יוכל לקבל 9,760 שקל לישיבה לכל היותר.

השכר יפחת בצורה משמעותית מאוד

על פי המתווה, ועדת התגמול של הדירקטוריון תקבע את גובה המקדם לפי גודלו של הבנק, שיעור המשרה של היו"ר וקריטריונים נוספים. גובה המקדם יידרש לאישור האסיפה הכללית של בעלי המניות. גם כיום שכר היו"ר מאושר באסיפה כללית, אך מעתה, על פי המתווה, האסיפה תידרש להביא בחשבון את גודלו של הבנק, וכך סביר להניח שהמקדם בבנק הפועלים (הבנק הגדול במערכת) והמקדם בבנק ירושלים (הקטן ביותר במערכת) לא יהיה זהה.

על פי ההבחנות האלה אפשר לדוגמה לחשב את השכר המשוער של יו"ר בנק הפועלים. ב־2014 השתתף יאיר סרוסי ב־42 ישיבות דירקטוריון כלליות ו־93 ישיבות של ועדות בדירקטוריון. על פי המתווה החדש של זקן וסלינגר, סרוסי יקבל על כך גמול של 1.31 מיליון שקל. בתוספת הגמול השנתי הקבוע — 508 אלף שקל לפי מקדם 4 — הוא יהיה זכאי לשכר ברוטו של 1.82 מיליון שקל. אם יו"ר הפועלים ימשיך לכהן במשרה מלאה, הוא יקבל גם תנאים סוציאליים כך שעלות השכר הכוללת שלו תעמוד על כ־2.7 מיליון שקל. לשם השוואה, עלות השכר הכוללת של יו"ר הפועלים ב־2014 עמדה על 7.9 מיליון שקל.

יו"רים עשויים לא להידרש ל־100% משרה

מעבר לדיון על גובה התגמול והיקפו, הטיוטה מעלה גם לא מעט שאלות של אופי עבודת יו"ר הדירקטוריון. כיום זקן מחייב את יושבי ראש הדירקטוריונים של הבנקים לעסוק במשרה מלאה בתפקידיהם בבנק ולהתפטר מדירקטוריונים אחרים.

דודו זקן צילום: עמית שעל

דודו זקן צילום: עמית שעל

אלא שהטיוטה מספקת שני רמזים לכך שכיוון זה עשוי להשתנות. הראשון מופיע כאשר זקן מתייחס בטיוטה לאפשרות שיושבי הראש ייהנו מתשלומים נוספים מעבר לנוסחה שהוא קבע: "ככל שהתאגיד הבנקאי נדרש לשלם ליו"ר תנאים סוציאליים, אלו יתווספו לתגמול האמור, כל עוד הם עומדים בהגדרת 'תגמול קבוע'". הסעיף הזה יכול ללמד אולי שחלק מיושבי הראש לא יועסקו במשרה מלאה ולכן לא יתקיימו בין הצדדים יחסי עובד־מעביד על פי חוק. במקרה כזה הבנק לא יידרש לשלם ליו"ר תנאים סוציאליים שיכולים להגיע למאות אלפי שקלים.

נקודה נוספת שיכולה ללמד על השינוי היא אותו מקדם שבו יכפילו הבנקים את שכר הדירקטורים. זקן מציין בטיוטה כי "המקדמים יאושרו על ידי האסיפה הכללית, תוך התחשבות בגודלו של התאגיד הבנקאי, שיעור המשרה ועוד". בבנקים כבר החלו לבדוק את משמעות הסעיף האחרון.

שינוי בהיקף המשרה הוא לא עניין מה בכך. בנק ישראל הוביל בעבר קו ברור שדרש מכל יושבי ראש הדירקטוריונים לעבוד ב־100% משרה.

הפיקוח לא רצה יו"ר שיעבוד בחצי משרה ויהיה מעורה פחות בהחלטות הבנק בשל כך. בנק ישראל דרש זאת בדיוק מאותה סיבה שבגינה הוא משנה עכשיו את מדיניות התגמול — כיוון שמדובר בבנק ובכספי ציבור, ומכיוון שצריך יו"ר שיפקח בצורה טובה. האם בעקבות שינוי היקף המשרה, יושבי ראש לא יהיו פחות מעורבים בהגדרה? האם זה לא מחליש את הפיקוח ומשיג למעשה את ההפך ממה שזקן רצה להשיג?

דורית סלינגר צילום: אבי אוחיון, לע"מ

דורית סלינגר צילום: אבי אוחיון, לע"מ

הטיוטה המלאה מפרטת גם את מתווה המעבר בין מודל המדיניות הישן לבין זה החדש. על פי הוראות המעבר, הסכמים שייחתמו מיום פרסום ההוראה הסופית חייבים להתאים עצמם לרוח ההוראה, אך זקן קובע בעצם כי הסכמים שייחתמו בין הפצת הטיוטה הנוכחית לבין ההוראה הסופית צריכים להתאים עצמם בתוך חצי שנה למדיניות החדשה. באשר להסכמים קיימים, אלו יוכלו להישאר בתוקף שלוש שנים מהיום שבו ההוראה תעבור.

כיום יש כמה יושבי ראש שהוראות המעבר האלו חלות עליהם. כך, למשל, חוזה ההעסקה של סרוסי — כלומר, רכיב השכר הקבוע — אמנם נמצא בתוקף עד 2017, ולכן לא ייפגע מהמתווה, אך בנק הפועלים יידרש לאישור מחדש של הגמול המשתנה לשנים 2016‑2017. גם יו"ר בנק מזרחי טפחות משה וידמן, המחזיק בהסכם תגמול שתקף לשנים 2013–2015, יצטרך לאשר את התגמול שלו לשנים הבאות לפי ההוראה החדשה. לאומי אישר את מדיניות התגמול שלו ב־2014 גם עבור היו"ר דוד ברודט ומדיניות זו תקפה עד סוף 2016. רוני חזקיהו, יו"ר בנק הבינלאומי ולשעבר המפקח על הבנקים, עובד כיום לפי מדיניות תגמול שהסתיימה במאי 2014, אך הצדדים המשיכו את ההסכם לתקופה בלתי קצובה כאשר על כל אחד מהם להעניק התראה של שלושה חודשים מראש על סיום התקשרות. המשמעות היא שעם כניסת ההוראה הסופית לתוקף, גם חזקיהו יהיה חייב לחדש את מתווה התגמול.

השבת הבונוסים: התשובה הרגולטורית לפרשת לאומי

הטיוטה קובעת גם כי מעתה הבונוסים הגבוהים שניתנים לבכירי מערכת הבנקאות כולה יינתנו עם כוכבית קטנה שתהפוך את הבונוס ל"בר־השבה". במילים אחרות, בעלי תפקידים בכירים בבנק או בגוף מוסדי עשויים להידרש להשיב את הבונוסים ששולמו להם.

זקן דורש מוועדות התגמול בבנקים לקבוע קריטריונים ספציפיים להפעלת התניית ההשבה ובמקביל מציב כמה קריטריונים בסיסיים שחייבים להיכלל ברשימה של כל דירקטוריון. בין סעיפי החובה ניתן למצוא אחריות להתנהגות שכתוצאה ממנה נגרמו לבנק הפסדיים משמעותיים או תרומה לכך שהבנק כשל בניהול מדיניות סיכונים סבירה. כמו כן, ניתן יהיה להפעיל את סעיף ההשבה גם במקרים שבהם נגרם לבנק הפסד כספי משמעותי עקב קנסות או עיצומים שהוטלו עליו.

על פי הטיוטה, בהסכמי התגמול תתווסף ההנחיה שמאפשרת החזרת בונוסים עד שבע שנים מיום קבלתם, אך גם כאן יש כוכבית קטנה: הטיוטה מציינת שניתן יהיה להאריך את התקופה הזו בשלוש שנים אם הבנק החל בבדיקה פנימית לגבי כשל האירוע או במקרה שבו הבנק קיבל הודעה מרשות רגולטורית שנפתחה נגדו חקירה בעניין מסוים.

סעיף ההשבה מגיע לאחר שבדצמבר האחרון חתם בנק לאומי על הסדר עם הרשויות האמריקאיות שבו הודה כי סייע ללקוחותיו להעלים מסים. ההסדר חשף כי המעשים בוצעו באמצעות מנגנון מתוכנן רחב היקף שעמד לטובת העניין. כחלק מההסדר שילם בנק לאומי קנס חסר תקדים של 1.5 מיליארד שקל ויחד עם הוצאות על עו"ד ורו"ח היקף הנזק הכספי של הפרשה מסתכם ב־1.7 מיליארד שקל. מנגנון הבונוסים הניתנים להשבה אינו מצריך חקיקה, והוא יפעל, ככל הידוע, מרגע שההוראה תיכנס לתוקף, אז יצטרכו הדירקטוריונים לגבש קריטריונים ברורים. באשר לעבר ולשאלת הבונוסים של מנכ"לית הבנק לשעבר גליה מאור והיו"ר לשעבר איתן רף — אלו יצטרכו להיכנס תחת מסגרת משפטית אחרת.

נראה שגם הכוכבית הקטנה שמאפשרת הארכה של תקופת ההשבה נלקחה ממקרה לאומי, שכן הבנק מינה ועדה בלתי תלויה שתבצע בדיקה של הפרשה (ראו מסגרת). כמו כן, הרשויות האמריקאיות הודיעו לבנק הפועלים ולבנק מזרחי טפחות שהן מנהלות גם נגדם חקירות בנושאים דומים ועל כן זקן כבר מכין את התשתית גם עבורם. הטיוטה קובעת כי "תקופת הארכה תסתיים כאשר החקירה תיגמר ומידת מעורבות העובד תתברר".