כך פועל זלקינד לחלץ את אלקו מהמדרון התלול

משקולות בדמות פעילות המזגנים באירופה וגירעון בהון החוזר באלקטרה נדל"ן איימו על יציבות אלקו. בעל השליטה נערך לשירות חוב של 1.1 מיליארד שקל עם 108 מיליון שקל בקופה

המסע שעשה גרף המניה של אלקו החזקות בשלוש וחצי השנים האחרונות שווה אלף ניתוחים. במשך שנתיים וחצי שהחלו במרץ 2010, איבדה אלקו 83% משווי השוק שלה. באוגוסט 2012 החלה הקבוצה במסע התאוששות מרשים שאחריתו זינוק של 260% במשך שנה וחצי.

מסע החילוץ של אלקטרה, שבשליטת גרשון זלקינד ובניהול שני בניו, מייקי ודניאל המכהנים כמנכ"לים משותפים, היה מבוסס על פעולה משולבת בשתי גזרות: הגזרה האחת, טיפול בחברות הבעייתיות בקבוצה המעיבות על התוצאות ותזרים המזומנים של אלקו. במסגרת פעילות זאת נמכרה האחזקה בפעילות של אלקו הולנד שהסבה לקבוצה הפסדים של יותר מ־600 מיליון שקל והחל מרוץ מימושים נמרץ של נכסים בחברה־הבת (58%) אלקטרה נדל"ן. הגזרה השנייה, איתור פתרונות לאתגרי שירות החוב של הקבוצה ברמת הסולו.

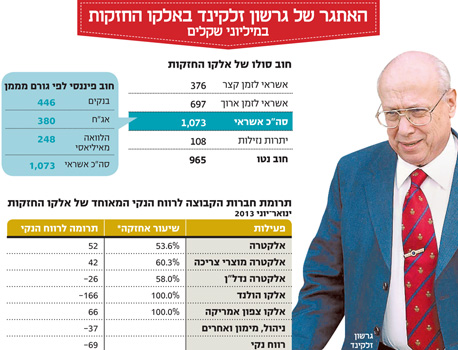

החוב הפיננסי של אלקו החזקות (סולו) הסתכם ב־1.1 מיליארד שקל בסוף הרבעון השני של 2013. כ־35% ממנו מוגדר כאשראי לזמן קצר, והיתרה, כ־700 מיליון שקל, אשראי לטווח ארוך. לאלקו החזקות שתי סדרות אג"ח שהונפקו למוסדיים, שנכון ל־30 ביוני 2013 החוב כלפיהם הסתכם ב־380 מיליון שקל. הסדרה הקצרה שבהן, בהיקף של כ־30 מיליון שקל, תיפרע באופן מלא בדצמבר השנה. החוב למערכת הבנקאית, שמהווה ספק האשראי המרכזי של אלקו החזקות, הסתכם בסוף הרבעון השני ב־446 מיליון שקל. לטובת הבנקים נרשם שעבוד צף על נכסיה של אלקו, לרבות על מניות החברות־הבנות. את תמונת החוב הפיננסי של אלקו משלימה הלוואה שהתקבלה מהחברה־הבת (100%) איליאסי, בהיקף של 248 מיליון שקל. המקור לכספים שהועברו כהלוואה מאיליאסי לאלקו החזקות הוא הלוואה בנקאית לזמן ארוך. להבטחת ההלוואה שהועמדה לחברה־הבת קיבלו הבנקים שיעבוד על מניות אלקטרה מוצרי צריכה המוחזקות באמצעות איליאסי.

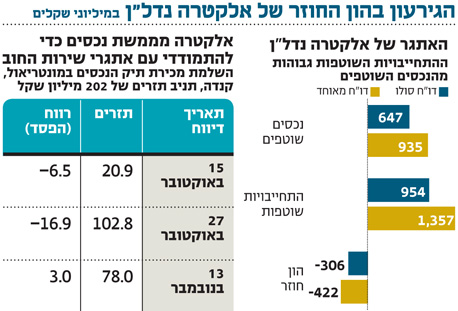

עודף ההתחייבויות השוטפות על הנכסים השוטפים בדו"ח המאוחד של אלקו החזקות הסתכם בסוף יוני בכ־359 מיליון שקל. האחראית הישירה לגירעון בהון החוזר של אלקו היא החברה־הבת אלקטרה נדל"ן. כדי להתמודד עם חוב פיננסי של כ־1 מיליארד שקל, נקטו באלקו בכמה פעולות:

א. מימוש מניות חברות־בנות: אלקו החזקות היא בעלת השליטה של שלוש חברות ציבוריות: אלקטרה (53.6%), אלקטרה מוצרי צריכה (60.3%) ואלקטרה נדל"ן (58.0%). עובדה זאת מקנה לאלקו החזקות גמישות פיננסית שאותה ניצלה החברה ביוני השנה, כשמכרה 4.9% מאחזקותיה באלקטרה בתמורה ל־כ־72 מיליון שקל. כך גם באוקטובר השנה, מכרה אלקו החזקות 5.1% מאחזקותיה באלקטרה מוצרי צריכה, תמורת 47.3 מיליון שקל.

ב. גיוס חוב: באלקו החזקות ניצלו את הגאות בשוק האג"ח בכלל ואת השיפור במצב החברה, כפי שבא לידי ביטוי בשער המניה בבורסה, ובפברואר השנה השלימו הנפקה פרטית לגופים מוסדיים בסך של 80 מיליון ע"נ ובתמורה לכ־91.6 מיליון שקל.

ג. פרסום תשקיף מדף: לפני כשבועיים פרסמה אלקו החזקות תשקיף מדף להנפקת מניות ואיגרות חוב, בהתאם לצורך. תשקיף מדף פתוח עדכני עשוי לאפשר לאלקו החזקות לנצל את הגאות בשוק המניות ואת התשואות הנמוכות בשוק איגרות החוב כדי לגייס הון או חוב.

בד בבד עם המאמצים להגדיל את קופת המזומנים, אלקו החזקות נאלצת גם להתמודד עם הקשיים של החברה־הבת אלקטרה נדל"ן. ההירתמות של אלקו החזקות באה לידי ביטוי באוגוסט השנה כשהעמידה לטובת אלקטרה נדל"ן ערבות בנקאית של כ־33.5 מיליון שקל למוסד בנקאי. בנוסף לכך, אלקו החזקות התחייבה להזרים 50 מיליון שקל במסגרת הקצאת מניות פרטית המתוכננת של אלקטרה נדל"ן בהיקף כולל של 100 מיליון שקל.

לאחרונה הגישה אלקטרה מוצרי צריכה שאינה מקיימת את "מבחן הרווח" לחלוקת דיבידנד, בקשה לבית המשפט לאישור חלוקת דיבידנד בהיקף 150 מיליון שקל. החלוקה, אם תאושר, תזרים לאיליאסי 90 מיליון שקל. סביר להניח שחלק מהסכום ישמש לשרות החוב הבנקאי וחלקו האחר יטפס מעלה, לחברה־האם – אלקו החזקות.

אלקטרה נדל"ן: מימוש נכסים לשירות עומס התשלומים

תפסה את תפקיד הכבשה השחורה

אחרי שאלקו החזקות נפטרה מאלקו הולנד, את המשבצת של "הכבשה השחורה" תפסה בלי שום קושי החברה־הבת (58%) אלקטרה נדל"ן, שפועלת במרץ בשנה האחרונה למימוש נכסים כדי להתמודד עם עומס התשלומים לספקי האשראי שלה, וגם הקבוצה נרתמת למאמצים של החברה־הבת הסוררת. כדי להתמודד עם אתגרי שירות החוב ועם גירעון בהון החוזר, שהציג בסוף יוני עודף התחייבויות על נכסים בטווח הקצר בהיקף של 422 מיליון שקל, אלקטרה נדל"ן נדרשת לפעולות אקטיביות ונמרצות.

אחרי תאריך המאזן לסוף יוני אסטרטגיית המימושים של אלקטרה נדל"ן נשאה פרי. באוגוסט הושלמה מכירת בניין משרדים בשיקגו, מהלך שהניב לה תזרים מזומנים חופשי של 54 מיליון שקל, והתקבלה הלוואה של 86 מיליון שקל על חשבון התמורה העתידית שתתקבל ממכירת פרויקט Sea One בתל אביב. סכומים אלו יעשירו את קופת המזומנים של אלקטרה נדל"ן ב־140 מיליון שקל בדו"חות הרבעון השלישי. בנוסף, באוקטובר־נובמבר דיווחה אלקטרה נדל"ן על מכירת פורטפוליו הנכסים במונטריאול שבקנדה. השלמת העסקאות, שצפויה ברבעון הראשון של 2014, תניב לחברה תזרים מזומנים חופשי של כ־200 מיליון שקל.

אחד הגורמים להון החוזר השלילי המעיב על אלקטרה נדל"ן הוא אשראי בנקאי של כ־180 מיליון שקל כנגד חלקה (25%) במגדל אלקטרה. היות שמועד פירעון ההלוואה הבנקאית נקבע לינואר 2014, האשראי מסווג במסגרת ההתחייבויות השוטפות. באלקטרה נדל"ן מעריכים שמגדל אלקטרה, ששווי חלק החברה בו מוערך ב־293 מיליון שקל, יימכר עוד ב־2013.

גם החברה־האם אלקו החזקות נרתמת לטובת אלקטרה נדל"ן והעמידה באוגוסט ערבות בנקאית של 33.5 מיליון שקל בקשר עם התחייבות של אלקטרה נדל"ן למוסד בנקאי. בנוסף, בהנפקת הזכויות שאלקטרה נדל"ן מתכוונת לקיים בדצמבר, התחייבה אלקו החזקות להזרים 50 מיליון שקל.

הנפקת הזכויות הצפויה ומימושי הנכסים שעליהם דיווחה הלהיבו את המשקיעים ושלחו את האג"ח של אלקטרה נדל"ן לראלי של 8.6% בתוך פחות מחודשיים. כעת מתכוונים בחברה "להכות בברזל" ולגייס 75 מיליון שקל על ידי הרחבת סדרה ד'.

בנוסף לחברה־האם ולמחזיקי האג"ח, גם שלושת הבנקים המממנים באים לקראת אלקטרה נדל"ן, אך הם לא עושים זאת בחינם. בשבוע שעבר הסכימו הבנקים לדחייה של ארבעה חודשים במועד פירעון 27.5 מיליון דולר שהיו אמורים להיפרע בסוף 2013. הסכמת הבנקים לדחייה כפופה לכך שכל תמורה ממכירת נכסיה של אלקטרה נדל"ן בקנדה תשמש להקטנת מסגרת האשראי שנדחה.

בשונה מיתר החברות בקבוצה בעלות פוטנציאל להצפת ערך או שמעלות מזומנים לאלקו החזקות, אלקטרה נדל"ן שואבת מזומנים. שיפור משמעותי במצבה יתאפשר בכפוף להתממשות שלושת התנאים הבאים: א. הנפקת אג"ח בבורסה כמתוכנן. ב. מכירת חלק החברה במגדל אלקטרה. ג. השלמת העסקאות למכירת נכסים בקנדה במהלך הרבעון הראשון של 2014.

אלקו הולנד: מי צריך מזגן באירופה?

הגיבנת נמכרה ביורו אחד

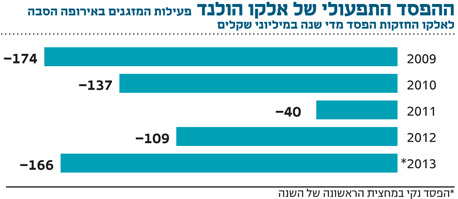

אלקו הולנד (100%) נחשבה ל"גיבנת" של הקבוצה. פעילות ייצור ושיווק מערכות מיזוג האוויר לבתים ולתעשייה באירופה הסבה בשנים האחרונות לאלקו החזקות הפסדי עתק, כשההפסד התפעולי של אלקו הולנד בשנים 2009–2012 הצטבר ל־460 מיליון שקל. המגמה השלילית בתוצאותיה של אלקו הולנד נמשכה גם במחצית הראשונה של 2013 שבה הפסידה החברה־הבת 166 מיליון שקל.

באלקו תולים את האשם המרכזי בהפסדי אלקו הולנד בתנאי השוק הקשים בשוק האירופי. ההפסדים המתמשכים באלקו הולנד הובילו בשנת 2012 ליישום של ארגון מחדש ושינוי המודל העסקי. בין הפעולות שננקטו, אלקו החזקות "גייסה" חברה־בת אחרת, אלקטרה מוצרי צריכה, שרכשה בספטמבר 2012 מאלקו הולנד את פעילות המזגנים הביתיים תמורת 7.4 מיליון יורו. אולם חרף המאמצים של אלקו החזקות, אלקו הולנד המשיכה "לדמם". ברבעון השני של 2013 נפלה לידי אלקו החזקות ההזדמנות להיפטר מאלקו הולנד, ובחודש יוני הושלמה מכירת פעילות מזגני האוויר המסחריים בשני מפעלים בצרפת בתמורה ליורו אחד.

הדו"חות הכספיים לרבעון השלישי שאלקו החזקות תפרסם בסוף החודש יהיו הראשונים ללא הפעילות המפסידה של אלקו הולנד. כך שאלקו החזקות פותחת את הרבעון השלישי של 2013 ברגל ימין, וההפסד של 38 מיליון שקל שנרשם ברבעון המקביל מהפעילות באירופה לא יחזור על עצמו.

אלקו צפון אמריקה: מניות תמורת נכסים

שיפור הגמישות הפיננסית

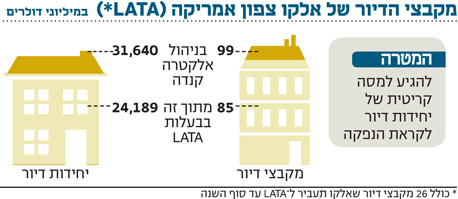

אלקו צפון אמריקה (10%), עוסקת בתחום מקבצי דיור בדרום־מזרח ארה"ב. פעילות רכישת והשכרת מקבצי הדיור נעשית באמצעות החברה־הבת (ELRH (90% וקרן הריט האמריקאית LATA, שבה מחזיקה אלקו בכ־35% בשרשור.

האסטרטגיה של אלקו, שקיבלה את אישור הדירקטוריון, היא להמשיך להעביר את כל 26 מקבצי הדיור שבבעלותה ל־LATA. תמורת מקבצי הדיור, שיועברו עד סוף השנה, יוקצו ל־ELRH מניות של LATA בשווי של 92 מיליון דולר. לאחר השלמת העסקה, LATA תנהל 99 מקבצי דיור בהיקף כולל של 31,640 יחידות דיור.

ברקע לכל המהלכים עומדת השאיפה להנפיק את LATA, שעל פי התזכיר והתקנון שלה, עליה לפעול להשלמת הנפקת מניותיה לציבור עד סוף 2013. אם ההנפקה לא תצא לפועל, האסיפה הכללית של LATA תידרש לאשר מועד חדש להנפקה או לפעול לתהליך של פירוק מרצון של הקרן.

חלקה של אלקו צפון אמריקה בהון העצמי של LATA הוא 225.7 מיליון דולר, אולם התאמת הדו"חות של LATA לכללי החשבונאות לפי IFRS, מגדילה את ההון העצמי המיוחס לאלקו צפון אמריקה ל־335.8 מיליון דולר, בעיקר הודות לשווי הוגן של נדל"ן להשקעה.

הנפקת LATA בארה"ב, אם תתבצע, צפויה לשפר את הגמישות הפיננסית של אלקו החזקות, שחלף אחזקותיה במניות פרטיות תחזיק במניות של חברה ציבורית בשווי מוערך של 530 מיליון דולר.

אלקטרה מוצרי צריכה: הפחתת הון שבדרך

לסחוט את לימון הדיבידנד

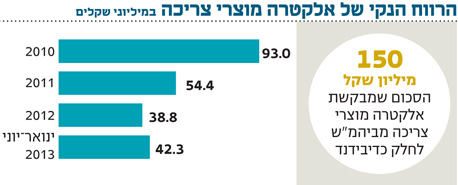

אחרי ירידה מתמשכת ברווח הנקי בין 2012-2010, התוצאות העסקיות של אלקטרה מוצרי צריכה (60.3%) מראות סימני שיפור.

הרווח הנקי במחצית הראשונה של 2013 הסתכם ב־42.3 מיליון שקל, לעומת 17.3 מיליון שקל בלבד בתקופה המקבילה. נוסף לכך, נראה שאלקטרה מוצרי צריכה מתחילה לקטוף את פירות הרכישה של אייס אוטו דיפו, שהושלמה באפריל 2012. מגזר הפעילות של אייס אוטו דיפו – עשה זאת בעצמך (DIY) – תרם לאלקטרה מוצרי צריכה 9.1 מיליון שקל לשורת הרווח התפעולי בין ינואר ליוני השנה.

הסוגיה הבעייתית מבחינת אלקטרה מוצרי צריכה נוגעת לפניית החברה לבית המשפט כדי שיאשר הפחתת הון לצורך חלוקת דיבידנד של 150 מיליון שקל. אחרי שחילקה מ־2011 דיבידנדים בהיקף מצטבר של 162 מיליון שקל, לחברה אין עודפים ראויים לחלוקה ולפיכך, היא נדרשת לאישור בית המשפט. באלקטרה מוצרי צריכה טוענים שהפחתת ההון העצמי נועדה להגדיל את התשואה על ההון עבור בעלי המניות, ואף צרפו חוות דעת שעל פיה גם לאחר חלוקת הדיבידנד המיוחד החברה תעמוד במבחן יכולת הפירעון. עם זאת, קשה להאמין שהנהלת אלקטרה מוצרי צריכה הייתה יוזמת את המהלך השנוי במחלוקת, אלמלא צורכי הנזילות של החברה־האם, אלקו החזקות.

אם בית המשפט יאשר את הפחתת ההון של אלקטרה מוצרי צריכה, אלקו החזקות תיהנה מתזרים חריג ובעל מאפיינים חד־פעמיים של כ־90 מיליון שקל.

אלקטרה: החברה–הבת היציבה בקבוצה

צבר שיא לפרוייקטי בנייה

אלקטרה נחשבת לחברה־הבת היציבה של אלקו החזקות. צבר העבודות בדו"חות הרבעון השלישי שפורסמו בשבוע שעבר הגיע לשיא של 7.5 מיליארד שקל. כ־71% מצבר העבודות מיוחסים למגזר פרויקטים למבנים ותשתיות בישראל.

נוסף לפעילויות אלה, אלקטרה עוסקת גם בפיתוח והקמה של נדל"ן בשיתוף עם החברה־האחות אלקטרה נדל"ן. נכון להיום, בין שתי החברות יש שיתוף פעולה בשני פרויקטים מהותיים בישראל. האחד, בניין אלקטרה, שבו מחזיקה כל אחת מהחברות 25%, והשני, פרויקט מידטאון, קרקע בתל אביב שנרכשה מתנובה ועליה צפוי לקום פרויקט נדל"ן למגורים, מסחר ומשרדים, אשר בו מחזיקה כל אחת 12.5%. בניין אלקטרה מהווה מודל לפעילות של אלקטרה, שרשמה רווח קבלני בהקמת בניין, ונהנית מחוזה שירות ואחזקה מתמשך לאחר השלמת שלב הבנייה. כעת, משהבניין אוכלס, אלקטרה עשויה לגזור קופון שלישי, בדמות רווח יזמי, עם מכירת חלקה בבניין אלקטרה.

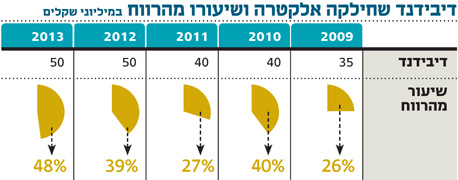

לאלקטרה אין מדיניות חלוקת דיבידנד, אולם בשנים 2013–2009 שיעור הדיבידנד נע בטווח של 26%–48% מהרווח הנקי של השנה שהסתיימה. מכך, אלקטרה צפויה לחלק גם ב־2014 דיבידנד של 40–70 מיליון שקל, מהם 20–40 מיליון שקל חלקה של אלקו החזקות. סכום הדיבידנד עשוי להיות גבוה יותר אם יוחלט לחלק דיבידנד מיוחד בגין מכירת קבוצת דביס, שתרמה לרווח של אלקטרה כ־50 מיליון שקל ב־2013.