האם המודרניזציה של השווקים המתעוררים תוביל את הצמיחה הגלובלית?

הנתונים מצביעים על האטה במדינות המתפתחות לעומת תשואות עדיפות בקרנות המשקיעות בארה"ב ובאירופה ומדגישים את החשיבות שבפיזור ההשקעות

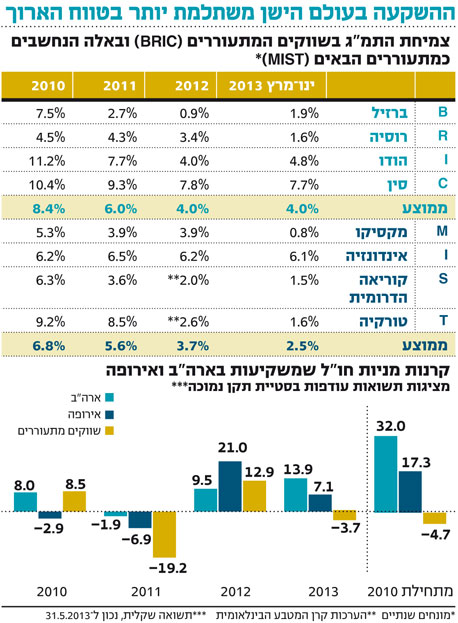

משקיעים רבים נושאים עיניהם זה כעשור לעבר כלכלות השווקים המתעוררים ובראשן מדינות ה־BRIC (ברזיל, רוסיה, הודו וסין) מתוך תקווה שתהליך המודרניזציה שעוברים משקים אלו יוביל את הצמיחה הגלובלית. הנתונים הכלכליים המופיעים בחודשים האחרונים ואשר מצביעים על האטה במדינות המתפתחות, מדגישים את החשיבות שבפיזור ההשקעות. שיעורי הצמיחה בשווקים המתפתחים התכווצו במהלך שלוש השנים האחרונות ונאמדים, נכון לסוף הרבעון הראשון של 2013, במחצית מערכם ב־2010. שיעור הצמיחה הממוצע של מדינות ה־BRIC, לדוגמה, ירד מ־8.4% ל־4%. שיעור הצמיחה במדינות ה־MIST (מקסיקו, אינדונזיה, דרום קוריאה וטורקיה), אשר כלכלנים לא מעטים הכריזו עליהן כשווקים המתפתחים "הבאים", נפל מ־6.8% ל־2.5%.

מי משפיע על מי?

אין ספק, שלעומת שיעורי הצמיחה האפסיים באירופה ושיעור הצמיחה בארה"ב שמתקשה להתרומם מעל לרף של 2%, מדובר בקצבי צמיחה נאים, אך ירידה עקבית בצמיחה בשווקים המתעוררים מעידה כי השפעתם על שיעור הצמיחה בעולם המפותח קטנה יותר מזו של העולם המפותח עליהם. ברמות צמיחה כאלו פוחת הרצון להיחשף לסיכון הגלום בשווקים המתעוררים הסובלים מתנודתיות גבוהה, אי־יציבות חברתית ופוליטית ושקיפות נמוכה. משקיעים יעדיפו לפנות לארה"ב המציגה קצב צמיחה שנתי של 1.8% ברבעון הראשון של 2013, על פני ברזיל, מקסיקו, דרום קוריאה וטורקיה, המציגות רמות צמיחה דומות או נמוכות יותר.

בחינה של תשואות קרנות הנאמנות המשקיעות בשווקים המתעוררים מול אלה המשקיעות בארה"ב ובאירופה מראה כי שיעורי צמיחה גבוהים לא מביאים בהכרח לתשואות חיוביות בשוקי המניות. השקעה בקרנות מניות השווקים המתעוררים הציגה בשלוש וחצי השנים האחרונות תשואה ממוצעת מצטברת שלילית של 4.68%, וזאת לעומת תשואה ממוצעת מצטברת חיובית במדינות העולם המפותח "מוכה החובות" ובעל הצמיחה הנמוכה, של 17.25% באירופה ו־31.98% בארה"ב.

מיטב דש צילום: בלומברג

מיטב דש צילום: בלומברג

התשואה החיובית שהניבו הקרנות המשקיעות בשווקים המפותחים בולטת במיוחד כאשר מסתכלים על סטיית התקן שבה הושגה תשואה זו. קרנות השוק האמריקאי מובילות את הטבלה עם התשואה הממוצעת הגבוהה ביותר לתקופה וסטיית התקן הנמוכה ביותר. לעומתן, נמצאות קרנות השווקים המתעוררים שהניבו את התשואה הנמוכה ביותר עם סטיית התקן הגבוהה ביותר. לא ניתן לצפות את התשואות וסטיות התקן העתידיות של קרנות אלו, אך מגמה זו נמשכת גם ב־2013.

העובדה שב־2010 קרנות השווקים המתעוררים השיגו את התשואה הגבוהה ביותר (בעדיפות קלה על ארה"ב) וב־2012 היו אלה הקרנות המשקיעות בארה"ב שפיגרו במיוחד אחרי אירופה, ממחישה את הצורך בבניית תיק השקעות מפוזר, בדגש על החשיפה לחו"ל בחלק המנייתי. ההשקעה בקרנות המתמקדות בשווקים המפותחים עדיפה גם מבחינת דמי הניהול. בעוד קרנות המשקיעות במניות בארה"ב ובאירופה גובות דמי ניהול בשיעור ממוצע 1.7% ושל 2.2% בהתאמה, הרי שקרנות השווקים המתעוררים גובות דמי ניהול ממוצעים של 2.4%.

הקטנת רמת הסיכון

בנוסף, היקף הנכסים הממוצע בקרנות המשקיעות בארה"ב ובאירופה נאמד ב־41 מיליון שקל וב־29 מיליון שקל בהתאמה, ואילו בקרן המשקיעה בשווקים המתעוררים היקף הנכסים הממוצע עומד על 18 מיליון שקל. היקף נכסים גדול מאפשר לקרן להשיג פיזור עבור משקיעיה, ובכך להקטין עבורם את רמת הסיכון ואת סטיית התקן של ההשקעה.

יתרון נוסף בהשקעה בקרנות מניות השווקים המפותחים הנו החשיפה המטבעית שלהן. לאור המחויבות המשתמעת של בנק ישראל לפיחות בשער השקל ואפשרות של הורדת ריבית נוספת, זו עשויה להיות הזדמנות טובה להיחשף לדולר ולמטבעות נוספים. פיחות בשער השקל צפוי לתרום לתשואה השקלית בקרנות אלו. חשיפה לשווקים המפותחים והמתפתחים ניתן להשיג גם באמצעות קרנות אגד חוץ מנייתיות, המפזרות את נכסיהן בין כמה קרנות של גופי השקעות בחו"ל, בעלי מומחיות גבוהה לשווקים אלו.