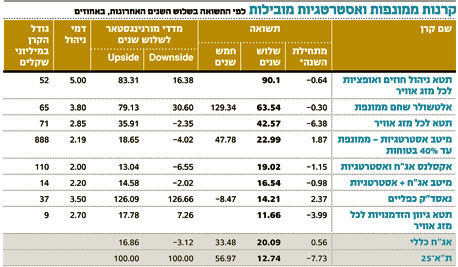

כשמסביב הכל קורס דווקא הקרנות המסוכנות מגנות על התיק

באמצעות אסטרטגיות המפחיתות את המתאם לשוק, הקרנות הממונפות והאסטרטגיות מספקות הגנה על תיק ההשקעות בתקופה של ירידות. בשנת 2008, לדוגמה, כאשר השוק צנח ב־50%, הציגה קרן ממונפת של תטא תשואה של 37%

בתקופות של ירידות בשווקים תיק השקעות סולידי הוא האופציה הבטוחה בטווח הארוך. אך זו אינה האלטרנטיבה היחידה. במקרים מסוימים דווקא הקרנות האסטרטגיות והממונפות, הנחשבות כבעלות סיכון גבוה מאוד, עשויות לשמור טוב יותר על ערכו של הפורטפוליו, במיוחד בתקופות של ירידות בשווקים.

למרות היקפו הקטן של תחום זה בישראל ישנן כמה קרנות כאלו שהצליחו להגן בצורה אופטימלית על המשקיעים מפני נפילות השוק בתקופה האחרונה, מה שמעיד כי קרן ממונפת בסיכון גבוה, המנוהלת היטב, יכולה בהחלט לשמש ככרית ביטחון דפנסיבית בתיק ההשקעות, ולא רק כזרז ליצירת תשואות.

"בזמנים של שוק עולה, הקרנות הללו עשויות להציג הפסדים מינוריים, להישאר במקום או להרוויח פחות מהמדדים. לעומת זאת, בזמנים של שוק יורד הקרנות האלו אמורות לרשום עליות או לפחות להפסיד באופן משמעותי פחות מהשוק", כותבת האנליסטית נדיה פאפאגיאניס, המסקרת את תחום הקרנות האלטרנטיביות בחברת מחקר הקרנות מורנינגסטאר. "הקצאה של חלק מתיק ההשקעות לסוג קרנות זה יכולה להקטין או לשלול את ההפסדים של פורטפוליו סטנדרטי של מניות ואג"ח, ומאפשר למשקיע לבנות מחדש את הונו אחרי שהשוק ירד בצורה דרסטית".

"הזדמנות ללונג־שורט"

בארצות הברית רוב הקרנות האלטרנטיביות משויכות על ידי מורנינגסטאר לקטגוריית הלונג־שורט, שעיקרה קרנות ממונפות המתבססות על אסטרטגיות שונות כגון גידור וארביטראז', ומשקיעות בעיקר דרך אופציות על סחורות, חוזים עתידיים ומט"ח. קרנות הלונג־שורט האמריקאיות, המנהלות כ־94 מיליארד דולר, שואפות למזער את המתאם שלהן עם מדדי המניות המרכזיים כגון S&P 500, כדי להימנע מהתלות שיש לרוב הקרנות המסורתיות בביצועי השוק. לדוגמה, בין אוקטובר 2007 למרץ 2009, תקופת המשבר הכלכלי, קרנות הלונג־שורט איבדו בממוצע 19.1%, פחות ממחצית ההפסדים של מדד S&P 500.

"בחודשים האחרונים התחלנו לראות מרווח גדול בין סקטורים מנצחים בהתאוששות הכלכלה לבין סקטורים מפסידים, וזו יכולה להיות הזדמנות מרתקת עבור מנהלי קרנות לונג־שורט", אומר ריק לייק, מנהל הקרנות של בית ההשקעות אסטון לייק.

בישראל, לעומת זאת, תחום הקרנות האלטרנטיביות עדיין קטן ונישתי. התחום כולל שלוש קטגוריות לפי רשות ניירות ערך: קרנות במינוף גבוה, קרנות ממונפות אחרות וקרנות אסטרטגיות. כל אחת מהקטגוריות שונה מאוד מהאחרת, מרחב הפעולה של הקרנות השונות ואסטרטגיות ההשקעה שלהן משתנים ואינם ניתנים להגדרה חד־משמעית, ומדדי הייחוס שלהן שונים. בשל כך מורנינגסטאר אינה מדרגת קרנות ממונפות ואסטרטגיות.

קרנות ממונפות פועלות בעיקר באמצעות מסחר באופציות על נכסים שונים, ובכך מגדילות את החשיפה שלהן לנכסים אלו, מעל לשווי הנכסים שלהן (בדרך כלל מינוף של עד 200%). הקרנות האסטרטגיות, שחלקן ממונף ופועל באסטרטגיית לונג־שורט, נעזרות בכלים פיננסיים אחרים כגון נגזרים, חוזים עתידיים על סחורות ומסחר במט"ח כדי לייצר תשואה עודפת ולגדר מפני ירידות. הקרנות הממונפות והאסטרטגיות הן 21 במספר, ומנהלות ביחד כ־1.6 מיליארד שקל.

בטווח של ארבע שנים, הקרנות הממונפות ביותר, שהימרו בכיוון אחד עם השוק (רק לונג), כגון קרן נאסד"ק כפליים ממונפת או קרן מגדל דקלה מעו"ף כפליים, ספגו את הירידות הקשות ביותר, בעוד שהקרנות המיועדות להרוויח בכל תנאי השוק (לונג־שורט) הצליחו ברובן להישאר עם הראש מחוץ למים בעת ירידות.

יש לשים לב כי במקרים רבים שמות הקרנות אינם תואמים את שיוכן לקטגוריות של הרשות. כך, למשל, קרנות שבשמן מופיעה המילה אסטרטגיות, אינן נמצאות בקטגוריית האסטרטגיות אלא בממונפות.

מבין הקרנות המובילות בקבוצת הממונפות והאסטרטגיות שסקרנו, הקרנות של בית ההשקעות תטא - תטא ניהול חוזים ואופציות לכל מזג אוויר (קרן ממונפת) ותטא לכל מזג אוויר (קרן אסטרטגית) - הצליחו להרוויח כמעט בכל התקופות (אם כי לא מתחילת השנה). בהשוואה למדד ת"א־25, נתון מדד ה־Downside של קרן תטא ניהול חוזים עומד על 16.38% בשלוש שנים, כלומר היא הצליחה ברוב המקרים להימנע מלרדת כשהשוק כולו יורד. ואכן, בשנת 2008, כשהשוק קרס ביותר מ־50%, הקרן הניבה תשואה חיובית של 36.75%.

"הכל מתחיל ונגמר בניהול סיכונים", אומר בועז איילון, מנכ"ל תטא ניהול השקעות. "אנשים לא מבינים כמה קשה להצליח להשיג תשואה חיובית באמצעות אסטרטגיה של לונג־שורט. באסטרטגיה זו אנחנו מהמרים, לדוגמה, על מספר מניות באמצעות אופציות וחוזים עתידיים, ומול זה מהמרים נגד מניות אחרות, כך שלמעשה אנחנו מאפסים את החשיפה שלנו לשוק. להגיע למצב שבו אנחנו מרוויחים יותר משאנחנו מפסידים זה עבודה מפרכת, ואין לי שום בעיה עם העובדה שדמי הניהול של הקרן שלי הם הגבוהים ביותר בשוק.

"אנחנו מגדירים את ניהול הקרן כניהול עוקב מגמה - אם המגמה חיובית אנחנו לוקחים פוזיציית לונג, ולהפך. רוב הזמן אנחנו חשופים למדד ת"א־25 באמצעות אופציות וחוזים, ולמטבעות גדולים כגון יורו, דולר אוסטרלי וליש"ט. בנוסף אנחנו חשופים למדדים העיקריים, בהם דאקס, נאסד"ק 100 ו־S&P 500. לפעמים אנחנו גם סוחרים במניות ספציפיות.

"המצב הכי גרוע בשבילנו הוא שוק ללא כיוון. במצב כזה, שבו כל שבועיים המגמה משתנה ואנחנו צריכים לצאת ולהיכנס כל הזמן מפוזיציות, קשה מאוד לקרן להרוויח ולכן אנחנו בתשואה שלילית מתחילת השנה. כשהשוק ייעשה פחות תנודתי ונראה מגמה ברורה יותר, נוכל שוב להתחיל להרוויח".

מנטרלים את התנודתיות

הקרן הגדולה בקבוצה, מיטב אסטרטגיות - ממונפת עד 40% בטוחות, המנהלת כ־888 מיליון שקל, כאשר 633 מיליון מתוכם גויסו רק בשנה האחרונה, מציגה ביצועים טובים ויציבים לאורך זמן, עם תנודתיות נמוכה. המודל של הקרן ייחודי בכך שהיא פועלת על בסיס אלגוריתם שפותח והוסב לפעילות השקעות פיננסיות. הקרן המתבססת על תמחור אוטומטי של אופציות מעו"ף מזהה כשלי שוק ועיוותי מחיר באופציות שרבים אינם מודעים להם.

"לקרן יש מאפיינים של קרן גידור", אומר רפי ניב, מנכ"ל קרנות הנאמנות של מיטב. "היא אמורה להרוויח ללא תלות במצב השוק. מי שמסתכל על גרף הביצועים של הקרן יכול להבין שזו קרן מאוד סולידית. אני בעצמי משקיע בקרן זו. בתקופה של חמש שנים הקרן הרוויחה ב־80% מהחודשים, והפסידה ב־20%".

עם נתוני סטיית תקן חד־ספרתיים נמוכים, ובטא בטווח של 0.06 ועד -0.01 המעידה על קורלציה נמוכה מאוד עם השוק, נראה כי הקרן אכן עומדת בהתחייבות שלה לפעול בלי קשר לתנודות השוק. קרן מיטב אסטרטגיות - ממונפת עד 40% בטוחות הרוויחה 1.7% בשנת 2008, בעוד שהשוק ירד ב־50%.

עם זאת, יש לזכור כי אף קרן אינה חסינה לחלוטין מירידות. מתחילת השנה הקרנות הממונפות והאסטרטגיות בקבוצה שבחנו איבדו בממוצע 2.66%, בין היתר משום שהשוק התנודתי בתקופה זו מקשה על גיבוש מדיניות השקעה אחידה לכיוון זה או אחר.

IFO מפיצת מוצרי מורנינגסטאר בישראל