ההרפתקה האומללה של עמיתים ואלטשולר בשוק הנדל"ן במנהטן

שני הגופים המוסדיים, שהעדיפו בתקופת הריבית האפסית להשקיע בנכסים לא סחירים, מחזיקים בכ־30% מבניין משרדים בשדרה החמישית. הירידה בתפוסה והוצאות המימון המאמירות שחקו את שווי הנכס מ־833 מיליון שקל לפני כתשע שנים ל־362 מיליון כיום

העלאת הריבית בארה"ב, שגורמת לקיפאון יחסי בשוק הנדל"ן בניו יורק, החלה לחלחל גם לכיוונם של הגופים המוסדיים בישראל. אלטשולר שחם ועמיתים צפויים למחוק יחד כמעט 140 מיליון שקל בעקבות השקעה שביצעו בבניין משרדים במנהטן, שכשלה עקב עלויות המימון הגבוהות.

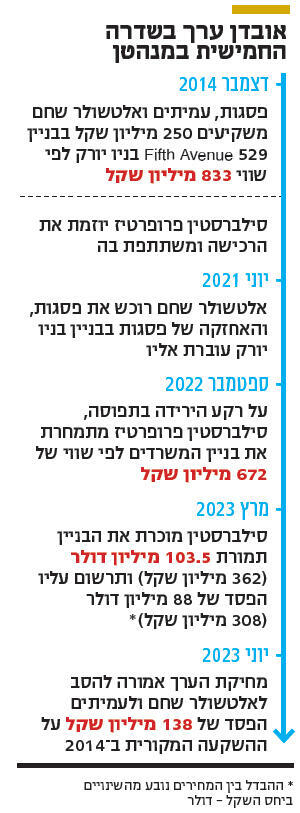

את ההשקעה המקורית בבניין המשרדים בניו יורק, המכונה Fifth Avenue 529 (השדרה החמישית 529), ביצעו המוסדיים אלטשולר שחם, פסגות ועמיתים. שלושת הגופים חברו בסוף 2014 לחברת הנדל"ן שיזמה את העסקה, סילברסטין פרופרטיז. החברה, שבבעלות האמריקאי לארי סילברסטין, הייתה אמורה להשביח את הנכס ולנהל אותו לאחר השבחתו. עמיתים ופסגות השקיעו בעסקה 100 מיליון שקל כל אחת, אלטשולר שחם השקיע 50 מיליון שקל — ובתמורה קיבלו שלושת המוסדיים 30% מהבניין. היקפי ההשקעה שיקפו לבניין המשרדים בעל 20 הקומות שווי שנאמד ב־830 מיליון שקל.

כשבע שנים לאחר מכן, ב־2021, רכש אלטשולר שחם את בית ההשקעות פסגות גמל לפי שווי של 910 מיליון שקל. לאחר הרכישה הועברו נכסי קופות הגמל של פסגות לקופות הגמל של אלטשולר שחם, ועמם גם הזכויות בבניין 529 בשדרה החמישית, כך שבאופן תיאורטי צמחה ההשקעה של אלטשולר שחם בבניין לכדי 150 מיליון שקל.

סילברסטין פרופרטיז, שגייסה שתי סדרות אג"ח בבורסת ת"א בהיקף כולל של יותר ממיליארד שקל, ציינה בדו"חותיה האחרונים כי שני שוכרים מרכזיים בנכס החליטו לסיים את חוזה השכירות, כי התפוסה בבניין ירדה מ־94% לשיעור של 44%, וכי דמי השכירות הממוצעים צנחו מ־60 דולר לרגל רבוע לשנה ל־48 דולר.

במקביל, נרשמה גם עלייה בהוצאות המימון של סיברסטיין פרופרטיז, בשל הלוואה על הנכס שנושאת ריבית של ליבור לחודש + 5.25%, ופירעונה באוקטובר השנה. אם לא די בכל אלה, הרי שהחברה־הבת של סילברסטין שמחזיקה בנכס לא עמדה באחת מאמות המידה הפיננסיות שנקבעו להלוואה, ולכן הכספים בחשבונה — לאחר תשלום הוצאות חודשיות — הופקדו לחשבון מוגבל בניהול הגוף המלווה.

בעקבות הזינוק בעלויות המימון מכרה סילברסטין את הבניין במרץ השנה תמורת 103.5 מיליון דולר, ולפי דו"חותיה, השווי ההוגן שלו בסוף הרבעון השלישי אשתקד נאמד ב־192 מיליון דולר (672 מיליון שקל), לאחר כמה שיערוכים שביצעה חברת הנכסים. לכן היא תרשום הפסד של 88 מיליון דולר לאחר השלמת המכירה.

על פי חישוב ההפסד של סילברסטין, גם ההשקעות הראשוניות של אלטשולר שחם (כולל זו של פסגות) ושל עמיתים צריכות להיחתך ב־138 מיליון שקל עם מימוש הנכס. לא ידוע מה שיעור האחזקה הנוכחי של עמיתים בנכס ואם הוא מימש חלק ממנה בשנים שעברו מאז הרכישה.

אלטשולר שחם הוא המוסדי עם האחזקה העיקרית בנכס, ובדו"ח הנכס הבודד לסוף הרבעון הראשון של השנה של אלטשולר שחם גמל ופנסיה — החברה־הבת של בית ההשקעות — תומחר הנכס בניו יורק בשווי הוגן של 41 מיליון שקל בלבד. שאר האחזקות בבניין עשויות להיות בידי בית ההשקעות, וגם ייתכן שהנהלת אלטשולר שחם כבר ביצעה כמה שיערוכים בעבר, בעקבות ההרעה בביצועים התפעוליים של הנכס.

על פי הערכות בשוק, מחיקת הערך שביצעה סילברסטין היא מהגדולות שבוצעו השנה בשוק הנדל"ן המשרדי בניו יורק. כישלון ההשקעה של עמיתים ואלטשולר שחם בניו יורק מצטרף לכישלון של הלמן־אלדובי. ב־2017 קידמו משפחות פוקס וויזל, בית ההשקעות הלמן־אלדובי ובעלי אמריקן איגל משפחת שוטנשטיין, עסקת נדל"ן שהסתבכה באופן בלתי צפוי, ועשרות מיליוני דולרים שהושקעו בבניין בריל (Brill) המפורסם בניו יורק ירדו לטמיון. בתחילת השנה גם חשף "כלכליסט" כי משקיעים שרכשו דירות מחברת היזמות הישראלית HAP Investments נחלו הפסד, בעקבות הקשיים בקידום פרויקט המגורים בשכונת טרייבקה במנהטן.

בשנים האחרונות העדיפו המוסדיים הישראליים להגדיל אחזקות בשוק הלא סחיר ולהקטין בכך את התלות בשוק ההון. חברות הביטוח ובתי ההשקעות חיפשו נכסים שיניבו להם תשואה קבועה על השקעתם, בדמות שכירות, וזאת לצד עליית שווי ההשקעה לאורך זמן. ההשקעות בנכסים לא סחירים החליפו בעיקר את ההשקעות באיגרות החוב הממשלתיות והקונצרניות, שהפסיקו להיות אטרקטיביות לנוכח הריבית הנמוכה שהשוק הזה הציע.

כל זה היה נכון בעולם של ריבית אפסית, אולם כיום — כשריבית הפד עברה את רף ה־5% — נשאלת השאלה אם השקעות של מיליארדי דולרים מצד המוסדיים עדיין מוצדקות. המקטרגים העיקריים נגד אחזקות גדולות בנכסים לא סחירים הם בתי ההשקעות ילין לפידות ואנליסט, שתיקי ההשקעות שלהם אכן מתאפיינים בשיעור השקעה הנמוך ביותר בנכסים אלה מקרב כלל הנכסים המנוהלים — 13% ו־8% בהתאמה בקרנות ההשתלמות, הנכס המנוהל הגדול ביותר של שני הגופים. לדעת שני הגופים האלה, השקעה בנכסים לא סחירים, דוגמת בניין משרדים במנהטן, בשווי של מאות מיליוני שקלים, מהווה משקולת על התשואה של חוסכי קופות הגמל בתקופות משבר, שכן אי אפשר להנזיל אותם במהירות. זו הסיבה לכך שכאשר המשקיעים מבקשים למשוך כספים, המוסדיים מעדיפים לממש נכסים סחירים, ורק לאחר מכן, בשוך המשבר, את הנכסים הלא סחירים בהפסד.

תומכי ההשקעה בשוק הלא סחיר גורסים שמדובר באסטרטגיה המאפשרת הקטנת תנודתיות בתשואה החודשית ומצמצמת תלות בשוק ההון. הם גם טוענים שלאורך זמן התשואות בשוק הלא סחיר עדיפות על אלה שאפשר להשיג בשוק הסחיר.

את תגובת אלטשולר שחם ועמיתים לא ניתן היה להשיג.