בדיקת כלכליסט

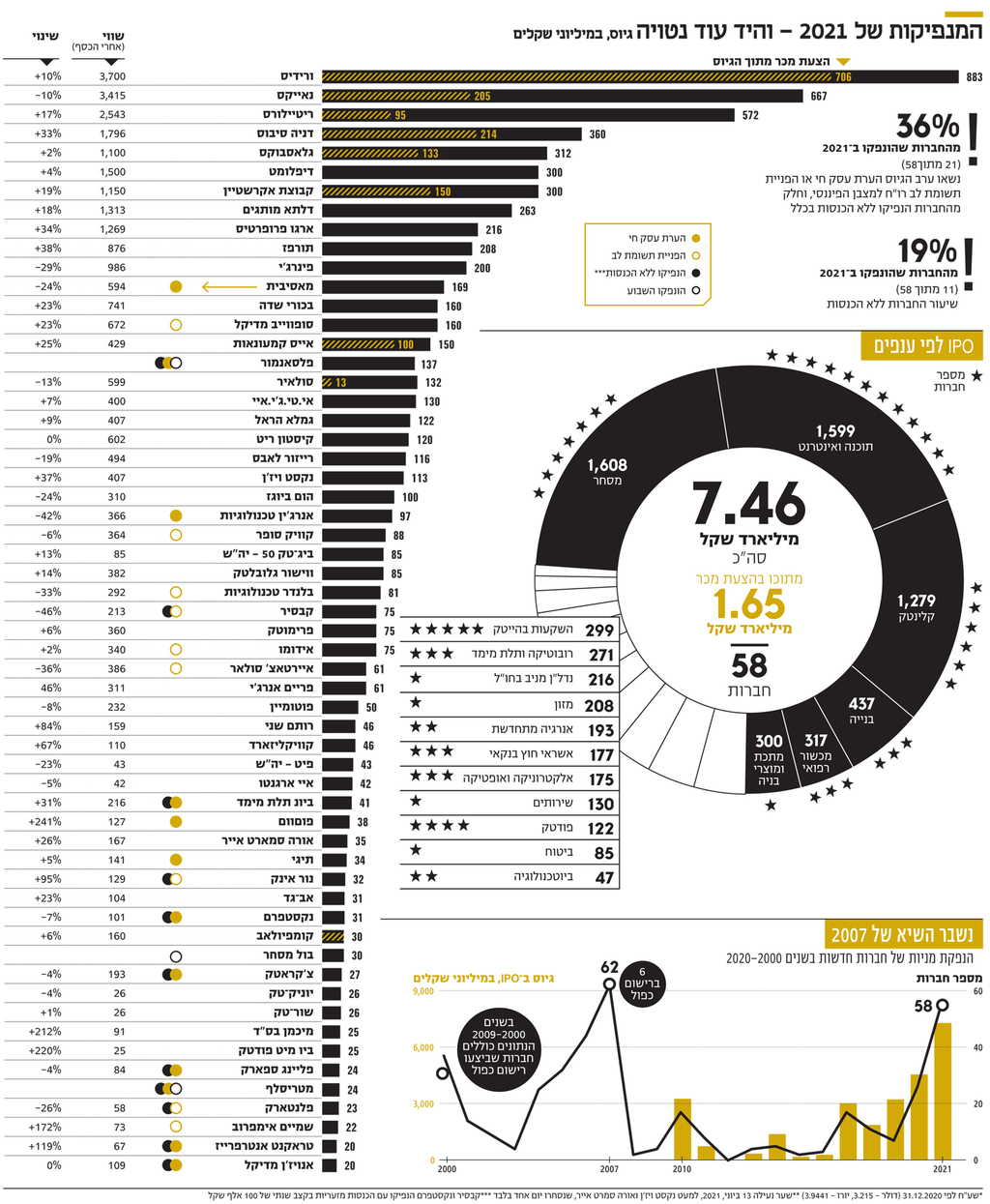

36% מהחברות שהונפקו מתחילת השנה קיבלו החייאה מהציבור

גל ההנפקות הראשוניות ששוטף את הבורסה בת"א עבר השבוע את השיא שנרשם ב-2007. ניתוח 58 התשקיפים שהגישו החברות מעלה תופעה מטרידה: 12 חברות הונפקו עם הערת עסק חי ו-9 חברות זכו להערת רואי החשבון שלהן המזהירה מפני בעיות עסקיות ופיננסיות

מספר החברות החדשות שביצעו הנפקה ראשונה של מניות בבורסה (IPO) מתחילת השנה נסק ל־58 - ובכך נשבר השיא שהחזיק מעמד משנת 2007. כל זה קורה בתוך פחות מחצי שנה שראשיתה סגר שלישי בעקבות משבר הקורונה, ואחריתה סבב לחימה של שבועיים בעזה. המשך השנה צפוי להיות לא פחות סוער בגזרת ההנפקות, כשעל הקווים מתחממות יותר מ־50 חברות נוספות שמתכננות להצטרף לבורסה עוד ב־2021.

ההתעוררות בשוק ההנפקות בבורסה החל בשלהי השנה שחלפה, והביאה לסיומה בצורת שנמשכה יותר מעשור. השוואת היקפי ההנפקות החדשות לנתונים הרב־שנתיים חושפת נתון מרתק. מספר החברות החדשות שהצטרפו לבורסה בשנים 2021-2020 הוא 84, והוא עולה על המספר המצטבר של ההנפקות שבוצעו בשנים 2019-2008, שמסתכם ב־77.

בין שמדובר ברנסנס של שוק ההנפקות, תחייה מופלאה אחרי רצף ארוך של שנים שחונות, ובין שאנחנו בעיצומה של מסיבה שלוחת רסן ונטולת מבוגר אחראי, קשה להשוות בין גל ההנפקות של 2021 לבין זה של 2007 מבלי שיעלו מחשבות נוגות על היום שבו המוזיקה מפסיקה להתנגן. לפני עשור וחצי זה נגמר בכי רע, עם המשבר של 2008. בינתיים המשקיעים נהנים מהחגיגה, וכל אחד מקווה לא להיות זה שייכווה.

אזהרת מסע

ניתוח התשקיפים של כל 58 המצטרפות הטריות לבורסה מגלה תופעה מטרידה. בדו"חות הכספיים של 12 חברות מופיעה הערת עסק חי, שמעידה על ספקות משמעותיים בדבר המשך קיומן בעתיד הקרוב; בדו"חות של תשע חברות נוספות רואי החשבון מפנים את תשומת הלב למצבן הפיננסי והעסקי הבעייתי.

גיוס הון בבורסה בהכרח מרחיק את החברות המנפיקות מאזור הסכנה. הוא מסיר, ולו לזמן מוגבל, את החששות ביחס לעצם המשך פעילותן. עובדה זאת לא משנה את התמונה שלפיה 36% מהחברות החדשות שהצטרפו עד כה לבורסה ב־2021 הגיעו במצב פיננסי בעייתי, בלשון המעטה. עד כמה בעייתי? כמעט חמישית מכלל החברות שהנפיקו אפילו לא הניבו הכנסות בשנה שלפני ההנפקה.

הנפקה בבורסה מתבררת כאמצעי יעיל להפחת חיים בחברות עם הערת עסק חי, ולא פחות חשוב מכך - ככלי לשימור החלום שאותן חברות רודפות אחריו. הפוטנציאל הזה מעורר את דמיון המשקיעים, ובחלק מהמקרים חברות, שערב ההנפקה נשאו הערת עסק חי, הניבו תשואות מרשימות לאחר הגיוס. הבולטות בין החוזרות לחיים הן חברת פוםוום , שזינקה ב־241%, וטראקנט , שקפצה ב־119%.

לא רק חברות שדופות ונטולות הכנסות הגיעו לחופיה של הבורסה בגל ההנפקות הנוכחי. מתחילת השנה הצטרפו אליה תשע חברות גדולות עם שווי שעולה על מיליארד שקל, הבולטות שבהן כוללות את ורידיס (3.7 מיליארד שקל), נאייקס (3.4 מיליארד שקל) וריטיילורס (2.5 מיליארד שקל). אותן תשע חברות גדולות גייסו במצטבר 3.9 מיליארד שקל, המהווים כמחצית מההון שגויס מתחילת השנה על ידי 58 החברות.

המשמעות היא שהמשקל הסגולי של החברות הגדולות והרווחיות גבוה במידה רבה מחלקן היחסי ברשימת המנפיקות. כמו כן, אותן חברות שאורזות הפסדים עטופים בחלומות אמנם בולטות במספרן, אך משקלן היחסי מסך גיוסי ההון נמוך בהרבה.

ב־58 ההנפקות החדשות בבורסה גויס סכום מצטבר של 7.5 מיליארד שקל. 22% ממנו, שהם 1.6 מיליארד שקל, לא הגיעו לחברות המנפיקות, אלא לבעלי המניות שלהן שמכרו מניות בהצעת מכר. הצעת המכר הגדולה ביותר בוצעה בהנפקת ורידיס, ובמסגרתה בעלי המניות מימשו מניות בתמורה ל־706 מיליון שקל.

החתמים גרפו עמלות של 280 מיליון שקל

חלק מהמנפיקות האחרונות כבר הניבו תשואה יפה למשקיעים, אחרות אכזבו. מי שבכל מקרה הרוויחו מהגל הזה הם החתמים, שגרפו לכיסם עמלות של כ־280 מיליון שקל.

כיום יש 11 חברות עיקריות בשוק החיתום, הגדולות שבהן הובילו את מרב ההנפקות וגרפו את הסכומים הגבוהים ביותר. פועלים אי.בי.אי הובילה 10 הנפקות השנה, גבתה עמלה ממוצעת של 3.4% וגרפה 52 מיליון שקל בעמלות. בין ההנפקות הבולטות שהובילה ניתן למנות את ורידיס, שאותה הנפיקה עם דיסקונט חיתום, ואת תורפז .

אוריין הוקמה ב־2017 על ידי רפי ליפא וגל עמית, שעד לאותו הזמן עבדו עם פועלים אי.בי.אי, והיא הובילה 9 הנפקות. הבולטת שבהן היא הנפקת דיפלומט אחזקות , שבה גויסו 300 מיליון שקל. העמלה הממוצעת של החברה עמדה על 4.7% והיא הכניסה 35 מיליון שקל בעמלות.

לידר הובילה 7 הנפקות וגרפה עמלות של 33.5 מיליון שקל. העמלה הממוצעת של החברה שבניהול רנן כהן אורגד עמדה על 4.75%. ההנפקה הבולטת שבה נטלה חלק היא זו של נאייקס, שבה הונפקו ונמכרו מניות בכמעט 900 מיליון שקל.

לאומי פרטנרס חיתום, שמוביל אליאב בר דוד, גרפה עמלות של 15 מיליון שקל עבור 7 הנפקות. ההנפקה הבולטת של החברה היתה זו של ריטיילורס, החברה־הבת של פוקס, שאותה הובילה וואליו בייס.

העמלות שגזרה דיסקונט חיתום, בהובלת לירן רזמוביץ', מסתכמות בכמעט 30 מיליון שקל ל־7 הנפקות. העסקה הבולטת של החברה היא הנפקת ורידיס ששילמה עמלה של 15 מיליון שקל לחתמים.

החברות הקטנות יותר בשוק החיתום, ברק קפיטל וואליו בייס, גרפו עמלות של 15 מיליון שקל ו־20 מיליון שקל בהתאמה.לפי דיווחי הבורסה, 52 חברות נרשמו להנפקה וטרם ביצעו אותה, כך ש־2021 צפויה להיחתם בכניסתן של יותר מ־100 חברות לבורסה. מבחינת חברות החיתום, המשמעות היא סיום השנה עם עמלות של כחצי מיליארד שקל.

השתתף בהכנת הידיעה: אלמוג עזר