ברומטר: קרנות הריט השאירו את המשבר מאחור

קרנות הנדל"ן המניב בארה"ב, שנהנו מההתאוששות בשוק בשנה האחרונה, השיגו במהלכה תשואה של 25% והיכו את מדד המניות הרחב

שוקי המניות בעולם ממשיכים להגיב בתנודתיות למתיחות במזרח התיכון ולעליית מחיר הנפט. חששות המשקיעים לגבי שוקי המניות באים לידי ביטוי במדד VIX, המכונה מדד הפחד, שזינק מפרוץ המהפכה במצרים בסוף ינואר ב־18%.

מגמה זו צפויה, ככל הנראה, להימשך עקב חוסר הוודאות לגבי ההתפתחויות העתידיות, השלכותיהן, והאופן שבו ישפיעו הזעזועים הנוכחיים על אזור המזרח התיכון בטווח הזמן הקצר והארוך.

לצד חוסר הוודאות במזרח התיכון, נתוני המאקרו בעולם ממשיכים להציג בשלות להמשך צמיחה כלכלית גם במדינות המפותחות, לצד הצמיחה במדינות המתפתחות, למעט כמה מדינות בגוש היורו.

למרות האירועים במזרח התיכון ועליית מחיר הנפט הציג מדד S&P 500 תשואה חיובית הן מתחילת השנה (5%) והן מיום פרוץ האירועים במצרים ב־25 בינואר (2.3%), וזאת בצל העלייה במחיר הנפט בשיעורים של 12.9% ו־7.3% בהתאמה.

לשם השוואה, מדד המניות ת"א־100 רשם דווקא מגמה הפוכה כשירד מתחילת השנה ב־5% ואיבד 5.6% מפרוץ המהומות במצרים, וזאת כמובן עקב הקרבה הגיאוגרפית של ישראל לאזורי הסיכון, דבר אשר תומך בגידור תיקי ההשקעות ובהסטת כספים לשוקי מניות המושפעים פחות מהזעזועים באזור.

אחד המגזרים האטרקטיביים ביותר בשנה האחרונה, שנהנו מההתאוששות הכלכלית בארצות הברית ומעלייה בביקושי משקיעים, הוא מגזר קרנות ההשקעה בנדל"ן, או בשמן הבינלאומי המקוצר REIT (Real Estate Investment Trust).

לאחר המפולת הרוחבית שחווה שוק הנדל"ן המניב במהלך השנים 2007–2009, בשנה וחצי האחרונות חלה התאוששות בענף, על רקע מגמת ירידה בשיעור השטחים הפנויים להשכרה (Vacancy Rate), עלייה ברמות השכירות והתאוששות המגזר העסקי בכלל.

היצע השטחים בירידה

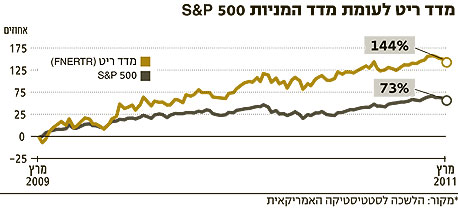

קרנות הריט רשמו תשואה של 25% ב־12 החודשים האחרונים, כאשר מדד המניות S&P 500 עלה רק ב־14.5%. מנקודת השפל של המשבר במרץ 2009 הפער הוא עוד הרבה יותר גבוה, לאחר שמדד הריט עלה ב־144% לעומת עלייה של 73% במדד S&P 500 (ראו גרף).

הרעיון בהשקעה בקרנות ריט הוא לאפשר לציבור הרחב להשקיע בנדל"ן מניב (נכס המושכר לטווחי זמן שונים המניב תשואה ידועה מראש) ללא צורך ברכישה פיזית של הנכס, אלא על ידי השקעה בקרן המתמחה בהשקעות מסוג זה.

| |||

קיים שוני בין קרנות הריט במדינות שונות, המתבטא בעיקר בשיעורי המיסוי והרגולציה המקומיים והאזוריים. קרנות הריט האמריקאיות המשקיעות בנכסי נדל"ן צריכות לקיים כמה תנאים: ראשית, הן יכולות לעסוק בעצמן בייזום של פיתוח נכסים ללא מגבלות. 75% מכלל הנכסים בקרן חייבים להיות מושקעים בנכסי נדל"ן, והקרנות נדרשות לחלק 90% מהכנסות הריט החייבות במס. בנוסף, לא קיימת הגבלה רגולטורית לגבי מינוף פיננסי, והחברות קובעות לעצמן מדיניות פנים לגבי היקף המינוף. בישראל, למשל, שיעור המינוף הפיננסי מוגבל עד 60% בגין נדל"ן ועד 20% בגין נכסים אחרים, דבר המגביל את הסיכון בהשקעה.

אם כך, מדוע כדאי להשקיע בסקטור זה? תחום הנדל"ן המניב נמצא במגמה חיובית, הרבה בזכות העובדה כי בתקופת שיא המשבר השכילו מנהלי הקרנות לרכוש נכסי פרימיום ממשקיעים ממונפים אשר היו נואשים למכור נכסים במחירים נמוכים מאוד שהניבו תשואות גבוהות ביחס להשקעה.

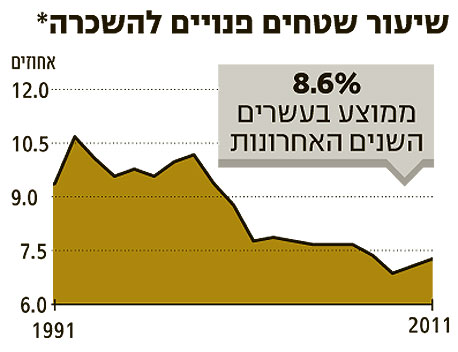

כמו כן, מבט על המגמות האחרונות בתחום הנדל"ן המניב מעיד על שיפור מתמשך בענף. על פי נתוני הלשכה האמריקאית לסטטיסטיקה, שיעור השטחים הפנויים להשכרה מתוך היצע השטחים הכולל נמצא במגמת ירידה החל מספטמבר 2009, וכיום רמתו עומדת על 9.4% לעומת 10.7% בשיא המשבר. שיעור השטחים הפנויים להשכרה בעשרים השנים האחרונות עמד על 8.6% בממוצע, דבר המעיד על פוטנציאל לגידול בהכנסות המניבות.

לאחר התאוששות בתחום המסחרי, שלוותה בעלייה במחירי השכירות כבר בתחילת 2010, מחירי השכירות בתחום המשרדים צפויים לעלות לראשונה במהלך השנה הנוכחית לרמה של 26.1 דולר לר"ר (רגל רבועה), לאחר שירדו ל־25.62 דולר לר"ר ב־2010 מ־26.8 דולר ב־2009. מחירי השכירות בתחום המשרדים עמדו לפני פרוץ המשבר על 30.6 דולר לר"ר, כך שללא ספק יש עוד לאן לגדול.

ממחקרים שנערכו לאחרונה עולה כי היקף ההשקעות בנדל"ן מסחרי צפוי לעלות בשיעור של 20%–30% במהלך 2011 להשקעות בהיקף כולל של 350 מיליארד דולר - הרמה הגבוהה ביותר מאז 2008.

כמו כן, מחקרים צופים כי התחום החם ביותר בקרב קרנות הריט יהיה בתי מלון ומועדוני בריאות וההארחה, והתחזית היא כי היקף הרכישות יעלה בשיעור של 25%.

נמשכים לדיבידנדים

לאחרונה נשמעו קריאות בקרב מנהלי קרנות הפנסיה האמריקאיות להגדיל את האחזקה בקרנות ריט. ההשקעות בנדל"ן של קרנות הפנסיה האמריקאיות, המנהלות יחד כ־5 טריליון דולר, הסתכמו ב־350 מיליארד דולר, המהווים 7% מכלל ההשקעות. כיום רק כ־9% מההשקעות בנדל"ן הם באמצעות קרנות ריט, ובמספרים - 31.5 מיליארד דולר, כאשר שאר ההשקעות מתבצעות באמצעות אחזקות ישירות בנכסי נדל"ן.

מנתונים שנאספו לאורך שני עשורים, המתבססים על מחקרים של חברת נארי"ט (National Association of Real Estate Investment Trust), עולה כי פיזור ההשקעה בנדל"ן האופטימלי לקרנות הפנסיה הוא השקעה של שני שלישים בנכסים פרטיים ומניבים בבעלות הקרן והשקעה של שליש באמצעות קרנות ריט, אשר על פי ממוצעים היסטוריים הניבו בשנה תשואה של כ־12% לעומת 8.8% ב־S&P 500.

אם אכן קרנות הפנסיה האמריקאיות יחלו להגדיל את אחזקתן בקרנות הריט, ההשפעה תהיה משמעותית מאוד ותתמוך במגמה חיובית בענף.

סיבה חשובה נוספת המושכת משקיעים לתחום היא החובה לתשלום דיבידנדים של 90% מהרווחים ותשואות הדיבידנד הגבוהות יחסית.

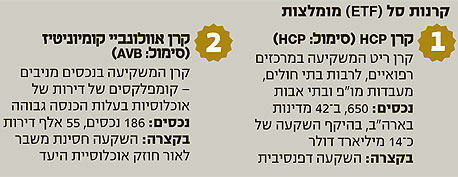

מנתוני מערכות המידע והניתוח של בלומברג עולה כי קרנות הריט בתחום הבריאות צפויות להציג את תשלומי הדיבידנדים הגבוהים ביותר בתעשייה במהלך 2011, על רקע צמיחה גבוהה בהכנסות ובשורות התחתונות.

השורה התחתונה

שלוש סיבות תומכות היום בהשקעה בענף הנדל"ן המניב בארה"ב: היקף ההשקעה בנדל"ן המסחרי צפוי לעלות השנה בעד 30%, מחירי השכירות המקומיים החלו לטפס חזרה לרמתם לפני המשבר והיקף השקעתן של קרנות הפנסיה בקרנות ריט במגמת עלייה.

הכותב הוא מנהל מחלקת המחקר של אלומות ספרינט