ניתוח שיא ההפרשות לא פגע בחגיגת הרווח של מזרחי טפחות

ניתוח

שיא ההפרשות לא פגע בחגיגת הרווח של מזרחי טפחות

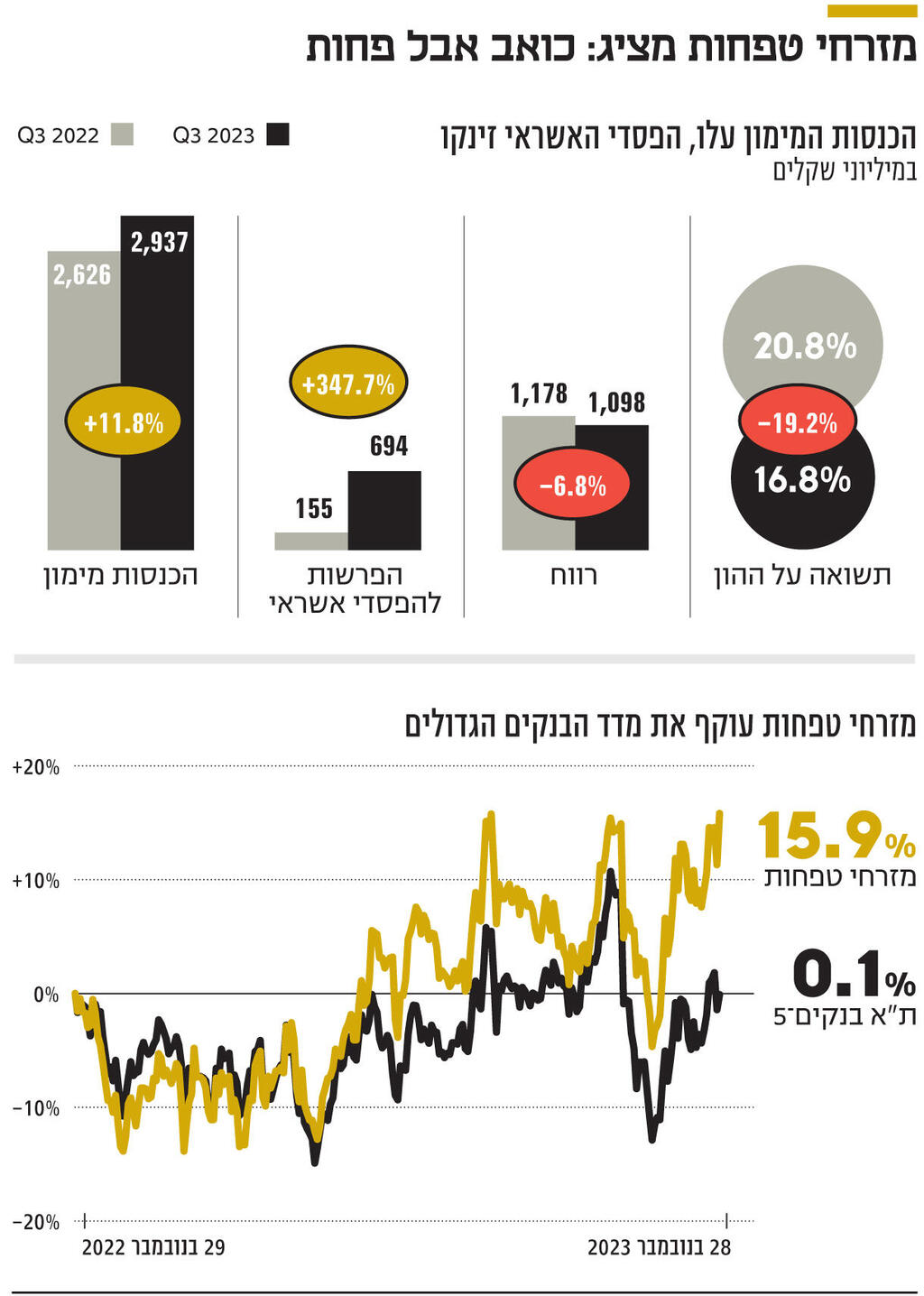

אף שההפרשות להפסדי אשראי זינקו פי 4.5 ברבעון השלישי בגלל המלחמה, הבנק רשם תשואה על ההון של כמעט 17%. מזרחי טפחות לא כל כך מודאג מהאשראי לענף הנדל"ן, אך מוטרד יותר מהסיכון הקיים לעסקים קטנים

בעוד המשקיעים התאכזבו ביום שני מדו"חות בנק דיסקונט, ושלחו את המניה לירידה של 5.5%, אתמול הם דווקא היו מרוצים מדו"חות מזרחי טפחות. חרף העובדה שהבנק הגדיל משמעותית את ההפרשות להפסדי אשראי, הוא הצליח לסיים את הרבעון השלישי של השנה עם רווח של 1.1 מיליארד שקל. מדובר אומנם בירידה של 6.8% ברווח לעומת הרבעון המקביל, אך עדיין הרווח משקף תשואה על ההון גבוהה מאוד של 16.8% ומניית הבנק עלתה אתמול ב־4.1% לעומת עלייה של 1.5% במדד הבנקים.

על רקע המלחמה ופניות בנק ישראל בעניין, מזרחי טפחות הודיע כי יפחית את חלוקת הדיבידנד שלו ביותר מחצי, מדיבידנד של 35% מהרווח ל־15% - בדומה לשיעור הדיבידנד שעליו הודיע אתמול דיסקונט - והדיבידנד שיחולק ברבעון זה יעמוד על 165 מיליון שקל.

בדומה ליתר הבנקים ולחברות כרטיסי האשראי שכבר פרסמו את דו"חות הרבעון השלישי, גם מזרחי טפחות ביצע הפרשה משמעותית להפסדי אשראי בשל החשש שהמלחמה תגרום לגל של הלוואות שייקלעו לקשיים. ההפרשות שביצע הבנק להפסדי אשראי עמדו על 694 מיליון שקל, פי 4.5 לעומת הרבעון המקביל. לפי הערכות, כ־450 מיליון שקל מתוך ההפרשות נבעו מהחשש להשלכות הכלכליות של המלחמה. ההפרשות להפסדי אשראי ברבעון השלישי של השנה משקפת שיעור של 0.86% מתיק האשראי לעומת 0.31% ברבעון הקודם ו־0.2% ברבעון המקביל.

בסביבת הבנק, שמנוהל על ידי משה לארי, מציינים כי אין כרגע אינדיקציות לעלייה בהלוואות שנקלעות לקשיים, וכי ההפרשות נעשו למקרה שייווצר תרחיש שכזה בעקבות ההשלכות הכלכליות של המלחמה. הבנק ביסס את ההפרשות על תרחיש קיצון ולפיו המלחמה תגרום לירידה של עד 8% בתוצר, אבטלה של עד 9% ועליית ריבית של 1%. חשוב לומר שזה לא התרחיש שבבנק מעריכים שיתממש, אלא שזהו תרחיש קיצון שעל בסיסו ביצעו את ההפרשות.

עוד עולה מהדו"חות כי מזרחי טפחות ביצע תרחיש קיצוני עוד יותר, שאם יתממש הבנק יצטרך להפריש 100 מיליון שקל נוספים להפסדי אשראי. אולם בהנחה שהמלחמה לא תגרום לפגיעה כה משמעותית וקיצונית, בבנק מעריכים כי לא יצטרכו לבצע הפרשות נוספות להפסדי אשראי בדו"חות הבאים בשל המלחמה.

הענף המרכזי שהבנקים חשופים אליו הוא ענף הנדל"ן, שסובל מהאטה עוד טרם המלחמה, שעלולה להחריף בעקבותיה. מזרחי טפחות מתייחס בדו"ח למצב בענף הנדל"ן, אך בניגוד לבנק הפועלים ובנק דיסקונט, שפרסמו בשבוע האחרון את דו"חותיהם, הוא נשמע פחות פסימי מהם.

"בעקבות המלחמה, קיים חשש לעלייה ברמת הסיכון בענף הבינוי והנדל"ן הנובעת מהאטה בקצב התקדמות הבנייה עקב מחסור בפועלים, שעלול לגרום לעיכובים במסירת דירות ולירידה בקצב התחלות הבנייה למגורים. כמו כן, קיים חשש להאטה בקצב מכירת הדירות ובגביית כספי המכירה. עם זאת, ביחס לימים הראשונים עם פרוץ המלחמה, נראה כי ישנה חזרה הדרגתית לפעילות", נכתב בדו"ח.

במזרחי טפחות אומנם מעריכים שרמת הסיכון בשוק הנדל"ן עלתה ברמה נוספת בעקבות המלחמה, אבל הבנק לא חושש שיספוג הפסדים דרמטיים באשראי שנתן לענף זה, שכן הוא היה פחות פעיל בחגיגת האשראי ליזמים שהיתה בבנקים בשנים 2022-2021. הדבר גם מתבטא בהפרשות להפסדי אשראי שעשה בענף הנדל"ן שעמדו על 74 מיליון שקל ברבעון השלישי, שמהוות קצת יותר מ־10% מההפרשות להפסדי אשראי.

לעומת זאת, מוקד סיכון שבבנק מזהים הוא מגזר העסקים הקטנים. ההפרשה להפסדי אשראי במגזר העסקים הקטנים עמדה ברבעון השלישי על 165 מיליון שקל לעומת 31 מיליון שקל בלבד ברבעון המקביל. מדובר בהפרשה בשיעור גבוה של 1.92% מכלל האשראי במגזר זה - יותר מכפול לעומת שיעור ההפרשה בתיק האשראי של הבנק.

במזרחי טפחות מזהים שהעסקים הקטנים הם המגזר הפגיע ביותר, ובמיוחד עסקים כמו קבלני ביצוע קטנים, עסקים בתחומי ההסעדה, התיירות וסוכני הנסיעות. בבנק כבר רואים סימנים של עלייה קלה בניצול מסגרות אשראי, בגל של בקשות הלוואות בערבות מדינה, וכן רואים במגזר זה ניצול גבוה יותר של המתווה להקפאת הלוואות.

מנתוני הבנק עולה כי היקף ההלוואות לעסקים קטנים שהוקפאו עומד על 2.9 מיליארד שקל, והם מהווים קרוב ל־10% מתיק האשראי של הבנק למגזר זה, זאת בעוד במגזרים אחרים מדובר ב־6% ואף פחות מכך.

התגובה החיובית לדו"חות במניית מזרחי טפחות נובעת מכך שהוא הצליח הציג רווח גבוה של 1.1 מיליארד שקל כאמור, לעומת רוב התחזיות שעמדו על רווח של פחות ממיליארד שקל. השיפור ברווחיות נובע מכך שבעוד הכנסות הבנקים בישראל נמצאות במגמת עלייה בזכות עליית הריבית, שניפחה את הכנסות המימון, מזרחי טפחות גם מצליח לצמצם את ההוצאות.

ההוצאות התפעוליות של הבנק עמדו על 1.4 מיליארד שקל ברבעון, ירידה של יותר מ־7% לעומת הרבעון המקביל, שנובעת גם מהשלמת המיזוג עם בנק אגוד בינואר השנה, שבמסגרתו פרש חלק גדול מעובדי בנק אגוד.

עלות הקלות הבנק ללווים מגיעה ל־450 מיליון שקל

בתחילת המלחמה פרסם בנק ישראל מתווה להקפאת הלוואות, כדי להקל על לווים, בפרט על אלו שנפגעו מהמלחמה. בנוסף לכך הבנקים פרסמו הקלות שונות נוספות, כמו מתן פטור זמני מתשלומי משכנתא לתושבי העוטף.

מזרחי טפחות מפרסם בדו"חותיו כי סך עלות ההטבות וההקלות ללקוחותיו צפוי לעמוד על 450 מיליון שקל אם כל מי שזכאי להן ינצל אותן. מדובר בסכום משמעותי.

לשם השוואה, בבנק הפועלים, שגדול משמעותית ממזרחי טפחות, מדובר בעלות הקלות ללווים של 420 מיליון שקל. העלות הגבוהה אצל מזרחי טפחות נובעת מכך שהוא השחקן הגדול ביותר בתחום המשכנתאות - תחום מרכזי שבו ניתנות ההקלות המדוברות.

מזרחי טפחות מספק נתונים גם בנוגע להיקף ההלוואות הנמצאות בדחיית תשלומים בעקבות מתווה בנק ישראל, שמהם עולה כי מדובר בהלוואות בהיקף של 23.5 מיליארד שקל. עיקר ההקפאה היא כמובן בתחום המשכנתאות עם 19.5 מיליארד שקל משכנתאות של לקוחות שביקשו דחיית תשלומים.

עם זאת, מדובר בנתונים נמוכים יותר מההקפאות שניתנו בתקופת הקורונה. אז, בתקופת השיא של המגפה, כ־30% מתיק המשכנתאות של הבנק היו בדחיית תשלומים, בעוד הפעם מדובר בפחות מ־10% מתיק המשכנתאות של מזרחי טפחות.