צים לא מצא רוכש לפסגות, אז הוא עובר לשיטת הסלמי

צים לא מצא רוכש לפסגות, אז הוא עובר לשיטת הסלמי

קבוצת פסגות דיווחה אתמול כי היא מנהלת מגעים למכירה פעילויות הליבה של בית ההשקעות, תמורת 340-320 מיליון שקל. הדיווח נעשה בעקבות פנייה של כלכליסט לחברה, לאישור המגעים למכירת הפעילויות בנפרד

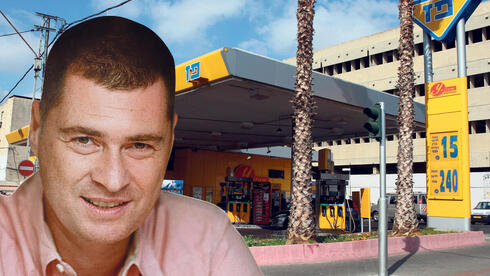

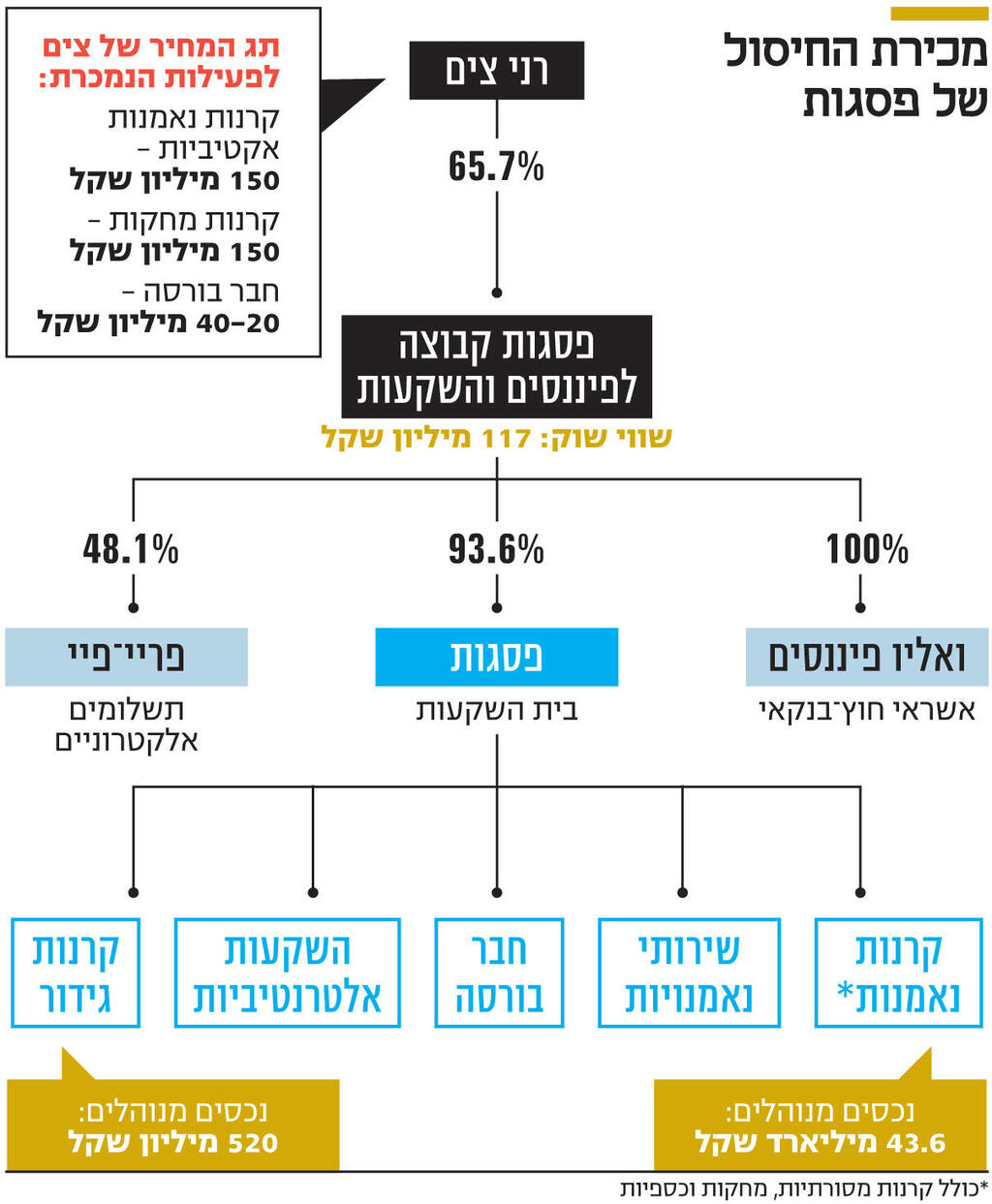

בית ההשקעות פסגות, שהוקם לפני 60 שנה והיה בעבר בית ההשקעות הגדול בישראל, עומד בפני מכירה בחלקים. אתמול דיווחה קבוצת פסגות הציבורית שבשליטת רני צים (62%), הבעלים של בית ההשקעות פסגות, כי היא מקיימת מגעים בלתי מחייבים עם גופים שונים למכירת נתחים מפסגות בתמורה ל־340-320 מיליון שקל. לבית ההשקעות פסגות יש פעילות של קרנות נאמנות, קרנות גידור, חבר בורסה וחברת ניהול נאמנויות. לפי קבוצת פסגות, הדיווח נמסר לבורסה "בעקבות פניית גורמי תקשורת לחברה". הכוונה היא לפנייה של "כלכליסט" אחרי שנודע כי מתקיימים בשבועות האחרונים מגעים כאלה מול בית ההשקעות מור, קבוצת הפיננסים והביטוח הפניקס, ובית ההשקעות IBI.

הכוונה של פסגות היא למכור את פעילות קרנות הנאמנות לשני גורמים שונים, ואת חבר הבורסה, חברת ניהול הנאמנויות והמותג עצמו, לגורם שלישי. מדובר בשינוי כיוון מבחינת צים, שקיווה למצוא רוכש לבית ההשקעות כולו. כפי שנחשף ב"כלכליסט" במאי, צים החל לחפש רוכש לבית ההשקעות. באותה העת צים הצמיד תג מחיר של 400 מיליון שקל, דומה לשווי שלפיו רכש את בית ההשקעות שנתיים קודם לכן. באותה העת קבוצת פסגות, שמחזיקה בבית ההשקעת, נסחרה בבורסה לפי 160 מיליון שקל. כעת שווי השוק של החברה עומד על 117 מיליון שקל. עם זאת, הסכומים ששואפת לקבל פסגות עבור הפעילויות הם גבוהים מאלו שבשלב זה מוכנים הרוכשים הפוטנציאליים לשלם.

הכוונה למכור את פסגות בנתחים מגיעה על רקע הצורך של קבוצת פסגות לפרוע חובות של 75 מיליון שקל בתחילת השנה הבאה. בפועל, המכירה בנתחים החלה כבר ביולי האחרון, כשפסגות מכרה להפניקס קרנות עוקבות שמנהלות נכסים ב־17 מיליארד שקל תמורת כ־200 מיליון שקל. הנכסים בקרנות המחקות שנשארו תחת פסגות עומדים על 22 מיליארד שקל, ובבית ההשקעות מקווים לקבל תמורתן 150 מיליון שקל. לפסגות יש גם קרנות נאמנות אקטיביות, שמנהלות 21.5 מיליארד שקל, אולם רוב הסכום - 12.4 מיליארד שקל - מנוהל בקרנות כספיות שמניבות דמי ניהול אפסיים. עבור הקרנות האלו פסגות שואפת לקבל 150 מיליון שקל גם כן. עבור חבר הבורסה שואפת פסגות לקבל סכום של 40-20 מיליון שקל.

הפניקס מעוניינת לרכוש את הקרנות כולן, אבל היא לא תוכל לעשות זאת באמצעות בית ההשקעות הפניקס (לשעבר אקסלנס), מאחר שנתח השוק שלו בשוק הקרנות המחקות כבר מגיע רף הרגולטורי המקסימלי של 15%. הפניקס עצמה, שהקרנות המנוהלות שלה חולשות על פחות מ־5% ולהן נכסים ב־11.8 מיליארד שקל, תוכל לרכוש את הקרנות של פסגות שמהוות מעט פחות מ־8% מהשוק. וכן היא תוכל לרכוש את הקרנות תוך התחייבות למכור את הקרנות המחקות לגורם אחר.

גם בית ההשקעות IBI לוטש עיניים לקרנות המחקות. מנכ"ל בית ההשקעות דייב לובצקי נפגש כמה פעמים עם מנכ"ל קבוצת פסגות יניב בנדר בנושא. בשיחות סגורות הודה לובצקי ש־IBI "פספסה את הרכבת" בכל הנוגע לקרנות המחקות, שהתעצמו מאוד בעשור האחרון, ולכן יש לו עניין בהן. אולם נכון להיום IBI מוכן לשלם 60 מיליון שקל עבור הקרנות האלו.

גם בית ההשקעות מור, שמנהל בקרנות הנאמנות האקטיביות 18 מיליארד שקל וחולש על 7.5% מהשוק, לוטש עיניים לקרנות של פסגות. בקרנות המחקות מור חולש על 4.5% מהשוק, ולכן יוכל לרכוש כמעט את כל הקרנות המחקות של פסגות, שחולשות על 12.5%.

אם קבוצת פסגות אכן תמכור את כל הפעילות של בית ההשקעות, היא תיוותר בעיקר עם פעילות אשראי חוץ־בנקאי שמרוכזת בפסגות קרדיט ואפליצ'ק, שעוסקת בניכיון צ'קים, ותחזור להיות מה שהיא היתה כשצים רכש את בית ההשקעות. הרכישה בוצעה באמצעות ואליו קפיטל, שבהמשך שינתה את השם לקבוצת פסגות לאחר ביצוע של סדרת מיזוגים בתוך חברות הקבוצה.

בעת שצים רכש את פסגות ב־2021 ואליו קפיטל שנטלה חוב של 250 מיליון שקל ממזרחי טפחות. החובות המצרפיים של הקבוצה מגיעים ל־270 מיליון שקל. כלומר, אם מכירת הנתחים תתבצע כמתוכנן, בקופתה יוותרו 30 מיליון שקל.