לקראת 2014: עשר מניות לשנה הבאה

השנה החדשה מתקרבת, ועל דבר אחד מסכימים רבים: לאחר העליות הנאות במדדי המניות בארץ ובעולם, בשנה הבאה יהיה צורך בסלקטיביות גבוהה יותר - לבחור במיומנות ובחדות את המניות שיצליחו להכות את המדדים. אנליסטים בולטים בתחום נתנו ל"כלכליסט" את המלצותיהם לשנה הקרובה

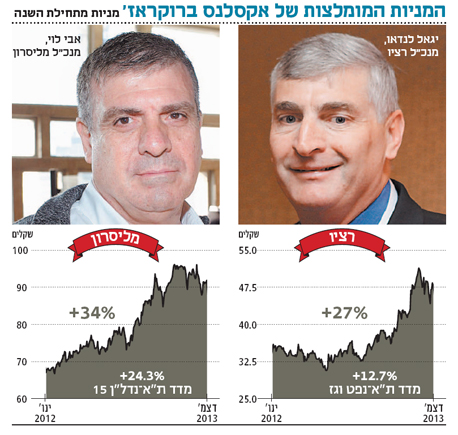

גלעד אלפר ושי ליפמן: אנליסטים באקסלנס ברוקראז'

התסריט הוורוד של הגז והקניון הנכון להשקעה

1. רציו

"בעקבות החלטת בג"ץ, נראה כי שאלת מכסות יצוא הגז נסגרה. זוהי התפתחות שמאפשרת לנו להתייחס לאפשרות ליצוא גז בצינור לטורקיה כאפשרות סבירה", מסביר גלעד אלפר, אנליסט בכיר באקסלנס. "זו אפשרות הרבה יותר כדאית ושמייצרת הרבה יותר ערך לעומת האופציה השמרנית יותר של הנזלת גז דרך וודסייד, שלמרות הסיכון המתמיד של הרגולציה והמיסוי, והעלייה ב־49% מתחילת השנה של מניית רציו, אנו ממליצים להשקיע במניה.

קידוח תמר צילום: אלבטרוס

קידוח תמר צילום: אלבטרוס

"לפי האופציה הטורקית, מאגר לווייתן יעביר גז בצינור לגבולה הימי הבינלאומי של ישראל־קפריסין ומשם קונסורציום בינלאומי יעביר את הגז בצינור לטורקיה. קיבולת הגז אמורה להיות 10 BCM לשנה (טורקיה מייבאת וצורכת כ־40 BCM לשנה), ובניית הצינור אמורה להסתיים עד 2018. בשלב הבא ייתכן שייבנה צינור נוסף שבו יוזרמו 10 BCM שגם כן יגיע לטורקיה אך ישמש מדינות אירופיות אחרות. זהו תסריט ורוד, שאם יתממש, יש לו יתרונות ענק לעומת הנזלת גז.

"ראשית, מדובר בהשקעות הון נמוכות דרמטית מאופציית ההנזלה - כ־2.5 מיליארד דולר לבניית הצינור ועוד כ־4 מיליארד לפיתוח המאגר. שנית, זרם ההכנסות יהיה גדול יותר ומוקדם יותר מזרם ההכנסות שנובע מהנזלה. על פי תסריט זה, ייתכן שנוכל לייצא 20 BCM לשנה החל מ־2022. הסיכון להתממשות התסריט הוא כמובן גיאו־פוליטי בשל היחסים הרעועים בין ישראל לטורקיה. אך מבחינה כלכלית, זהו תסריט מושלם לשני הצדדים".

2. מליסרון

שי ליפמן, אנליסט הנדל"ן באקסלנס ברוקראז מסביר כי "ב־2009 רכשה מליסרון את קניון רמת אביב (73.4%), וב־2011 השלימה את רכישת בריטיש ישראל. שני מהלכים אלו הפכו אותה מחברה המחזיקה בשלושה קניונים (קריון, רננים ושליש מחוצות המפרץ) לחברה המחזיקה ב־22 מרכזים מסחריים וב־4 מתחמי משרדים בהיקף של כ־680 אלף מ"ר ועם הרבה זכויות בנייה לא מנוצלות. מצבת הנכסים המסחריים מציבה את מליסרון כחברה הגדולה בישראל בתחום הנדל"ן המסחרי. לצד העלייה בהיקפי הפעילות התמודדה מליסרון, בעקבות רכישת בריטיש, עם היקף מינוף גבוה יחסית. מימוש נכסים בהיקף של כ־1.65 מיליארד שקל וגיוס הון של 170 מיליון שקל החזירו את המינוף לרמות נמוכות יותר, סביב ה־65%, ולהערכתנו, המינוף ימשיך לרדת לרמה של כ־60%.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

"סביבת הריבית הנמוכה וחוזקה של החברה הביאו לגיוס חוב חדש בריביות נמוכות בלפחות 200 נקודות בסיס לעומת החוב הישן. מתחילת 2012 גויסו אג"ח בהיקף של כ־2.9 מיליארד שקל בריבית ממוצעת של פחות מ־3% (מח"מ סביב שש שנים) שהחליף חוב שנשא ריבית של כ־5%. פעולה זו מביאה לחיסכון של כ־60 מיליון שקל בהוצאות המימון (שהולכים לרווח). החברה מספקת תשואת דיבידנד נאה, תשואה הגבוהה משמעותית מתשואת האג"ח של החברה. בשל עוצמת הנכסים וניהולם המוקפד מניית מליסרון היא המועדפת בתחום הקניונים בישראל".

ברי גנדנשטיין ואייל דבי: מחלקת המחקר של לאומי שוקי הון

ליהנות מהתאוששות שוק הנדל"ן ולזכור שאנשים תמיד ייצאו לחופשה

3. גזית גלוב

"גזית גלוב שבשליטת חיים כצמן ודורי סגל היא מניית ערך במדד ת"א־25 שפיגרה השנה אחרי ביצועי המדד. היא נסחרת בשלוש בורסות: תל אביב, ניו יורק וטורונטו. החברה היא אחת מחברות הנדל"ן הבינלאומיות המובילות, ומתמקדת במרכזי קניות באזורים אורבניים צומחים. גזית מנהלת נכסים בישראל, באירופה, בצפון ובדרום אמריקה בהיקף כולל של יותר מ־20 מיליארד דולר". מעריך ברי גנדנשטיין מלאומי פרטנרס.

"אסטרטגיית ההשקעות של גזית היא רכישה של חברות נדל"ן ונדל"ן מניב מסחרי לטווחי זמן ארוכים, תוך מאמץ להשביחו ולהעמיד חלק מממנו למכירה בשוק. עם זאת, האחזקות הגדולות של החברה הן לטווח ארוך, כשהחברות השונות בקבוצה חולקות ידע זו עם זו כדי לנצל את הניסיון שהצטבר. גזית ממוקמת באופן אופטימלי כדי ליהנות מהמשך התאוששות הנדל"ן בצפון אמריקה ובאירופה, תוך דגש על ההתאוששות שהחלה במזרח ומרכז אירופה".

חיים כצמן צילום: אוראל כהן

חיים כצמן צילום: אוראל כהן

"לאחר גיוסי הון וחוב, החברה מצוידת בקופת מזומנים נאה שמפחיתה משמעותית את עלות הון שלה. לגזית מדיניות דיבידנד עקבית, והיא בדרך כלל נוהגת להודיע בתום כל שנה לגבי הדיבידנד בשנה העוקבת. הדיבידנד למניה שהוכרז לשנת 2013 עומד על 0.43 אגורות לרבעון (1.72 שקלים לשנה), עלייה בשיעור 7.5% לעומת הדיבידנד הרבעוני בשנת 2012. הדיבידנד לשנת 2013 משקף תשואה שנתית של 3.7%. אמנם לא מדובר בכסף על הרצפה, אבל להערכתנו, זו השקעה טובה, במיוחד לאור העובדה כי מרבית החברות במדד ת"א־25 כבר אינן זולות".

4. איסתא

"איסתא היא חברת שירותי הנסיעות והתיירות הגדולה והמובילה בישראל ומספקת מוצרי תיירות שונים", פותח אייל דבי מלאומי שוקי הון. "לאיסתא מגוון רחב ומפוזר של תחומי פעילות, תוך שהיא מהמובילות בתחום האינטרנט והשיווק הדיגיטלי. השינוי שהביא עמו האינטרנט נתפס כאיום קיומי לענף, אבל החוכמה והגדולה של איסתא היתה בכך שהיא לא נלחמה בו אלא הצטרפה אליו - תוך שהיא מקימה ארבעה אתרי אינטרנט מובילים הפונים לפלחי שוק שונים, וממשיכה להרחיב ולמקד בהם את עסקיה".

"בנוסף, השוק שבו פועלת איסתא מאופיין בצמיחה עקבית וקבועה כפי שבא לידי ביטוי בכמות הנוסעים ההולכת וגדלה בנמלי התעופה בישראל. גודלה של איסתא מעניק לה יתרון תחרותי, שכן זה מאפשר לה להציע מחירים אטרקטיביים ללקוחותיה.

"לצד המומחיות בתחום התיירות, איסתא החלה להעמיק בשנים האחרונות את הפעילות בתחום הנדל"ן - דבר המוביל לפיזור הסיכון העסקי ולהחלקת המחזורית האופיינית לענף התיירות. מעבר לכך, משום שחלק לא מבוטל מההשקעה מבוצע בבתי מלון, נוצרת סינרגיה בין תחום השקעה זה לבין פעילותה הכוללת".

סניף איסתא בירושלים צילום: פייר תורג'מן

סניף איסתא בירושלים צילום: פייר תורג'מן

"מכפיל הרווח הנקי של איסתא עומד כיום על 7.5. עם זאת, השורה התחתונה ב־12 החודשים האחרונים מכילה בתוכה הפסדים משמעותיים מפעילות הנדל"ן המקומית, וזאת נוכח העובדה שחלקה הארי מצוי עדיין בשלבי הקמה. זה רק עניין של זמן עד שפעילות זו תחל להניב רווחים, מה שיעמיד את המכפיל המשתמע על רמה של 6.5 לערך - בהחלט תמחור אטרקטיבי".

זיו ספיר: סמנכ"ל השקעות במגדל שוקי הון

לא לפחד מהשוק האירופי

5. דלתא

"דלתא מציגה עוד רבעון חזק עם צמיחה בהכנסות במרבית מגזרי הפעילות ושיפור ברווחיות כל המגזרים. החברה ביצעה כמה מהלכים הבאים לידי ביטוי בתוצאות החברה: איחוד מפעלים, מעבר למרכז הלוגיסטי החדש בקיסריה, הגדלת נתח הפעילות הממותגת, גידול בפעילות הקמעונאית ומהלכים לפתיחת שלושה מפעלים בשיתופי פעולה עם המותגים המובילים שלהם דלתא מייצרת. כל אלו ימשיכו לתמוך בהמשך הצמיחה העתידית של החברה ויביאו להמשך שיפור ברווחיות. לחברה כיום ארבע רגלי פעילות: שוק עממי ושוק ממותג בארה"ב, פעילות החברה־הבת שיסר בגרמניה ופעילות דלתא ישראל. השוק האמריקאי צומח בעוד השוק האירופי נמצא כבר כמה רבעונים במגמת ירידה בביקושים, אך החברה מציינת כי היא מתחילה לראות ניצני התאוששות באירופה".

6. מזור רובוטיקה

"החברה עוסקת בפיתוח, ייצור ושיווק מכשירים רפואיים בתחום הרובוטיקה מונחית ההדמיה, שעיקרה הכוונה וניווט של כלים כירורגיים בדיוק גבוה ובפולשנות מזערית. בסיס ההתקנות של החברה כולל כיום 56 מערכות (כולל הדורות הקודמים שלפני מערכת החברה ה־Renaissance), מהן 30 מערכות מותקנות בבתי חולים בארה"ב. בסך הכל, עד היום בוצעו יותר מ־5,000 ניתוחי עמוד שדרה בסיוע המערכות של החברה, שבהם היו מעורבים יותר מ־35 אלף שתלים. לחברה אישורי שיווק בארה"ב (FDA), באירופה (CE) ובשווקים נוספים, בהם רוסיה, הודו ואוסטרליה.

"השימוש במערכת ההנחיה משפר את הדיוק בהתקנת שתלים בניתוחי גב. על פי נתוני החברה, שיעור ההצלחה בניתוחים מונחי המערכת הרובוטית הוא 98.3% לעומת שיעור הצלחה של 90.3% בלבד בניתוחים ידניים.

"בתמורת ההנפקה הצפויה החברה מתכוונת ליישום אסטרטגיית התרחבות בכמה תחומים מרכזיים: קידום השימוש במערכת בבתי חולים כמערכת סטנדרטית לביצוע ניתוחי גב, הרחבת בסיס הלקוחות והרחבת ההכנסות מציוד מתכלה הכרוך בשימוש במערכת, והשקעה במחקר ופיתוח לצורך הרחבת השימוש במערכת בבתי החולים ושיפור המערכת הקיימת. המשך אימוץ המערכת יתמוך בהמשך הצמיחה של החברה ואף יכולה להוביל למכירתה".

7. סלולר

"הנתונים האחרונים מראים כי ישנה ירידה בהיקף הניודים לטובת המפעילות החדשות. המבצעים שמציעות המפעילות נהיו פחות רלבנטיים, ונראה כי הציבור התעייף מהתעסקות מתמדת במעבר בין ספקים עבור חיסכון נמוך בהרבה מבעבר. התמתנות נוספת בתחרות תגיע מכיוון HOT mobile קיבלה את מרבית הכסף שהפקידה וגולן טלקום צפויה לקבל את מרבית הכסף בתחילת השנה".

"במקביל, חברת פרטנר הודיעה על חתימת הסכם להקמת רשת דור רביעי LTE בשותפות שווה עם HOT mobile. על פי ההסכם, כל עלויות הקמת הרשת יתחלקו שווה בין שתי החברות, ולאחר מכן עלויות התפעול השוטפות של הרשת יתחלקו בהתאם לצריכת התעבורה של כל חברה על הרשת. מדובר במהלך חיובי שאם ייצא לפועל, יאפשר לפרטנר להקים רשת דור רביעי בהשקעה נמוכה במחצית מהעלות הגבוהה של הקמת רשת שכזו (המוערכת במאות מיליוני שקלים)".

"מהלך זה בעל משמעות גדולה מאוד עבור פרטנר, שכן כיום HOT mobile רוכבת על רשת פלאפון. לפי ההערכות, מדובר בהכנסה של 150-250 מיליון שקל בשנה לפלאפון, שיעברו החל מתחילת 2015 לפרטנר".

8. רוש

"קבוצת רוש (Roche) נוסדה כעסק משפחתי ב־1896 בבאזל, שוויץ, והתפתחה לאחת מקבוצות המחקר והפיתוח המובילות בעולם. קבוצת רוש העולמית מתמחה בתחום התרופות (פארמה) והאבחון הרפואי (דיאגנוסטיקה). חברת התרופות רוש שואפת לשיפור הבריאות, איכות החיים ורווחת הציבור. תרופות איכותיות מהוות פריצות דרך מהותיות במאבק במחלות, ובכך מביאות תועלת משמעותית למטופלים. חברת רוש מובילה בתחומה בשוק האירופי. אנו ממליצים להיכנס באמצעותה לשוק האירופי המתאושש ולתחום הפארמה הדפנסיבי. להערכתנו, המשקיעים בתחום זה ובמניית רוש יזכו לתשואה עודפת".

9. פריגו

"החברה פרסמה דו"חות כספיים מצוינים והציגה ביצועים יפים במרבית תחומי פעילותה. בנוסף, המנייה נסחרת על רקע הציפיות לסגירת עסקת אלן שצפויה להיות אבן דרך מהותית ביישום אסטרטגיית הצמיחה של החברה. כאשר, בדו"ח ציינה החברה כי רכישתה של יצרנית תרופות האירית אלאן קורפ צפויה להוסיף 10 סנט למניה לרווחים בשנת 2014 ועד 80 סנט למניה בתוצאות שנת 2015".

אלי פנסקי: אנליסט מחלקת המחקר של בנק אגוד

לחפש את החברה שבחוד החנית של הפיתוח הטכנולוגי

10. אורבוטק

"אורבוטקהיא חברת היי־טק ישראלית המפתחת ומייצרת מערכות בדיקה אוטומטיות לצורך איתור וזיהוי פגמים בתהליך הייצור של מעגלים מודפסים (PCB) ומסכים בעלי תצוגה שטוחה, תוך שימוש בטכנולוגיות הדמיה והקניית 'יכולת ראייה' למכונה. מנוע צמיחה חזק של החברה בתחום זה הוא מוצרי הדמיה ישירה המקצרים את תהליך הייצור של המעגלים המודפסים ומדפיסים באמצעות קרן לייזר את תוכנית המעגל המודפס על הלוח. בתחום הצגים השטוחים, החברה מוכרת מכונות בדיקה אופטיות אוטומטיות, (Automated Optical Inspection) AOI, ומכונות בדיקה חשמליות".

תחנת עבודה לתכנון מעגלים מודפסים

תחנת עבודה לתכנון מעגלים מודפסים

"לאחרונה החברה החלה להיכנס לתחום אנרגיית השמש, ופיתחה מכונה המייצרת ציפוי מיוחד לסיליקון בתאי הפאנלים הסולאריים, המגדיל את יכולת הפקת האנרגיה של התאים. החברה נמצאת לאחר תקופת ארגון מחדש שבה הקטינה את ההוצאות התפעוליות והקימה חטיבה לאיתור הזדמנויות להגדלת המכירות בתחומים משיקים למגזרי הפעילות העיקריים של החברה. לחברה קופת מזומנים גדולה המאפשרת גמישות לרכישת חברות בתחומה. לאחר תקופה של צמיחה אטית בתעשייה שבה פועלת החברה, ניכרת התאוששות הבאה לידי ביטוי בעיקר בהקמת מפעלים חדשים בתחום הצגים השטוחים (בסין). אנו ממליצים על מניית החברה בהמלצת קנייה במחיר יעד של 14 דולר".