אלטשולר מסמן כיוון: מצמצם החשיפה למניות למינימום

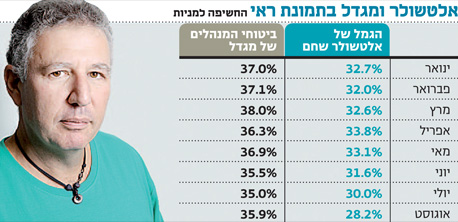

קופות הגמל של בית ההשקעות נמצאות בתחתית החשיפה המנייתית מינואר - 28% לעומת 34% באפריל - זאת בניגוד למדיניות המתחרה הגדולה מגדל. אלטשולר סבור ששוקי המניות יקרים מדי ומעדיף להחזיק במזומנים ולחכות להזדמנויות

גילעד אלטשולר, מנהל ההשקעות הראשי של בית ההשקעות אלטשולר שחם, לא אוהב ללכת עם הזרם. כשכל מנהלי ההשקעות מכרו אג"ח ממשלתיות, אלטשולר קנה; כשגופי הפנסיה וקרנות הנאמנות הסתערו על השוק הקונצרני, אלטשולר מכר. כעת, בזמן שמנהלי השקעות בארץ ובעולם ממליצים להסתער על שוקי המניות על רקע סביבת הריבית הנמוכה - מתברר כי בחודשים האחרונים מקטינות קופות הגמל של אלטשולר שחם את החשיפה המנייתית שלהן, זאת על רקע הסברה כי שוקי המניות מתחילים להיות יקרים מידי.

קרוב לתחתית החשיפה

לפי נתוני אתר גמל נט של משרד האוצר, החשיפה של אלטשולר שחם למניות הגיעה לשיאה במהלך 2013 באפריל האחרון, אז עמדה על 33.77%. מאז, בשקט בשקט, מקטין אלטשולר את החשיפה המנייתית של עמיתי קופות הגמל, כך שנכון לסוף אוגוסט עמדה החשיפה כבר על 28.16% (חשיפה הנמוכה בכמעט 6% לעומת אפריל). לפי מדיניות ההשקעה של אלטשולר שחם בקופות הגמל, שדווחה בתחילת 2013, טווח ההשקעה המותר לו במניות ינוע בין 27% ל־39%, כלומר אלטשולר נמצא קרוב לתחתית החשיפה שהגדיר לעצמו למניות.

רק כדי להדגיש עד כמה אלטשולר לא נוהג לפי מגמות השוק, נזכיר כי בסוף ספטמבר חשף "כלכליסט" שחברת הביטוח הגדולה ביותר בתחום החיסכון ארוך הטווח המנהלת עשרות מיליארדי שקלים של כספי ציבור - ביצעה שינוי במדיניות ההשקעות בביטוחי המנהלים שלה והגדילה חשיפה מנייתית. כך, בעוד החשיפה הממוצעת של מגדל למניות עמדה על 36%, וזאת בהתאם למדיניות ההשקעות שעליה דיווחה בתחילת השנה, כעת החשיפה שלה תעלה ל־38%. בד בבד הודיעה מגדל, בניהולו של יונל כהן, על הקטנה בחשיפה ממוצעת לאג"ח קונצרניות מ־34% ל־32% וזאת על רקע החלטה של מנהלי ההשקעות בחברת הביטוח כי הסיכון הטמון בהשקעה באג"ח קונצרניות גבוה משמעותית מפוטנציאל התשואה.

כלומר, בזמן שבמגדל הגדילו בחודשים האחרונים את החשיפה המנייתית על חשבון הקונצרנית, באלטשולר פועלים בדיוק הפוך.

הבשר בשוק האג"ח נגמר

סביבת הריבית האפסית השוררת בארץ ובעולם דוחפת את המשקיעים לחפש אפיקי השקעה אלטרנטיביים, מסוכנים יותר, שיכולים להציע תשואה גבוהה יותר. הריבית האפסית ששוררת בשווקים תדלקה תחילה את שוק האג"ח הקונצרניות - בעיקר בדירוגים הגבוהים - שהציעו תשואה עודפת בסיכון נמוך יחסית. כשהחל להיגמר הבשר בשוק האג"ח המדורגות, בד בבד עם המשך ירידת הריבית, החלו המשקיעים להסיט כספים לאיגרות החוב הלא מדורגות שהציעו יותר בשר אך ברמת סיכון גבוהה יותר.

ברקע גיוסי עתק בקרנות הנאמנות האג"חיות, החלו גם המרווחים בשוק האג"ח הקונצרניות ה"מסוכנות" להצטמצם באופן משמעותי, והסיכון הפך לכזה שלא בהכרח מצדיק את פוטנציאל התשואה הגלום בו. בשלב זה מתחילים גופי הפנסיה השואפים לייצר תשואה לעמיתים, לחפש אלטרנטיבות השקעה אחרות, ובשל כך הגדלת החשיפה המנייתית היא תהליך טבעי.

לשבת על המזומנים

אלא שבאלטשולר לא מאמינים שבשל היעדר אלטרנטיבות צריך להגדיל בהכרח חשיפה מנייתית שהיא מטבע הדברים תנודתית יותר ובדרך כלל יותר מסוכנת. באלטשולר סבורים כי שוקי המניות בעולם ואפילו בארץ כבר אינם זולים ומעדיפים להחזיק יותר מזומנים כדי להיערך להזדמנויות שיכולות להיווצר אם השווקים יבצעו תפנית שלילית.

אלטשולר שחם מחזיק כ־60% מהחשיפה המנייתית שלו בשוקי חו"ל, והיתרה בשוק המקומי. ההחלטה שלו להקטין חשיפה מנייתית התבטאה, מן הסתם, גם בהקטנת חשיפה מסוימת לשוק המקומי. מדדי ת"א־25 ות"א־100 רשמו בחודשיים האחרונים זינוקים נאים של יותר מ־10%, לאחר שמתחילת השנה פיגרו המדדים הללו בהפרש ניכר אחרי השיאים שרשמו הבורסות בארה"ב.

ההחלטה של אלטשולר להקטין חשיפה מנייתית בעת שהשווקים רושמים שיאים חדשים אינה טריוויאלית ויכולה לעלות לו בתשואה בטווח הקצר. עם זאת, אם אלטשולר צודק והשווקים אמנם יקרים ופחות אטרקטיביים, הוא עשוי להיות בעמדת זינוק טובה יותר להסתער על מציאות לעומת מתחריו, אם שוקי המניות ירשמו תפנית שלילית מהותית.