שחקני הנוסטרו חטפו למוסדיים את האג"ח בהנפקה של דש איפקס

מגדל, הראל וחברת החשמל הזרימו ביקושים, אך ריבית נמוכה יותר שהציעו שחקני הנוסטרו הכבדים דחקה אותן החוצה

בית ההשקעות דש איפקס סגר אתמול בהצלחה את השלב המוסדי בגיוס איגרות חוב. בית ההשקעות, שמעוניין לגייס אג"ח צמודות למדד בהיקף כולל של 300 מיליון שקל, הצליח לגייס בשלב המוסדי 250 מיליון שקל עם ביקושים שעמדו על 700 מיליון שקל.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

אולם בשורה התחתונה, ואף שמדובר בהנפקה ראשונה שעמדה בדרישות של ועדת חודק, כמעט כל הגופים הפנסיוניים הגדולים נותרו בחוץ. רק קרנות הפנסיה וקופות הגמל של חברת הביטוח מנורה מבטחים וקופות הגמל של בית ההשקעות אקסלנס הצליחו לקחת חלק בהנפקה.

הקופות של מנורה מבטחים נכנסו להנפקה בצורה אגרסיבית עם התחייבות לרכוש כ־28% ממנה (כולל כספי נוסטרו), ואילו הקופות של אקסלנס, יחד עם פעילות הנוסטרו שלהן, הזרימו ביקושים לכ־10% מההנפקה.

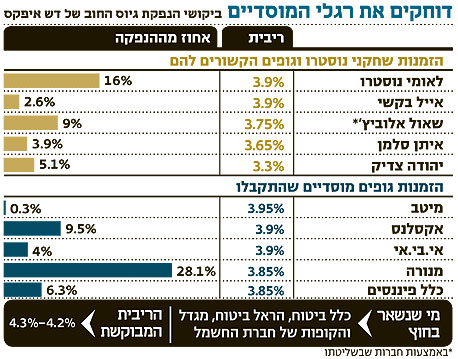

ל"כלכליסט" נודע כי בין מזרימי הביקושים היו חברות גדולות כמו מגדל ביטוח, הראל ביטוח וקופות הגמל של חברת החשמל - אולם הם נותרו בחוץ מכיוון שדרשו ריבית שנתית של 4.2%–4.3%. מנגד, גופים אגרסיביים יותר הזרימו ביקושים בריביות נמוכות יותר, ולכן השלב המוסדי נסגר בריבית של 4% בלבד.

מלבד מנורה ואקסלנס בלטו בביקושים הנוסטרו של בנק לאומי ששימש אף חתם והזרים 16% מהשלב המוסדי, חברות מקבוצת שאול אלוביץ', כמו אינטרנט זהב וחברת החיתום יורוקום קפיטל, שהזרימו כ־10% נוספים, ושחקן הנוסטרו יהודה צדיק שהכניס 5.1% תוך שהוא דורש ריבית נמוכה במיוחד של 3.3% בלבד. גם אלי ברקת, בעל השליטה בדש איפקס, לקח חלק בביקוש בהיקף של 4% מהשלב המוסדי.

הגיוס אתמול שוב מעיד כי הנפקה שעונה לדרישות חודק ויכולה להיות אטרקטיבית לגופים הפנסיוניים (קרנות פנסיה, ביטוחי מנהלים וקופות גמל - ר"ב) דוחקת אותם החוצה לטובת שחקנים אגרסיביים יותר, שלא בהכרח חושבים על התשואה לאורך זמן.

כך, לדוגמה, שחקני הנוסטרו יהודה צדיק, אייל בקשי ואיתן סלמן יכולים להרשות לעצמם להזרים ביקושים בריביות נמוכות כדי להבטיח קבלת סחורה. באופן מיידי זוכים השחקנים הללו לעמלת התחייבות מוקדמת של השלב המוסדי, ואלו מהם שהשכילו להשיג רישיון חיתום אף נהנים מעמלת הפצה על הסחורה שהזרימו.

גלעד שמחוני, מנכ"ל איפקס חיתום שהוביל את ההנפקה של הבית, ציין בשיחה עם "כלכליסט" אלמנט חשוב שהופך את ההנפקה לאטרקטיבית יותר: "חשוב לזכור כי תקנות חודק חלות על הגופים המוסדיים גם בשוק המשני. גם קרנות הנאמנות שלא מחויבות לתקנות חודק מביאות בחשבון אפשרות של פדיונות בקרנות, שידרשו מהם לממש את הסחורה בשוק. הקרנות מבינות כי בעת הצורך הן יתקשו למכור בשוק אג"ח שלא תואמות לדרישות חודק, ולכן גם הן מעדיפות שההנפקה תענה על התנאים".