בלעדי

הפניקס במו"מ לעלייה לשליטה בביזי לפי שווי 150 מיליון שקל

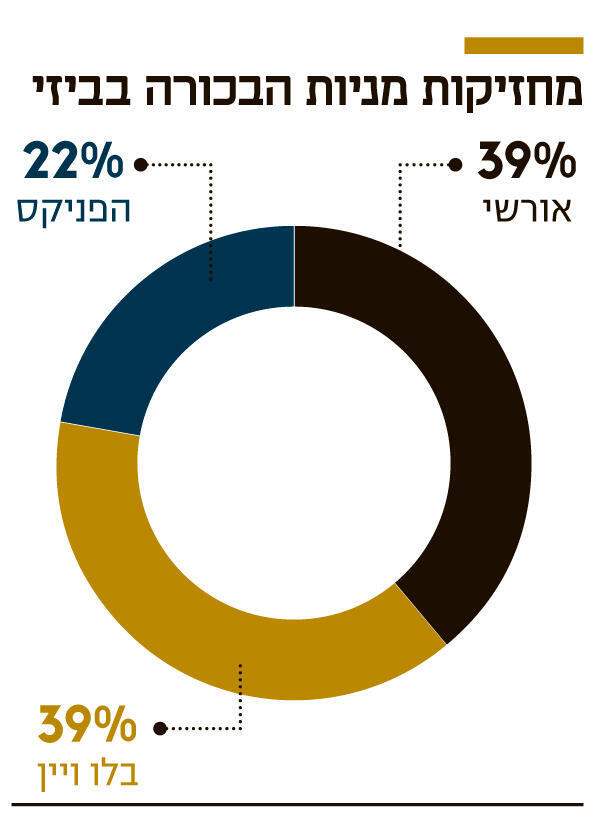

חברת ההחזקות הציבורית, שמחזיקה ב־22% מחברת הפינטק ביזי פיננסים, מבקשת לרכוש מחברת האשראי החוץ־בנקאי אורשי את מניותיה (39%) בביזי תמורת 55 מיליון שקל. העסקה עשויה לייצר למייסדי אורשי וללאומי פרטנרס אקזיט מרשים

הפניקס אחזקות, החברה־האם של הפניקס ביטוח, מנהלת מגעים לרכישת השליטה בביזי פיננסים. הפניקס, שמחזיקה ב־22% ממניות הבכורה בחברת הפינטק, מעוניינת לרכוש את מניות ביזי שבידי חברת האשראי החוץ־בנקאי אורשי, שמחזיקה ב־39% ממניות הבכורה (27.5% בדילול מלא). על פי הערכות בשוק, אורשי מעוניינת למכור את מניותיה בביזי לפי שווי של 150 מיליון שקל. כלומר השקעת הפניקס במסגרת המו"מ היא 55 מיליון שקל.

אורשי, שהוקמה ב־2004, היא מהחברות הוותיקות בארץ בתחום האשראי החוץ־בנקאי. זרוע ההשקעות של בנק לאומי, לאומי פרטנרס, מחזיקה ב־20% מאורשי, לאחר שרכשה את המניות לפי שווי של 200 מיליון שקל (לפני הכסף) בתחילת 2021, ובעלי השליטה בחברה הם היו"ר שי לביא (49.6%) והמנכ"ל גלעד אלגור (30.4%).

אם אורשי אכן תמכור את מניותיה בביזי פיננסים להפניקס, זה יהיה אקזיט נאה מבחינתה, שכן כל השקעתה בחברת הפינטק הסתכמה עד כה ב־4.25 מיליון דולר. בתחילת 2022 הוקצו לאורשי 27.5% מהון המניות בדילול מלא, וזאת בתמורה ל־3.25 מיליון דולר.

בנוסף, גם אורשי וגם הפניקס אחזקות הגדילו באוגוסט האחרון את השקעתם בביזי — הראשונה במיליון דולר והשנייה ב־2 מיליון דולר. השקעות אלה נעשו כהשקעות Safe, שבמסגרתן קביעת שווי המניות שהמשקיע מקבל תמורת התשלום נדחית למועד מאוחר יותר, ובמקרה זה ככל הנראה לסבב גיוס נוסף ובשל יותר שתעשה ביזי. נכון לסוף 2023, שווי ההחזקה בביזי בספרי אורשי נמוך מ־9 מיליון שקל.

אורשי היא חברה פרטית, אולם היא גייסה חוב ציבורי בבורסה. את 2023 היא סיימה ברווח של 16.5 מיליון שקל לעומת רווח של 14.6 מיליון שקל ב־2022. ביזי פיננסים רשמה הפסד של 9.9 מיליון שקל ב־2023. מהדו"ח הכספי של אורשי עולה כי במקרה של אקזיט בעקבות מכירת ההחזקה בביזי, יתחלקו שני בעלי השליטה באורשי, לביא ואלגור, ולאומי פרטנרס בשיעורים שווים (50%).

אם הפניקס אחזקות, המנוהלת בידי אייל בן סימון ובראש הדירקטוריון שלה עומד בנימין גבאי, אכן תהפוך לבעלת השליטה בביזי פיננסים, היא תוכל למזג אותה עם זרוע האשראי הקיימת שלה. זרוע זו בהפניקס מנוהלת באמצעות החברה־הבת גמא אשראי, שאותה מנהל בנצי אדירי ובראש הדירקטוריון עומד ארז יוסף. גמא אשראי נמחקה מהמסחר בבורסת תל אביב באוגוסט 2023 לאחר הצעת רכש של הפניקס לפי שווי של 950 מיליון שקל.

גמא עוסקת בניכיון צ'קים לעסקים ובאיגוד עסקים לסליקה משותפת תחת חברות האשראי. בנוסף, הפניקס יצקה לתוכה חברת אשראי לליווי בנייה למגורים, ובעתיד צפויה לקום תחת גמא גם חברת אשראי צרכני ועסקי. בכך מתכוונת הפניקס להתחרות באשראי צרכני ועסקי בבנקים, והשילוב בין פעילות האשראי של גמא בענף העסקים הקטנים עם ביזי אמור ליצור סינרגיה.

ביזי פיננסים עוסקת במתן אשראי של עד חצי מיליון שקל בצורה דיגיטלית לעסקים קטנים ובינוניים. מייסד החברה הוא עידו לוסטיג, שכיהן כמנהל סיכונים ראשי בחברת הפינטק BlueVine ובחברת ג'נרל מוטורס אינטרנשיונל, וכמנהל בכיר לניהול סיכונים ב־PayPal העולמית. הטכנולוגיה שעליה מושתתת הפלטפורמה של ביזי פותחה בידי BlueVine, שהקימה בנק דיגיטלי לעסקים קטנים בשוק האמריקאי. החברה שהוקמה בידי אייל ליפשיץ וניר קלאר הישראלים, העניקה 13 מיליארד דולר כאשראי לעסקים מאז הקמתה ב־2013.

ביזי פיננסים מגדירה את עצמה כחברה שפועלת לייצר אלטרנטיבה לבנקים השולטים בכ־95% משוק האשראי לעסקים קטנים. היא שואפת לייצר תחרות על מתן מסגרות אשראי לאותם עסקים, ולהגביר את המודעות והשקיפות של העלות האפקטיבית של ניצול המסגרות.

בימים אלה השיקה ביזי קרן חירום לעסקים קטנים, ללא מטרות רווח, בשיתוף ארגון הפדרציות היהודיות של צפון אמריקה. הקרן מציעה הלוואות סיוע במחיר מסובסד של פריים מינוס 1% ברישום מהיר ובאישור מיידי. היעד הוא לממן 80 מיליון שקל ולסייע ל־1,500 בעלי עסקים.

למרות מאמצי השיווק והפלטפורמה האמריקאית, ההערכות בשוק הן שבשנתיים האחרונות הסתכם תיק האשראי של ביזי בעשרות מיליוני שקלים בלבד. את רוב האשראי העמידה הפניקס ולא אורשי, שיכולה היתה לגייס מסגרות מבנק לאומי או מהאג"ח שגייסה בבורסה בהיקף של יותר מ־100 מיליון שקל. לאורך שנת 2023 אורשי רכשה מביזי הלוואות בהיקף של 5 מיליון שקל בלבד לעומת האפשרות לרכוש ממנה הלוואות בהיקף 10 מיליון שקל. תיק האשראי של החברה, נכון לסוף 2023, עומד על 418 מיליון שקל.

בהפניקס אחזקות, ביזי פיננסים ואורשי סירבו להגיב לדברים.