נורית האזהרה בענף המשרדים שמהבהבת בדו"חות החברות

אמות וריט 1 הן שתיים מהחברות שמסתמכות על שוק המשרדים ומזהירות כבר זמן רב ממצבו, בעקבות המשבר בהייטק והמצב הביטחוני והכלכלי. בינתיים הן שומרות על יציבות ובמדדים התפעוליים אף נרשם שיפור, אך הן מתקשות לאכלס נכסים חדשים

רבות מחברות הנדל"ן המניב שפועלות בתחום המשרדים ונסחרות בבורסה בתל אביב מדווחות זה תקופה ארוכה על סימני אזהרה בשוק. כך, אמות השקעות, חברת הנדל"ן המניב שבשליטת אלוני חץ ומנוהלת על ידי שמעון אבודרהם, דיווחה כבר בסיכום הרבעון הראשון אשתקד כי "מתחילתה של 2023 מורגשות התמתנות בביקושים והתארכות שלב המשא ומתן לסגירת הסכמים".

השנה, בדו"ח הרבעון הראשון של 2024, היא כבר פירטה כי "ההאטה בקצב ההשקעות בהייטק הישראלי משפיעה לשלילה על הסנטימנט של השוק. בעקבות כך, תהליכי המו"מ להשכרת נכסים נהיים ארוכים וקשים יותר, נדרשת עבודת שיווק מאומצת יותר ויש תחרות גדולה על כל לקוח. בנוסף קיימת מגמה של שוכרים המבקשים לחתום על הסכמים לתקופות שכירות קצרות יותר עד שתתבהר הסביבה העסקית, עת יוכלו לקבל החלטות ארוכות טווח".

בדומה לאמות, גם קרן הריט לנדל"ן מניב ריט 1 ציינה בדו"חותיה שפורסמו ביום חמישי, וכמו בדו"חותיה הקודמים, כי "נמשכת המגמה שהחלה ב־2023, המאופיינת בהתמתנות בביקושים והתארכות שלב המו"מ לסגירת הסכמים, בעיקר עקב הירידה בהשקעות בענף ההייטק המקומי ועל רקע האקלים הכלכלי ואי־השקט הביטחוני והפוליטי".

התפוסה בנכסים הקיימים

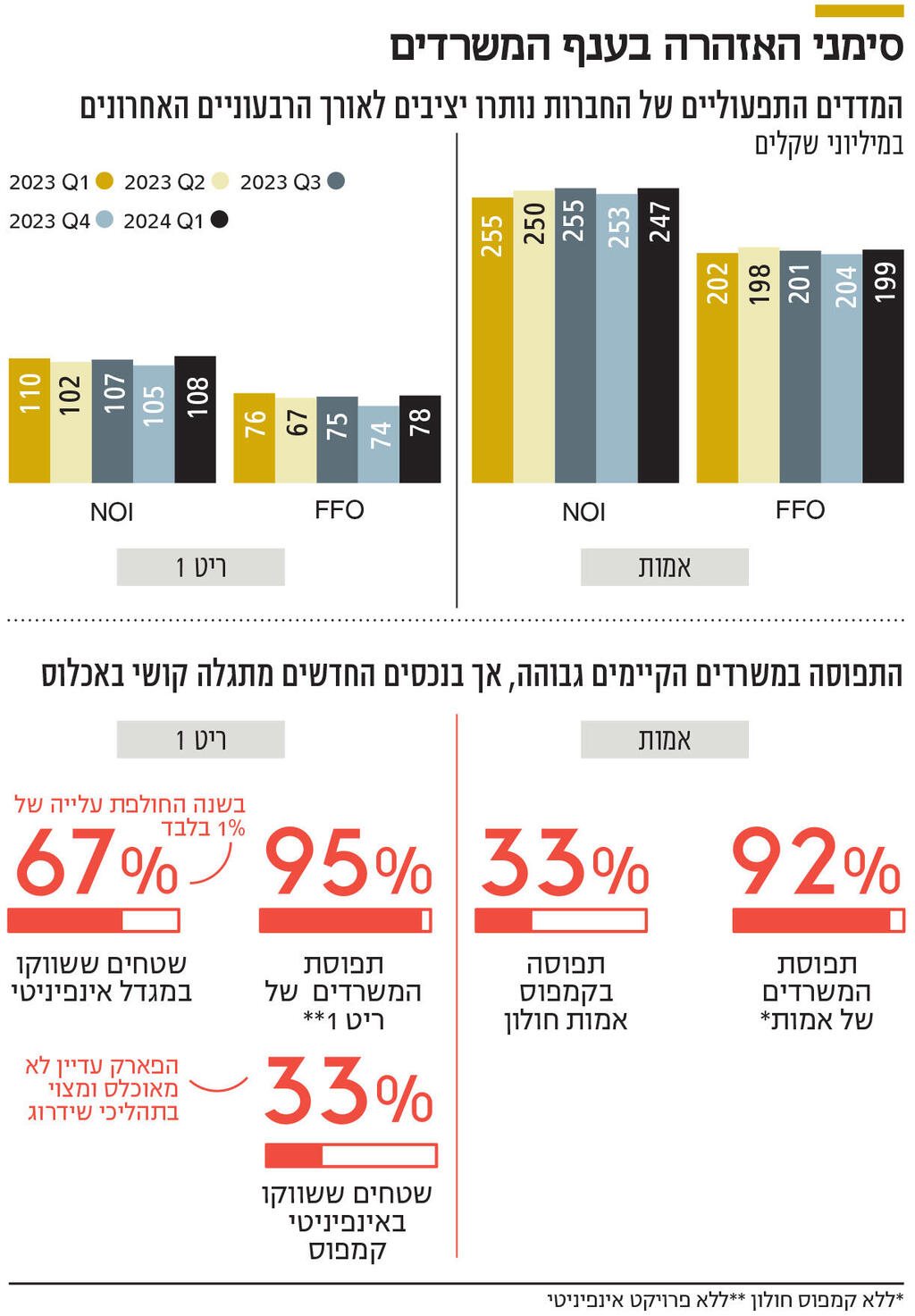

אולם בניגוד למצופה מהאזהרות, וחרף הסתמכותן של חברות רבות על שטחי המשרדים שלהן - באמות, למשל, נכסי המשרדים אחראים ל־49% משווי הנכסים המניבים ול־49% מההכנסות התפעוליות נטו (NOI), ועבור ריט 1 ל־51% משווי הנכסים ול־44% מה־NOI - לאורך 2023 ואף ברבעון הראשון השנה הן המשיכו להציג שיפור ויציבות במדדים התפעוליים העיקריים: ה־NOI, ולצידו ה־FFO שמודד את תזרים המזומנים מפעילותן הריאלית ומנטרל משתנים חד־פעמיים, והן ממשיכות לשמור על שיעורי תפוסה גבוהים יחסית בנכסיהן הוותיקים.

בשיחת המשקיעים שקיים לאחר פרסום דו"חות אמות האחרונים הסביר אבודרהם את היציבות בתוצאות בכך ש"62% מה־NOI של המשרדים שלנו מגיעים מאלה שבתל אביב, שנהנים מביקושים ומנגישות למערכות הסעת המונים, כשפעילות המשרדים במע"ר ת"א ממשיכה להציג תפוסות ושכר דירה חזקים". גורם בשוק שהתייחס בשיחה עם "כלכליסט" לתוצאותיה של ריט 1 הציע הסבר אחר שלפיו "דווקא מצב הרוח הבעייתי בשוק המשרדים, כששוכרים נמצאים בעמדת המתנה ולא מעוניינים לבצע מעברים ולחתום על חוזים חדשים, מוביל אותם להישאר בנכסים הקיימים ולהאריך בהם חוזים אפילו במחירים גבוהים משהיו חתומים עליהם קודם".

ריט מחכה לאינפיניטי

עם זאת, הדו"חות האחרונים מספקים סימנים לקשיים האפשריים. בשיחת המשקיעים ציין אבודרהם כי אמות מצליחה "לשמר את הלקוחות ולמנוע נטישה בלי לפגוע בדמי השכירות", כשבהתאם, מחירי השכירות בחוזים החדשים שנחתמו ברבעון אכן לא נפגעו ואף עלו ב־3%, אך זאת לעומת עלייה של 7% ברבעון המקביל. בנוסף, התפוסה בנכסי המשרדים הוותיקים שלה מגיעה ל־92%, אך בקמפוס אמות חולון שנפתח ב־2023 שיעור התפוסה מגיע ל־33% בלבד. גם בריט 1 ישנה הבחנה חדה בין שיעורי התפוסה בנכסי המשרדים הוותיקים שמגיעים ל־95% לבין מגדל אינפיניטי ברעננה שהקמתו הושלמה באוגוסט אך מאז הקרן לא מצליחה להעלות את שיעור השטחים המשווקים שנותר על 67%.

באינפיניטי קמפוס, מתחם המשרדים ברעננה שריט 1 השכירה עד לסוף 2022 לאמדוקס וכעת מבוצעות בו עבודות שדרוג לקראת פתיחתו הצפויה בסוף השנה, רק 33% משטחיו כבר הושכרו, תוספת של 6% בלבד לעומת הרבעון המקביל. קשיי האכלוס הוסברו על ידי גורמים בשוק במצב העדין השורר בשוק המשרדים על רקע חולשת ההייטק, הפגיעה בכלכלה מניסיון ההפיכה המשטרית והמלחמה, ובחוסר הרצון של שוכרים להיכנס לחוזים מחייבים בנכסים חדשים. חרף הקשיים שעליהם מצביעות החברות, שיעורי ההיוון של נכסיהן עלו בשיעורים נמוכים. באמות עלה שיעור ההיוון המשוקלל במהלך הרבעון הראשון ב־0.05%, ל־6.35%, ובריט 1 הוא עלה ב־0.14% ל־6.51%, אך בנטרול השפעות המלחמה היתה נרשמת בו בסוף הרבעון ירידה.

תום פינגולד, אנליסטית הנדל"ן של בנק ההשקעות ווליו בייס, אמרה ל"כלכליסט" כי "רוב חוזי השכירות שחברות הנדל"ן המניב חתומות עליהם הם ארוכי טווח ושוכרים בדרך כלל לא עוזבים באמצע חוזה, ולכן אנחנו לא רואים השפעה מיידית של ההאטה בשוק. מה שכן רואים זה שעליות המחירים התמתנו והן דומות לעליית המדד. בשנה האחרונה נרשמה ירידה במחירי השכירות לעומת 2022. אנחנו אומנם רואים עליות במחירי החוזים שמציגות החברות, אך הן כתוצאה מהתאמת מחיר שכירות ישן בחוזים ארוכי טווח שמתחדשים כעת למחירי השכירות השנה״. פינגולד ציינה עוד כי "כן נצפה לראות הבדלים בתפוסות ובמחירים בין בנייני משרדים ברמות איכות שונות, כשנכסי Class A יושכרו בקלות רבה יותר מבניינים קטנים וישנים יותר. אבל זה פחות בא לידי ביטוי בדו"חות מכיוון שמרבית החברות הציבוריות מחזיקות בנכסים הטובים יותר ורבים מנכסי Class B שייכים לגורמים פרטיים״.

ההשפעות מחלחלות לאט

גם צחי סופרין, מבעלי השליטה וסגן יו"ר קבוצת סופרין, אמר ל"כלכליסט" כי "השפעת המצב הבעייתי בשוק לא מגולמת בתוצאות של החברות מכיוון שמדובר בחוזים ובפרויקטים לטווח ארוך ולכן ההשפעות מחלחלות לאט ואולי נראה אותן בדו"חות השנתיים של 2024. אצל הענקיות כמו עזריאלי, גב־ים, אמות ומבנה, גם אם יש כמה שוכרים שמתקשים, זו מכה קטנה בכנף. אצל אחרות ההשפעה עשויה להיות יותר חזקה, אבל רבות מהן מסתמכות על בסיסי צמיחה נוספים שעשויים להגן עליהן". בסיסי צמיחה אלה עשויים להיות תחומי נדל"ן מניב אחרים, בהם נכסי תעשייה ולוגיסטיקה, מסחר ומלונאות, או בכלל בפעילות בתחום ייזום הנדל"ן. אצל מבנה נדל"ן, למשל, 39% מה־NOI ב־2023 הגיעו מנכסי תעשייה ולוגיסטיקה בעוד המשרדים הניבו 34% ממנו. בחברת ויתניה, כדוגמה אחרת, לצד הכנסות של 114 מיליון שקל מנכסיה המניבים, נרשמו ב־2023 גם הכנסות של 76 מיליון שקל ממכירת שטחי משרדים.

אף שקשיי שוק המשרדים פחות מגיעים לידי ביטוי בדו"חות החברות, פינגולד מדגישה כי שווי השוק שלהן נמוך יחסית. כך, לדוגמה, אמות, שההון העצמי שלה עומד על 8.8 מיליארד שקל, נסחרת כיום לפי שווי של 7.6 מיליארד שקל ואיבדה כ־5 מיליארד שקל משווי השיא שלה בינואר 2022. לדברי פינגולד, "זה נובע כנראה מחשש בשוק מכך שההייטק שעליו חברות הנדל"ן המניב מסתמכות בשוק המשרדים ייפגע עוד יותר ויחלו בו קיצוצים רציניים. בנוסף, היצע המשרדים, גם האיכותיים ובמיקומים המרכזיים, צפוי לגדול, לדוגמה פרויקט ToHa2 (של אמות וגב־ים - א"פ) ופרויקט הספירלה (של עזריאלי - א"פ), מה שיביא לתחרות על שוכרים איכותיים וייתכן שנראה ירידת מחירים. ההשפעה הראשונית תהיה על המשרדים באזורים הרחוקים יותר שהביקוש להם יירד".