מה היה קורה אילו הלמ"ס לא היתה טועה

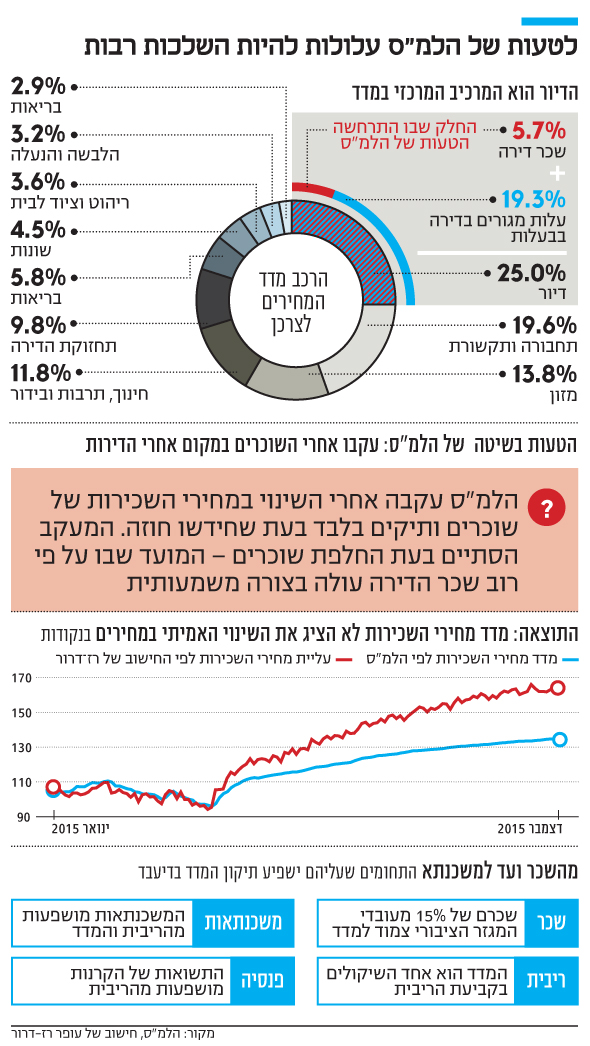

עבודת דוקטורט תמימה הובילה לגילוי שמסעיר את הלמ"ס: מדד המחירים לצרכן חושב במשך שנים באופן שגוי. אילו הטעות היתה מתוקנת בזמן, ייתכן שהמשכנתאות היו מתייקרות ומחירי הדיור היו יורדים, אך בנק ישראל טוען כי התיקון לא היה משפיע על הריבית

זינוק בגובה החזרי המשכנתאות ועלייה חדה במחירי הדיור לצד שכר גבוה יותר במגזר הציבורי ועוד כסף בחיסכונות הפנסיוניים - זה אחד העולמות המקבילים שהיו עשויים להיווצר כתוצאה מהטעות של הלשכה המרכזית לסטטיסטיקה (למ"ס) באופן חישוב מדד המחירים לצרכן.

לפי חישוב של עופר רז־דרור —סמנכ"ל במשרד התקשורת, שכיהן עד לאחרונה ככלכלן בכיר במועצה הלאומית לכלכלה ושהיה חבר בוועדה המייעצת ללמ"ס בנושאי דיור ונדל"ן — השינוי האמיתי במדד מחירי השכירות, שמהווה 5.7% מהמדד, היה גבוה בכ־25 נקודות אחוז מזה שנמדד על ידי הלמ"ס. לפי רז־דרור, הסיבה לפער היא כמעט חלמאית: הלמ"ס עקבה אחרי השכירות שמשלמים השוכרים במקום אחרי השכירות שמשולמת עבור הדירות. כלומר, בכל פעם ששכר הדירה ששוכר מסוים שילם עלה, הלמ"ס קיבלה את הנתונים, אך אם אותו שוכר עזב את הדירה בשל ההעלאה שבה הוא לא יכול היה לעמוד ובעל הדירה מצא שוכר אחר שהסכים לשלם את המחיר הגבוה יותר, הדבר חמק מהלמ"ס (ראו הרחבה במסגרת).

לדברי בנק ישראל, הטעות שהתגלתה היא בעלת השפעה זניחה על האינפלציה (השינוי במדד): "בדיקות ראשוניות שנערכו בבנק מראות שהשפעת ההבדל במדידה על האינפלציה במדד קטנה, ובוודאי שלא היתה מביאה לשינוי במדיניות המוניטרית".

מוקדם לקבוע מה תהיה השפעת הטעות של הלמ"ס, ואם תהיה לה השפעה כלל, אך לא ניתן להפריז בעקרוניות העניין. טעות מסוג זה מחייבת את הממשלה לבצע בדק בית עמוק בכל הנוגע לאיכות איסוף הנתונים על ידי הלמ"ס, משום שהשינוי במדד — האינפלציה — הוא קריטי למשק במובנים רבים, ומשפיע על כל תחומי החיים הכלכליים — מהשכר ועד לגובה המשכנתא. "כלכליסט" ממפה את ההשלכות האפשריות של הטעות וממפה את התחומים שיושפעו מעדכון רטרואקטיבי של המדד.

הריבית אם כל ההשלכות

הריבית במשק נקבעת על ידי הוועדה המוניטרית של בנק ישראל. אחד השיקולים החשובים שעומדים בפני חברי הוועדה הוא יוקר המחיה בישראל. ככל שיוקר המחיה גבוה יותר, כך עולה התמריץ של הבנק המרכזי להעלות את הריבית, משום שריבית גבוהה מעודדת חיסכון, בעוד ריבית נמוכה מעודדת את הציבור להוציא את הכסף שלו, לצרוך ולרכוש. הריבית במשק עומדת כיום על רמתה הנמוכה ביותר מאז ומעולם — 0.1%. למעשה, הריבית נמצאת ברמה זו מאז פברואר 2015.

אם הטעות של הלמ"ס לא היתה מתרחשת והמדד היה מתפרסם בזמן אמת עם נתוני השכירות המעודכנים, ייתכן שבנק ישראל כבר היה מעלה את הריבית. וכשהריבית עולה, הכל משתנה.

משכנתאות: העלאת הריבית מייקרת באופן מיידי את המשכנתאות, משום שהריביות המשולמות עבורן נגזרות מגובה הריבית במשק. גם המדד משפיע על מחיר המשכנתאות, משום שכיום שליש מהמשכנתאות ניטלות בריבית שצמודה למדד. כלומר, ברגע שהמדד עולה, גם אם בשיעור מתון של 0.1%—0.2%, ההחזר החודשי עולה בעשרות שקלים במקרה הטוב.

מחירי הדיור: ברגע שהמשכנתאות מתייקרות, דירות הופכות לפחות מושגות עבור הרוכשים משום שעלויות המימון עולות. במקביל, עליית ריבית הופכת את הדירות לאפיק השקעה פחות אטרקטיבי, משום ששוק ההון והפיקדונות בבנקים הופכים לאטרקטיביים יותר. הדבר עלול לגרום לצינון במחירי הדיור.

גופי הפנסיה והחוסכים לפנסיה: בסביבה של ריבית גבוהה יותר, לחברות הביטוח קל יותר להשיג תשואות גבוהות יחסית על ההשקעות שלהן. תשואות גבוהות פירושן הגדלת החסכונות הפנסיוניים של החוסכים. בנוסף, העלאת הריבית עשויה להפחית את הסיכונים שנוטלים מנהלי ההשקעות. בסביבת ריבית אפסית, מנהלי ההשקעות בוחרים אפיקי השקעה מסוכנים במטרה להשיג תשואות נאות. אם הריבית תעלה, הסיכוי להשיג תשואה טובה בהשקעה סולידית יעלה איתה.

עלויות מימון של עסקים ויחידים: אם הריבית תעלה, הדבר עשוי להשפיע באופן חריף על הצמיחה במשק ועל היכולת של עסקים להיפתח ולהתפתח. עסקים קטנים וגדולים נסמכים על אשראי לצורך הפעילות שלהם. ברגע שהאשראי מתייקר בשל העלאת הריבית, היכולת של העסקים להתרחב ולבצע השקעות חדשות פוחתת. עלייה בריבית מייקרת גם את עלות המימון לצורכי מחיה של משקי הבית, והיא עלולה להקשות את החזרי ההלוואות שאותם משקי בית נטלו.

תקציב המדינה

גם הוא ישלם מחיר

50—60 מיליארד שקל מתקציב המדינה, שב־2018 עומד על 377 מיליארד שקל (לא כולל החזר חובות), צמודים למדד המחירים לצרכן. מדובר, בין היתר, בקצבאות שונות וחוזים שחותמת המדינה מול ספקים שונים. אם המדד יתוקן כך שיעלה ב־1%, הוצאות הממשלה יעלו ב־500—600 מיליון שקל בשנה.

על כך יש להוסיף את העובדה שכ־15% מ־1.3 מיליון העובדים במגזר הציבורי מועסקים בחוזה אישי שצמוד למדד. אם המדד יעלה, יהיה צורך להעלות את שכרם. מדובר בבעלי השכר הגבוה ביותר במגזר הציבורי. לפי משרד האוצר, בממשלה ישנם 18 בכירים, 41 יועצים משפטיים ו־58 מנכ"לים ששכרם צמוד למדד. בשנים האחרונות המדד כמעט ולא עלה, ולכן הם מנסים בימים אלו להצמיד את שכרם לשכר הממוצע במשק. מלבד אותם בכירים, ישנם 609 בכירים אחרים ו־9,000 עובדים בחוזים אישיים ששכרם מוצמד לתוספת יוקר שמופעלת רק במידה שיש אינפלציה גבוהה. לעתים נהוג להצמיד גם את השכר של העובדים האלו למדד כדי שהוא לא יישאר קפוא. אם המדד יעודכן, בכירים אלו לא יוכלו לדרוש תוספת שכר.

העלאת שכר תגדיל את הוצאות הממשלה, אך בד בבד היא עשויה להעלות את ההכנסות ממסים משום שהיקף תשלומי המס עולה יחד עם השכר.

בכל מקרה, באוצר עוד לא החלו להתמודד עם השאלה כיצד השינוי הפוטנציאלי במדד ישפיע על השכר במגזר הציבורי וממתינים להחלטת הלמ"ס.

ניתן לתקן בדיעבד?

אז זהו, שלא בטוח

אחת השאלות החשובות שעולות מגילוי הטעות של הלמ"ס היא אם יהיה צורך לתקן רטרואקטיבית את המדד ואת כל הפרמטרים הכלכליים הצמודים אליו. נכון להיום, תיקון כזה עוד רחוק מלהתרחש. אף אחד מהגורמים הרלבנטיים אינו מעלה את החלופה הזו ברצינות.

עם זאת, ניתן להצביע על כמה קבוצות שעשויות להפעיל מכבש לחצים כדי לנסות להוציא תיקון כזה לפועל — השרים וראש הממשלה, ששכרם צמוד למדד הקפוא; הבנקים, שייהנו מהכנסות גבוהות יותר בזכות התייקרות המשכנתאות; והרשויות המקומיות, שייהנו מתשלומי ארנונה גבוהים יותר משום שחצי ממנגנון הטייס האוטומטי מוצמד למדד.

"השפעה זניחה"

תגובת הלמ"ס

מהלמ"ס נמסר כי "הלמ"ס מעולם לא הסתירה ולא תסתיר את אופן חישוב אומדניה. אנו מודעים לאי־הדיוק בחישוב של מדד שכר הדירה הנובע מקשיים באיסוף הנתונים אודות שוכרים חדשים. מבדיקות שביצענו עולה שהשפעת שכר הדירה של שוכרים חדשים על מדד המחירים זניחה. כל הפעילות של הלמ"ס מבוססת על נתוני אמת ולא על הערכות כאלו ואחרות. בניגוד לנטען בפרסומים שונים, הלמ"ס הודיעה על בדיקת הנתונים לאחור ולא הודיעה על תיקונם לאחור".