הסיכון העיקרי: המדיניות של קרנית פלוג

בדו"ח היציבות הפיננסית שפורסם אתמול מונה בנק ישראל שורה של סיכונים למשק ‑ הדיור, המינוף, הריכוזיות. אבל אם נתמקד ביציבות של משקי הבית הקטנים, נמצא שהסיכון העיקרי מגיע ממקום אחר: מדיניות הריבית הנמוכה

בנק ישראל פרסם שלשום את דו"ח היציבות הפיננסית, שבודק עד כמה המערכת הפיננסית הישראלית ‑ בייחוד הבנקים ‑ עמידה למשבר, וממפה את הסיכונים שאליהם היא חשופה. בין הסיכונים העיקריים ליציבות של הגופים הפיננסיים שמנה בנק ישראל בדו"ח: החשיפה לשוק הדיור (הסיכון העיקרי); הגידול בהלוואות הצרכניות שלוקחים משקי הבית; הקשר בין הגופים הפיננסיים השונים במשק, שמעודד חוסר יציבות רוחבית; והחשיפה לשוק ההון.

יציבות הבנקים היא ללא ספק דבר חשוב מאוד, ובכל זאת, בואו ננסה לבדוק ממד יציבותי חשוב לא פחות: היציבות של משקי הבית ושל החוסכים הקטנים. מהם הסיכונים שעומדים בפניהם? אם נערוך מיפוי כזה, נגלה שהגורם העיקרי להיווצרות הסיכונים היציבותיים הפיננסיים לחוסכים בשנים האחרונות הוא מדיניות הריבית הנמוכה של בנק ישראל. הצרה היא שאת הסיכונים הפיננסיים שנשקפים לבנקים דואג בנק ישראל לנטר, ואילו במקרה של החוסכים ‑ כל חוסך מתמודד עם הסיכון בעצמו. המערכת הפיננסית ממשיכה להציג חוסן ‑ כך סיכמו בבנק ישראל את ממצאי הדו"ח. לעומת זאת, משקי הבית והחוסכים בישראל כבר מזמן אינם חסינים.

1. סיכון הריבית

עוצמה: גבוהה

האמת היא שאם נבדוק את היציבות של החוסך הקטן, נראה שהסיכון הגדול והעיקרי ליציבות זו הוא מדיניות הריבית הנמוכה שמנהיג בנק ישראל כבר כמעט עשור. למדיניות של ריבית נמוכה יש מטרה ברורה: לגרום לחוסכים להעביר כסף מהעתיד (חיסכון) להווה (צריכה), כדי להניע את גלגלי המשק. אבל למדיניות הזו יש תופעות לוואי. היא מעודדת לקיחת הלוואות, שכן המינוף הופך להיות זול, ומעלה את מחירי הדיור, שכן יתר אפיקי החיסכון מאבדים את האטרקטיביות שלהם.

כך, אחרי עשור של ריבית נמוכה, החוסך הישראלי שחוק, ממונף, כבול להלוואות גדולות ומשועבד למשכנתאות ענק שיפגעו באיכות חייו וביציבות הפיננסית הצפויה לו לעת פרישה.

בכל ההיבטים הללו ‑ הסיכון הכרוך במדיניות הריבית הנמוכה כבר התממש. הבעיה היא שכעת אנו ניצבים בפני הסיכונים שילוו את עלייתה. החוסך הישראלי שספג את ההשפעות השליליות של הריבית הנמוכה בדרך למטה יספוג אותן שוב בדרך למעלה.

נגידת בנק ישראל קרנית פלוג נמצאת כעת בנקודה רגישה מאוד. ארה"ב ‑ שבה המשבר הפיננסי היכה בכל עוצמתו — כבר נפרדת בתהליך הדרגתי מסביבת הריבית האפסית ששררה שם. אבל בישראל, שבה קובעי המדיניות התעקשו לספר שצלחנו את המשבר בלא יותר מ"מכה קלה בכנף", ושהכלכלה שלה נמצאת במצב מצוין, אנחנו ממשיכים להיות תלויים בהשפעה המסממת של הריבית האפסית, ודוחים את ההתמודדות עם ההשפעות השליליות שיבואו עם עלייתה.

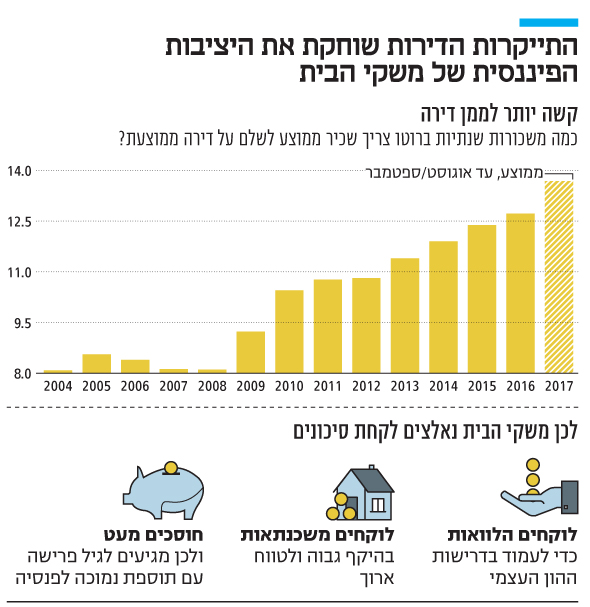

הסיכון העיקרי שמאיים על החוסך בתנאים של עליית ריבית הוא התייקרות ההלוואות שהוא נטל, בראש ובראשונה התייקרות המשכנתאות. בתרחיש הגרוע, זה יכול להוביל לחוסר יכולת לעמוד בתשלומי המשכנתא; בתרחיש האופטימי, לירידה נוספת בהכנסה הפנויה, ובעקבותיה בצריכה הפרטית — דבר שיאט את הצמיחה במשק ועשוי אף להוביל למיתון.

2. סיכון המשכנתאות

עוצמה: בינונית פלוס

הסיכון השני קשור לשוק הדיור, ונובע מההיתר שנתן שר האוצר משה כחלון, בשיתוף פעולה של בנק ישראל, ללקיחת משכנתאות בהיקף גבוה בתוכנית מחיר למשתכן. כפי שמצוין בדו"ח שפרסם בנק ישראל, תוכנית מחיר למשתכן הפכה כיום לדרך המלך לרכישת דירה חדשה. במילים אחרות, זוגות צעירים כפופים לתנאי המשכנתאות של התוכנית. אם ברכישת דירה בשוק החופשי נדרשים הרוכשים להעמיד הון עצמי בגובה 25% ממחיר הדירה ‑ בתוכנית מחיר למשתכן ישנה הקלה בדרישה זו.

הסיבה להקלה: אחרי שנים ארוכות של ריבית נמוכה, שהובילה למחירי נדל"ן גבוהים שעדיין מטפסים משנה לשנה (גם אם בקצב אטי), ההון העצמי שנדרש לרכישת דירה מסתכם בכמה מאות אלפי שקלים. זה סכום שלרבים מהלווים, בייחוד אלו שרוכשים דירות בפריפריה, פשוט אין.

אז איך מגרדים את ההון העצמי? השיטה הראשונה היא לקחת הלוואות "לכל מטרה" ‑ שיטה שכרוכה כמובן בסיכון חריף ללווה ובפגיעה ניכרת ביציבותו הפיננסית.

השיטה השנייה: כדי לשמור על רמת ביקושים סבירה לדירות בתכניות מחיר למשתכן העניקו שר האוצר כחלון והנגידה פלוג היתר ללווים לחרוג מההגבלה הקיימת על המשכנתאות, להעמיד הון עצמי בגובה 10%, ולקבל משכנתאות בשיעורי מימון של עד 90%. מנקודת המבט של המערכת הבנקאית, ההרשאה הזו טומנת בחובה סכנה בתרחיש של ירידה במחירי הדיור. אבל כאן אנחנו מבקשים להסתכל על הסיכון שהיא גורמת לחוסך ולמשקי הבית: המשכנתאות שייקחו הזוכים במכרזים אלו יהיו גבוהות, ארוכות טווח, יקרות ומסוכנות; וזאת עוד לפני ההתייקרות הצפוייה בתרחיש של עלייה בריבית.

האבסורד הוא שקהל היעד שיספוג את הסיכון הזה הוא אותם זוגות צעירים, מתקשים, שלא הצליחו לגרד כמה מאות אלפי שקלים להון עצמי, ויצטרכו עכשיו לגרד סכומים גבוהים בהרבה כדי לעמוד בהחזרים לבנקים.

3. סיכון הקשרים בין הגופים הפיננסיים

עוצמה: הולכת וגוברת

בנק ישראל מציג את הקשר בין הגופים הפיננסיים במשק כאחד מגורמי הסיכון למערכת הפיננסית ‑ ובצדק. לסיכון הזה קוראים "סיכון ההדבקה". החשש הוא שבגלל החשיפה של הגופים הללו זה לזה, בעיה שתתעורר באחד תשתק גם את האחרים.

הצרה היא שבשורה של צעדים, בנק ישראל עצמו מחזק את הקשר בין הגופים האלה ומעצים את הסיכון; והוא עושה זאת באופן כזה שכל סיכון שישפיע על המערכת הבנקאית יתגלגל ישירות אל החוסכים.

כך, למשל, הרחיב בנק ישראל את ההיתר שניתן לגופים המוסדיים להחזיק במניות בנקים. אם בעבר היו הגופים המוסדיים רשאים להחזיק רק ב־5% ממניות הבנקים, כיום בנק ישראל מתיר להם לחרוג מהשיעור זה.

בנוסף, בנק ישראל מתיר לבנקים להנפיק אג"ח מסוג COCO (ראשי תיבות של Contingent convertibles) ‑ איגרות חוב שכוללות מראש תספורת לחוסכים בעת משבר, ונרכשות על ידי הגופים מוסדיים. לכאורה, אין פגם בכך כל זמן שהסיכון באג"ח אלו מתומחר בצורה נאותה. אולם, בשל השפעות הריבית הנמוכה, שיצרה עודף בהיצע הכסף, יש חשש שתמחור האג"ח מעוות ‑ הן בגזרת ה־COCO והן בשוק האג"ח כולו. הבעיות והסיכונים בשוק האג"ח לא נעלמו מעיני בנק ישראל, שהקדיש להם פרק מיוחד בדו"ח שלו.

הנדבך השלישי בהגדלת הסיכון ובחיזוק הקשר בין הגופים הפיננסיים נובע מצעדים מכוונים של בנק ישראל: עידוד האיגוח. תיקי המשכנתאות הענקיים של הבנקים, שמסכנים את כל המערכת, עוברים אט אט אל הגופים המוסדיים — כלומר אל החוסכים לפנסיה. העברת הסיכון אליהם היא מדיניות ברורה ומודעת. השאלות במקרה זה הן: מהו הנזק שיספוג החוסך כשהריבית תתחיל לטפס ותרחיש שמיטת המשכנתאות יקרום עור וגידים? והאם הסיכון הזה הוערך כראוי בעידן הריבית הנמוכה והכסף הזול?

4. סיכון שוק ההון

עוצמה: נגלה באיחור

כפי שמציין בנק ישראל בדו"ח שלו, עידן הריבית הנמוכה, שהוביל לנזילות גבוהה ולמרדף אחרי תשואות, דחף את מנהלי החיסכון הפנסיוני שלנו להשקיע את כספי הפנסיה ברמת סיכון הולכת ועולה, כדי להניב לנו תשואה לגיל פרישה. דבר זה הופך את הפנסיות לתנודתיות יותר וחשופות יותר למשברים בשוק ההון.

החשיפה של הפנסיות לשוק ההון גדלה גם בשל רפורמות שמוביל האוצר, כמו זו שצמצמה את הקצאת האג"ח המיועדות לחוסכים הצעירים, ובכך הגדילה את הסיכון לחוסכים בשנות ה־40 לחייהם. החוסכים האלה, יש לזכור, יהיו קבורים תחת משכנתאות ענק והלוואות למימון ההון העצמי, ויתקשו לצבור חסכונות נוספים ככרית ביטחון; חסכונות שממילא, אם נחזור להתחלה, מנוגדים למדיניות בנק ישראל ‑ שמשתמש בריבית הנמוכה כדי לעודד צריכה ולדכא חיסכון.