שש חברות ענק מתמודדות על רכישת נטפים

תאגידי ענק מארה"ב, קרנות מאסיה וחברה ממקסיקו עלו לשלב השני במכרז לרכישת נטפים ביותר מ־1.5 מיליארד דולר. המועמדות הבולטות: פורטיב מארה"ב, מקסיכם המקסיקאית וטמסק הסינגפורית

שש חברות וקרנות בינלאומיות גדולות העפילו לשלב השני במכרז שמקיימת קרן פרמירה למכירת אחזקותיה בנטפים - כך נודע ל"כלכליסט". מדובר בתאגיד הענק המקסיקני מקסיכם (Mexichem); החברה האמריקאית פורטיב (Fortive); חברת האחזקות של ממשלת סינגפור טמסק (Temasek); תאגיד סטנלי (Stanley) האמריקאי; קרן פרימוורה קפיטל גרופ (Primavera Capital Group) הסינית; והחברה הסינית נינגשיה קינלונג (Ningxia Qinglong).

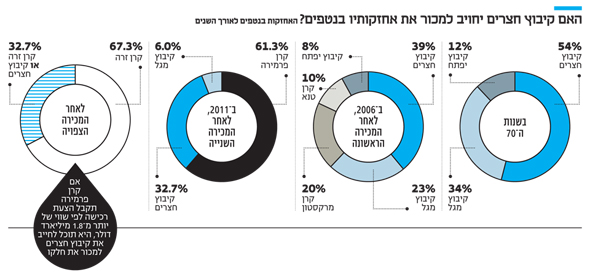

קרן פרמירה מחזיקה ב־61.3% ממניות נטפים, בעוד שקיבוץ חצרים מחזיק ב־32.7% מהחברה וקיבוץ מגל ב־6%. ל"כלכליסט" נודע כי קיבוץ מגל צפוי להצטרף למכירה ולמכור את כלל אחזקותיו, בעוד חברי קיבוץ חצרים עוד מתלבטים האם למכור רק חלק מאחזקותיהם או את כולן. בהליך המכירה - אותו מובילים גולדמן זאקס, מריל לינץ ובנק אוף אמריקה - הציבה קרן פרמירה רף שווי מינימילי של 1.5 מיליארד דולר לחברה, וכל הקרנות שעלו לסיבוב השני הציעו סכום מתאים. שישה גופים נוספים ניגשו למכרז הראשוני - והבהם קרנות הענק אייפקס ו־CVC וכן החברה האמריקנית סקוטש ברדרס - אך הצעותיהם לא היו גבוהות מספיק ועל כן הן לא עלו לשלב הבא.

כלל הגופים שעלו לשלב השני במכרז מעדיפים לרכוש 100% ממניות חברת ההשקיה, כדי שיוכלו למזג את החברה לתוך יתר הפעילות שלהם. בקיבוץ חצרים כאמור עוד מתלבטים בנושא, אך במקרה שקרן פרמירה תקבל הצעה המגלמת שווי של יותר מ־1.8 מיליארד דולר לחברה - היא תהיה רשאית לכפות על הקיבוץ את מכירת כלל האחזקות. במקרה שקיבוץ חצרים ימכור את כלל אחזקותיו, 450 חבריו ירשמו אקזיט של כחצי מיליארד דולר.

עם זאת, השלב הנוכחי של המכרז הוא שלב שאינו מחייב. בשלב הבא של הליך המכירה, שמועדו עוד לא נקבע, תתקדם פרמירה עם החברה בעלת הסיכויים הגבוהים ביותר לרכישה. בינתיים, ולמקרה שהמכירה תכשל, פרמירה שומרת את האפשרות להנפיק את נטפים בנאסד"ק.

ענקית צינורות ממקסיקו מול יצרנית כל י עבודה מארה"ב

מבין שש החברות שעלו לשלב השני במכרז, מקסיכם, פורטיב וטמסק נחשבות לחברות הבולטות ביותר. מקסיכם המקסיקאית נחשבת לאחת מחברות תעשיית הכימיה והפטרוכימה הגדולות באמריקה הלטינית, והיא נסחרת לפי שווי של 5.7 מיליארד דולר. החברה, אחת מהיצרניות הגדולות בעולם של צינורות פלסטיק ומחברים, ביצעה ב־15 השנים האחרונות 22 רכישות בהשקעה כוללת של יותר מ־3.7 מיליארד דולר. היא מעסיקה כ־18 אלף עובדים ב־30 מדינות ברחבי העולם, בהן היא מחזיקה ב־120 מפעלים.

פורטיב, כאמור, היא חברת ענק אמריקאית שבסיסה בוושינגטון. היא נסחרת בניו־יורק לפי שווי של 21.7 מיליארד דולר ומתמקדת במיכון מקצועי, אוטומציה, חיישנים וטכנולוגיות תחבורה. היא מעסיקה כ־24 אלף עובדים, כשהשווקים הזרים מהווים כ־42% מהכנסותיה.

טמסק היא חברת האחזקות של ממשלת סינגפור. היא נחשבת לאחת מחברות ההשקעות הגדולות בעולם, ומנהלת 242 מיליארד דולר. היא השקיעה בין היתר בחברת התקשורת הסינגפורית סינגטל, כמו גם בעליבאבא הסינית וסינגפור איירליינס. בישראל היא השקיעה בעבר בקרן ורטקס, והיא צפויה להפוך למשקיעה מובילה בקרן צמיחה חדשה שתשקיע בחברות בוגרות.

גם חברת סטנלי (Stanley) האמריקאית נחשבת לחברת ענק. מדובר ביצרנית של כלים תעשייתיים, כלי עבודה ופתרונות אחסון לכלים, שבסיסה במדינת קונטיקט. החברה, שהתאחדה במרץ 2010 עם ענקית הפלסטיק בלאק אנד דקר, נסחרת כיום על פי שווי של 21.3 מיליארד דולר.

נינגשיה קינלונג הסינית, מועמדת נוספת לרכישת נטפים, מייצרת ומפיצה אמצעי השקעה, כשהמוצר העיקרי שלה הוא צינורות בטון מסוגים שונים. מוצר בולט אחר שלה הוא צינורות פלסטיק פולימריים.

המועמדת האחרונה על רכישת נטפים היא פרימוורה קפיטל גרופ, קרן השקעות סינית המנהלת 2.9 מיליארד דולר בשתי קרנות. על המשקיעות הבולטות בה נמנות הקונגלומרט האמריקאי ג'נרל אלקטריק וענקית הביטוח הצרפתית Axa.

על השקעותיה הבולטות נמנות ענקית הקמעונאות המקוונת עליבאבא וחברת המזון המהיר "יאם צ'יינה", המפעילה את סניפי קנטאקי פרייד צ'יקן ופיצה האט בסין.

הציפייה לצמיחה החלה להתגשם רק לאחרונה

קרן פרמירה, בעלת השליטה בנטפים, מנהלת מעל 20 מיליארד דולר ב־30 מדינות, ונחשבת לקרן שרוכשת חברות מובילות, משביחה אותן ואז מוכרת אותן.

את השליטה בנטפים היא רכשה בשנת 2011, לפי שווי חברה של 850 מיליון דולר. היא רכשה אז מקיבוץ חצרים אחזקות של 6.5% תמורת 50 מיליון דולר; רכשה מקיבוץ מגל אחזקות של 18% תמורת 430 מיליון שקל; ורכשה את כלל האחזקות של קרן טנא שעמדו על 10% ואת כלל האחזקות של קרן מרקסטון שעמדו על 20%.

עם כניסתה לחברת ההשקיה, פרמירה שאפה לצמיחה שנתית של 15% ומחזור מכירות של 1.7 מיליארד דולר עד 2016. אולם, מכירות החברה נתקעו עד שנת 2013 על 750—800 מיליון דולר, ורק עם מינוי של רן מידן לתפקיד המנכ"ל בשנת 2014 החלו המכירות לעלות, כשהן מקבלות רוח גבית מהתאוששות התעשיה בעולם.

הזינוק של החברה מאז מונה מידן לתפקיד בא לידי ביטוי בצמיחה של 6% במכירות בשנתיים האחרונות, שהגיעו ב־2016 ל־900 מיליון דולר. החברה סיימה את השנה הקודמת עם הרווח התפעולי־תזרימי (EBITDA) הגבוה בתולודתיה, שעמד על 115 מיליון דולר. בשנת 2015 עמד הרווח התפעולי־תזרימי שלה על 97 מיליון דולר, ואילו 2014 הסתיימה עם רווח תפעולי־תזרימי של 80 מיליון דולר. מאז רכשה את השליטה בחברה, השקיעה פרמירה במפעלים חדשים של נטפים בהודו, ספרד, פרו וברזיל. כמו כן, בשנתיים האחרונות השקיעה החברה 20 מיליון דולר בהקמת מפעל חדש בסין וחתמה על הסכם של 200 מיליון דולר לגידול קני סוכר באתיופיה.

טפטפת בת יותר מ־50

נטפים, שהוקמה לפני יותר מ־50 שנה, היא החברה שהמציאה את שיטת ההשקיה בטפטוף והיא החברה הגדולה בעולם בתחום זה. היא מעסיקה כיום 4,300 עובדים ב־17 מפעלים ברחבי העולם, כשבישראל היא מעסיקה אלף עובדים בשלושה מפעלים.

לנטפים חוב של 150 מיליון דולר. הפרמיה אותה מבקשת קרן פרמירה מתבססת על העובדה שנטפים היא מובילת שוק עולמית, כמו גם על המותג החזק שלה ועל יכולת ההפצה שלה.

השווי שאותו מבקשת החברה - כאמור לא פחות 1.5 מיליארד דולר - מתבסס על מכפיל 13 לרווח התפעולי־תזרימי שלה. המכפיל עשוי להיראות יקר לרוכשים, אך חברות בתעשיות המשיקות לזו של נטפים נסחרות במכפילים דומים בבורסות בארצות הברית.

"גוף שיהיה מוכן לשלם מכפילים ברמה הזו יצטרך לבנות לעצמו את סיפור הצמיחה של החברה", אמר גורם בתעשייה. "החברה לא צומחת בשיעורים שמצדיקים מכפיל כזה, על פניו".

סיפור צמיחה שכזה יכול להגיע מהשוק הסיני. נטפים לא הצליחה עד כה לפרוץ את השוק הזה ולהתמודד עם היצרנים המקומיים שכמעט ואינם משקיעים במחקר ופיתוח ומייצרים במחיר זול יחסית. זה, למעשה, יהיה האתגר של הרוכש הבא, כשמהבחינה הזו לשתי הקרנות הסיניות ולטמסק מסינגפור עשוי להיות יתרון.

מצד שני, ההנהלה החזקה של נטפים בראשות מידן מעורבת בתהליך בצורה אינטנסיבית. נטפים מעדיפה רוכש אסטרטגי ולא קרן, כדי לשמר את עתיד החברה והפיתוח שלה. מקסיכם ופורטיב נראות כמועמדות מובילות כרגע, יחד עם טמסק.