השאלות הפתוחות שמאחורי עסקת בלווטניק-אלוביץ'

למחרת חשיפת פרטי העסקה ב-yes, בדק "כלכליסט" האם אלוביץ' יצא מופסד ואיך יוכל בלווטניק להכפיל את ההשקעה

כפי שנחשף אתמול ב"כלכליסט", איש העסקים היהודי־אמריקאי לן בלווטניק עתיד לרכוש את אחזקותיו של שאול אלוביץ' בחברת הלוויין yes. אלוביץ' נדרש למכור את חלקו, 32.6% מהחברה, שבהם הוא מחזיק באמצעות יורוקום תקשורת שבבעלותו, כדי להשלים את רכישת גרעין השליטה בבזק. הפרטים שנחשפו עד כה מהעסקה הנרקמת מעלים שורה של שאלות, שהעיקריות שבהן עוסקות במשמעות המחיר שישלם בלווטניק, בגורלו של החוב של yes לאלוביץ' ובפוטנציאל הרווח הגלום בחברה לעומת הסיכונים. "כלכליסט" מציג את התמונה המלאה.

המחיר - הפסד או רווח לאלוביץ'?

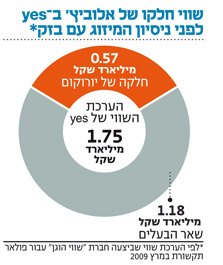

המחיר שעתיד לשלם בלווטניק על חלקה של יורוקום תקשורת ב־yes עומד על כ־450 מיליון שקל. לכאורה, המחיר הזה הופך את העסקה להפסד מבחינת אלוביץ', שהשקיע בחברה הן כמייסד והן בהלוואות בעלים. בהערכת שווי שהזמינה במרץ 2009 פולאר תקשורת, המחזיקה ב־5.3% ממניות yes, נקבע שווייה של החברה על 1.75 מיליארד שקל. נגזר מכך שעבור אלוביץ', המחזיק ב־32.6% מהחברה, כל מחיר שהוא פחות מ־570 מיליון שקל מצטייר כהפסד.

ואולם, השוואה בין מחיר העסקה הנוכחי לבין הערכת השווי של פולאר היא מוטעית. חולשתה הגדולה ביותר של הערכת השווי היא שבבסיסה היתה ההנחה כי yes תוכל להתמזג עם בזק, וכי הרגולטור יתיר לקבוצת בזק לשווק סלי מוצרים בדומה למסלולי הטריפל שמציעה כיום HOT. האיסור של רשות ההגבלים העסקיים על המיזוג משנה את פוטנציאל ההכנסות של yes, ולפיכך גם את הערכת השווי שלה.

גם נתונים טריים יותר מקשים על הערכת שווייה הנוכחי של yes, שכן אין הם מספקים תשובה חד־משמעית. בעסקה שהושלמה לפני כשבועיים מכרה פולאר תקשורת ליואב חרל"פ 2.54% ממניות yes תמורת כ־40 מיליון שקל. כך שלכאורה שווייה של החברה, כפי שנגזר מהעסקה, עומד על כ־1.57 מיליארד שקל, וחלקו של אלוביץ' בחברה עומד על כ־513 מיליון שקל. ואולם, במסגרת העסקה קיבל חרל"פ גם 32% מהחוב של yes לפולאר, שהם כ־61.5 מיליון שקל, עובדה המקשה על חישוב ערכה הכולל של yes רק בהסתמך על הסכום ששולם על חלק ממניותיה.

החזר החובות - איך יכולה הרכישה להכפיל את עצמה?

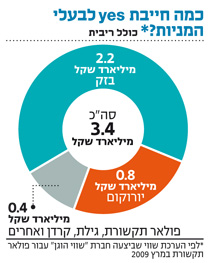

חובותיה של yes לבנקים ולבעלים עולות במידה ניכרת על שווייה. הערכה מסוף שנת 2008 קבעה כי חובותיה לבעלים מסתכמות בכ־3.4 מיליארד שקל. בעלי המניות של החברה הזרימו לאורך השנים הלוואות שונות, חלקן צמודות רק למדד המחירים לצרכן, חלקן נושאות ריבית של 5.5%, ואחרות של 11%. שתי המלוות הגדולות ביותר של yes הן בעלות מניותיה הגדולות: בזק ויורוקום תקשורת. עד סוף 2008 הזרימה בזק קצת פחות מ־1.1 מיליארד שקל ל־yes, שהפכו עם צבירת הריבית לכ־2.2 מיליארד שקל. יורוקום הזרימה לחברה עד סוף 2008 כ־670 מיליון שקל, וכיום עומד שווי ההלוואה, כולל ריבית, על כ־830 מיליון שקל.

אם בלווטניק מקבל במסגרת העסקה גם את כל חובה של yes ליורוקום ואפילו חלק ממנו, ובהנחה ש־yes תוכל להחזיר חוב זה, הוא השיג עסקה מצוינת. במקרה וכל החוב או חלק ממנו יישארו בידי אלוביץ', הוא יוכל להמשיך ליהנות מתזרים פוטנציאלי עתידי של החזר ההלוואה מ־yes גם לאחר מכירת אחזקותיו בה. רשות ההגבלים העסקיים אמנם מנעה את מיזוג בזק ו־yes, אולם היא לא מנעה, לכאורה, מיזוג של חובות yes ליורוקום ולבזק.

הפוטנציאל הגלום - איך תיהפך yes לרווחית?

ההערכות הן שהמניע של בלווטניק העומד מאחורי העסקה הוא להיכנס לשוק הלוויין הישראלי, אולם הגדרתה של yes כ"חברת טלוויזיה בלוויין" היא זמנית בלבד. בעתיד הקרוב היא עשויה לעבור לשדר על גבי רשתות הפס הרחב. מהלך זה יחסוך לה כ־100 מיליון שקל בשנה על חכירת מקטעי הלוויין. נוסף על כך, תעבור החברה מפעילות באמצעות ממירים יקרים לפעילות במגוון מכשירים המצויים ממילא אצל הלקוח: מחשבים אישיים וטלפונים סלולריים. כך אמורה yes להיהפך לחברה יעילה ורווחית יותר.

כמו כן, לא מן הנמנע שבשנה הקרובה תכין עצמה yes לקראת הנפקה עצמאית בבורסה. גורמים בשוק התקשורת מעריכים כי מהלך כזה, והשיפור המתמשך בביצועיה מבחינת הכנסות לפני הוצאות מימון, יאפשרו לה לשלם את חובותיה ולקבל אופק פעילות בהיר יותר לשנים הבאות.

ועדיין, האיומים על פעילותה המסורתית הולכים ורבים. הדיונים בכנסת על יצירת חבילת בסיס צרה וזולה יותר, הסיכון שבאי־אישור או עיכוב שירות ה־VOD שלה בידי משרד התקשורת, ופוטנציאל להגירת לקוחות לשידורים הדיגיטליים החינמיים (DTT) - כולם גורמים שעלולים להשפיע לרעה על רווחיותה של החברה.