טכנולוגיה, אנרגיה, פינטק וסייבר בשוק ההון המקומי והבינלאומי – 2021 ומבט קדימה

בשנתיים האחרונות זרמו מיליארדי דולרים משוקי ההון לחברות הייטק, ביניהן גם סטארט-אפים ישראלים רבים. אם היזמים ישכילו לעשות שימוש נכון בכספי ההנפקה, אותם סטארט-אפים יבשילו ויהפכו לחברות מובילות ברמה העולמית

"יוניקורנים"; "ספאקים"; ואפילו "דקאקורנים", היו לשיחת היום של שוק ההון מתחילת 2021. והמציצנות הישראלית לכיס של האחר, הובילה את השיח גם לספירת ה"מתעשרים החדשים", ולגובה ויכולות הכיס החדש שתפח.

עיקר השיח נסב סביב שוויי חברות ההייטק, שגילו שוב את יתרונות שוק ההון, אחרי כ-21 שנה של הימנעות מהגעה לבורסות בעקבות משבר שנת 2000 (משבר הדוט - קום).

זאת לאחר שהקורונה מיקדה את זרקורי הכלכלה העולמיים על ישראל, שהפכה בשנת 2021, כמעט מבלי שהרגשנו, לפס ייצור של חברות הזנק - המגיעות לשווי של עד עשרות מיליארדי דולרים. למעשה, אחד מכל עשרה יוניקורנים בעולם (אותו יצור מיתולוגי ייחודי שמבטא סטארט אפ בשווי של מיליארד דולר ומעלה(, נולד בישראל.

מיקוד השיח ביצירת הערך שהצליחו חברות ההייטק לייצר, והרלוונטיות וההובלה שלהם את העולם החדש שנוצר בעקבות הקורונה, החל לחזור לזה שחווינו בשנות ה-2000, במסגרתו שוב עלתה ההכשרה הצבאית בתחומי הטכנולוגיה לצד היחידות הצבאיות שהפכו למותג הייטקיסטי בעצמן כדוגמת "8200", "אופק" ויחידות דומות. מותגים שהפכו למקבילה של מושגי מצוינות להכשרה בלימודי משפטים בהרווארד או לימודי הנדסה ומנהל עסקים ב-MIT.

את הערך שמייחס העולם לאותה מצוינות אפשר למצוא בהסטת המבט אל עבר צידו השני של העולם – ארה"ב, בה מוצאים כי נכון לסוף חודש יולי השנה שווי 85 החברות הישראליות הנסחרות בוול סטריט הגיע לכ־300 מיליארד דולר – שזינקו בכ- 33% מתחילת השנה, המבטאים תוספת של כ-100 מיליארד דולר מתחילת 2021.

מתוך תוספת הערך העצומה שניתנה להם על ידי המשקיעים, כ-75% מהווים את השווי הכולל של החברות החדשות שהונפקו או מוזגו לחברות הארנק (ספאק) האמריקאיות, לצד 25 מיליארד דולר שמקורם בעליית ערך של החברות הוותיקות יותר.

לצורך הבנת סדרי הגודל, נזכיר כי השווי המצרפי של כלל החברות הישראליות הנסחרות בוול סטריט כיום מהווה כ-75% מהתוצר השנתי של מדינת ישראל העומד על כ 397.4 מיליארד דולר. עוד נזכיר, כי אותן 85 חברות אף עוקפות בשווין המצרפי את שווי כלל 507 החברות הנסחרות בבורסה בתל אביב (ש-52 מהן דואליות), המוערכות יחד בכ-962 מיליארד שקל (שהם כ־297 מיליארד דולר).

מגל ההייטק השני נהנית הפעם גם הבורסה בתל אביב, בה הונפקו 27 חברות חדשות בשנת 2020, כאשר 14 מהן מתחומי הטכנולוגיה, אשר גייסו 13.5 מיליארד שקל. הגל התעצם מאז, ומתחילת השנה כבר הנפיקו 73 חברות חדשות בבורסה, שגייסו יחד כ-9 מיליארד שקל, כאשר 33 חברות מתוכן הן חברות טכנולוגיה. נזכיר כי הצפי הוא ששנת 2021 תירשם כשנת שיא של גיוסי הון באחוזת בית.

יש המעריכים כי כמות ההנפקות החדשות, לצד אופי החברות המתחילות, הנעדרות פעילות עסקית לאורך שנים, ובחלקן נעדרות הכנסות משמעותיות, מסמלת בועה. אך גם אם הדבר נכון, הרי הבועה אינה רק בבורסה, אלא רווחת גם בקרב גיוסי הקרנות והאנג'לים הפרטיים, שהובילו השקעות של מיליארדי דולרים במאות חברות פרטיות שכיום מתהדרות באותו תואר נכסף של "יוניקורן", אחרי שזכו לשווי העולה על 1 מיליארד דולר.

גם אותם "יוניקורנים" הבינו, כי הצעד הבא שלהם לעבר השאת ערך דורש את כניסתן לבורסה.

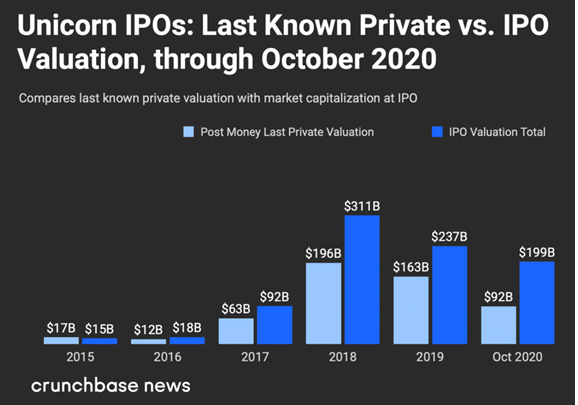

בבחינת הערכות השווי לפני ואחרי הנפקת היוניקורנים, שבחרו לקפוץ אל בריכת הגיוסים הציבורית על פני המשך גיוסי ההון בשוק הפרטי, אפשר להסביר את האטרקטיביות שהם מצאו ב-IPO על פני גיוסי הקרנות והאנג'לים.

הגרף מראה את קפיצת הערך שחוו חברות ההייטק לאחר הנפקתן הראשונה לציבור, אל מול מחיר הגיוס האחרון שלהן כחברות פרטיות. הדבר מדגיש את היתרון שהחברות מקבלות במסגרת הצעה לציבור על פני גיוס פרטי.

הקרנות הפרטיות והאנג'לים חלשו ב-20 השנה האחרונות על צינור הובלת ההון לתוך הסטארט-אפים, אך הקורונה, שגרמה לרבים מהם לצמצם השקעות ולסגור את הכיס, הובילה את הסטארט-אפיסטים לחפש השקעות במקומות אחרים. בין היתר, גם בבורסה. כך בזמן שעידן שליטת הקרנות על הובלת גיוסי ההון לסטארטאפים מסתיים, נפתח עידן גיוסי ההון הציבוריים לאותן חברות, שגילו את יתרונות גיוסי ההון הציבוריים.

עיקרי היתרונות מגיעים בדמות כמויות הכסף הגדולות והזמינות יותר בגיוסי הון ציבוריים, מאשר בגיוסי ההון הפרטיים. הדבר מאפשר לכל חברה צעירה את הזמן הדרוש לה לפיתוח ופעילות ארוכת טווח, ללא צורך בגיוסים נוספים תוך פרקי זמן קצרים יחסית. מיקוד החברה בפיתוח העסקי והשאת הרווחיות, מבלי שנדרשים לעסוק באופן שוטף בגיוסי הון.

בנוסף, שיעור האחיזה בחברה - (האקוויטי) - עליו נאלצים מייסדי ומשקיעי הסטארטאפים לוותר במסגרת גיוסי הון ציבוריים נמוך משמעותית מאשר במסגרת גיוסי ההון הפרטיים.

לא רק זאת, אם בעבר הקרנות המשקיעות היו תופסות חלק ניכר מהחברה והמשפיעות על דרך התנהלותה, הרי במסגרת גיוסי ההון הציבוריים ההשפעה הזו נחלשת באופן משמעותי. יתרה מזאת במסגרת ההנפקה הציבורית לחברה סוג אחד של מניות ואין מגוון סוגים של מניות עם זכויות עודפות.

אחיזת היזמים והמשקיעים בנתחים גדולים יותר בחברה גם מאפשרת על שמירת האינטרס שלהם להמשך הצלחת החברה, שהרי הצלחתה תשיא לאחזקתם ערך גבוה יותר.

יש עדיין כאלה שיגידו שהקרנות פיתחו מומחיות לתחומים בהן הן משקיעות, בעוד המשקיעים בבורסה נוהרים לקלפיות הטרנדים. ובכן יש חברות שהפכו לטרנדים, שהניבו לציבור תשואות של עשרות ומאות אחוזים (כדוגמת אפולו פאוור העוסקת בפיתוח וייצור של יריעות סולאריות שמיועדות לתחומי הסולאר הצף על מאגרי מים ועל מבנים קלים שאינם יכולים לשאת פאנלים סולאריים, שרשמה למשקיעיה תשואה של למעלה מ-3000 אחוזים בשלוש השנים האחרונות), ויש קרנות שלא מצליחות אף לרומם את השקעתן, אלא רק לאחר שהביאו אותה לבורסות השונות.

בנוסף, כל העת מתפתחים תחומים חדשים שאיש לא הכיר לפני כן, ועם זאת הכסף זורם לחברות בתחומים החדשים - גם מאותן קרנות שעדיין לא פיתחו מומחיות בכיוונים החדשים המתפתחים.

כדאי להדגיש, כי יכולות הגיוס הקיימות בבורסה, המתירות את התלות ברצון הטוב של המשקיעים הפרטיים מחד ורוחב הכיס שלהם מאידך, הן דווקא אלו שיכולות לקדם ולחזק את אפשרויות הצלחת חברות ההזנק הישראליות - והצלחתן היא הצלחת הכלכלה הישראלית.

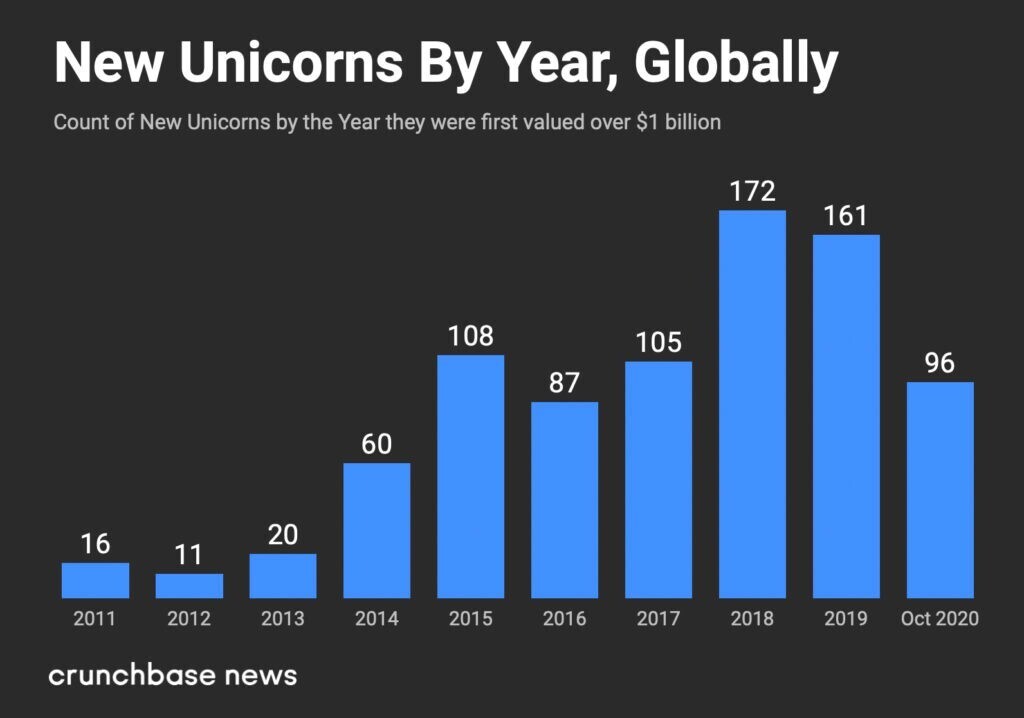

חשוב לזכור גם, שהיוניקונים הפכו לחלום של חברות הטכנולוגיה רק בחמש השנים האחרונות. בין השנים 2010-2005 לדוגמא, נוצרו 14 יוניקורנים, כאשר 12 מתוכם עשו אקזיט באמצעות הנפקה לציבור או רכישתן על ידי חברת ענק. בשנים 2020-2018 כבר נולדו 492 יוניקורנים חדשים, ש-159 מהם נולדו בשנת 2020. נכון לרבעון הראשון של 2021 מספר היוניקורנים החדשים כבר עמד על 121, והשנה צפויה לשבור את שיא לידת היוניקורנים החדשים.

מחקר של קרן קטליסט הראה כי לסטארטאפים ישראלים שקמו בשנים שלאחר 2008 לקח בממוצע 6 שנים להגיע למעמד הנחשק של יוניקורנים, כשבשנים האחרונות הזמן הממוצע התקצר לכמעט 3 שנים ביחס לחברות שקמו אחרי 2015.

ככל שתתקדם החזרה לשגרה, שכרגע נראית עדיין מעט רחוקה מאתנו עם התפרצות זן הדלתא, לא נותר אלא לשאול האם שוק ההון צפוי לתיקון שבעקבותיו מרבית הפעילות תחזור להתמקד בענפים המסורתיים כגון פיננסים ונדל"ן?

ובכן, ההערכה היא שההון האדיר שזרם למחקר ופיתוח בתחומי ההייטק השונים כדוגמת הפודטק, אינשורטק, אגרוטק, פינטק וכיו"ב, ככל הנראה הביאה אותנו לנקודת אל-חזור, שתמשיך להזין את כלכלות העולם להתפתחות וקידמה שטרם נראתה בעשורים האחרונים.

אי אפשר שלא להתייחס גם לשינוי בתרבות ההשקעה שהביאו אפליקציות דוגמת "רובין הוד", שהופכת את עולם ההשקעות לחלק אינטגרלי מחיי היום יום של ציבור המשקיעים הפוטנציאלים ברחבי העולם. הפיתוחים הללו מסייעים להנגיש את שוק ההון לציבור, ויהיו חלק מסל יכולות גיוס ההון של החברות מהציבור, לצד תרומה לפעילות מוגברת בעתיד. ככל שיתווספו עוד מוצרים דוגמת אלו, והרגולציה תלך ותפחת, אנו נמשיך לראות שיאים חדשים בכל התחומים האמורים לעיל, שישפיעו על כל אספקט של חיינו.

לסיכום, השנתיים האחרונות אפשרו הזרמה של מיליארדי דולרים משוקי ההון לחברות, ביניהם גם סטארט-אפים ישראלים רבים מתחומי הטכנולוגיה.

אם היזמים ישכילו לעשות שימוש נכון בכספי ההנפקה, אותם סטארט-אפים יבשילו ויהפכו לחברות מובילות ברמה העולמית, כדוגמת אלו שאנו נושאים אליהן את עינינו כבר כיום. כולנו תקווה כי בעוד כעשור כולנו: מייסדי החברות, המשקיעים, והמדינה - נקצור את הפירות, ונהפוך מסטארט אפ ניישן להיי-טק ניישן. ולשוק ההון הישראלי תהיה תרומה אדירה לכך.

עו"ד אילן גרזי הוא ראש מחלקת שוק ההון במשרד פרל כהן