בלעדידודו זבידה מוביל מהלך למיזוג של מבנה עם דסק"ש

בלעדי

דודו זבידה מוביל מהלך למיזוג של מבנה עם דסק"ש

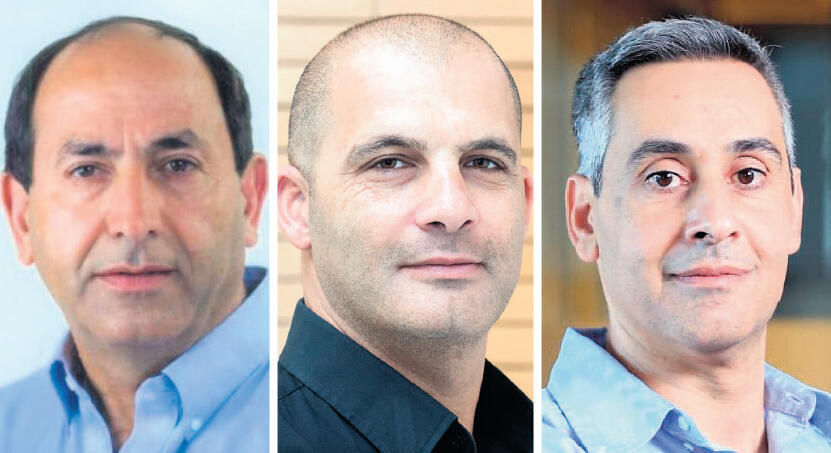

לאחר שלא הצליחה להשתלט על סלע נדל"ן, מגבשת חברת הנדל"ן המניב הצעת מיזוג עם חברת האחזקות ששולטת בגב־ים. אם המהלך יצא לפועל, בעלי המניות הגדולים בדסק"ש - צחי נחמיאס, האחים זלקינד ורמי לוי - יהפכו לבעלי מניות מיעוט בחברה הממוזגת. דסק"ש צפויה לקבל שווי של 1-1.5 מיליארד שקל בעסקה

קבוצת מבנה מובילה מהלך למיזוגה של דסק"ש עם מבנה. ל"כלכליסט" נודע כי מבנה בוחנת אפשרות ממשית להציע לדסק"ש מיזוג בין החברות, שבמסגרתו יקבלו בעלי המניות בדסק״ש מניות של החברה הממוזגת.

המשמעות בפועל, אם המהלך יתרחש, היא כי בעלי המניות הגדולים כיום בדסק"ש — צחי נחמיאס, האחים זלקינד ורמי לוי - יירדו לאחזקות מיעוט בחברה הממוזגת שאותה ינהל מנכ"ל מבנה דודו זבידה. עם זאת, סביר להניח שגם אם יסכימו למכור את מניותיהם, נחמיאס וזלקינד ידרשו, וכנראה שגם יקבלו, פרמיה משמעותית שתביא את השווי של דסק"ש בעסקה לפחות לשווי שבו רכשו אותה, 1.34 מיליארד שקל. על שווי זה צפויה מבנה להתמקח לאור תנאי השוק.

עם זאת, מדובר בהזדמנות חד־פעמית מצד מבנה לשלוט בפורטפוליו נדל"ן אדיר שספק אם תגיע אליו בכוחות עצמה, הנכסים של גב־ים. כחברה ללא גרעין שליטה, יקל על מבנה לבצע את העסקה ללא מכשולים רגולטוריים של חוק הריכוזיות, מה גם שהעסקה צפויה להיות עסקת מזומן ומניות. נכון לרגע זה עדיין לא ברור מה ההיתכנות לעסקה, שכן מלבד שיחות גישוש מול בעלי המניות הגדולים בדסק"ש זבידה טרם הגיש הצעה רשמית עם מחיר לדסק"ש, והוא צריך לאשר את ההצעה בדירקטוריון מבנה. עם זאת, זבידה העביר בימים האחרונים מסרים לדסק"ש על הכוונה שלו, ולפי גורמים במבנה, לא נתקל בהתנגדות.

בתקופה משברית, למחיר יש חשיבות עליונה. מבחינת דסק"ש העסקה יכולה לשפר את מצבה הפיננסי שנפגע כתוצאה מעליות הריבית בשוק. מיזוג עם חברה חזקה כמו מבנה ישפר את החוסן הפיננסי והמצב המימוני של דסק"ש והחברה־הבת נכסים ובניין.

זו אינה הפעם הראשונה שמבנה רוצה לרכוש את דסק"ש, וכבר בעבר ניהלה מגעים לרכישה כזו אחרי חדלות הפירעון שאליה הגיע אדוארדו אלשטיין. באותה העת היא ניהלה מגעים מול נציגות האג"ח של אי.די.בי שהשתלטה על החברה.

בסופו של דבר, בסוף 2020, מי שרכשו את מניות השליטה בדסק"ש זו קבוצת משקיעים שכוללת את מגה אור שבשליטת צחי נחמיאס, שרכשה 29.9% מהמניות; אלקו שבשליטת האחים זלקינד, שרכשה 29.8%ֵ מהמניות; רמי לוי, שרכש באופן פרטי 11% מהמניות; וחן למדן, שרכש 5%. המניות נרכשו תמורת 1.1 מיליארד שקל, והן שיקפו לחברה שווי של 1.34 מיליארד שקל. כיום שווי השוק של דסק"ש עומד על 828 מיליון שקל, כך שבעלי המניות מופסדים על ההשקעה.

המהלך המשמעותי ביותר שבוצע תחת הבעלים החדשים של דסק"ש הוא העלייה לשליטה בחברת הנדל"ן המניב גב־ים, שבמידה רבה היא זו שקורצת למבנה וזבידה. ביוני האחרון השלימה נכסים ובניין, החברה־הבת של דסק"ש, את רכישת המניות של איש העסקים אהרון פרנקל (37.2%) בגב־ים תמורת 3 מיליארד שקל, בעסקה שממנה פרנקל יצא עם רווח של מיליארד שקל ונכסים ובניין עלתה לאחזקתה הנוכחית (86.7%).

פרט לנכסים ובניין, דסק"ש מחזיקה בשליטה בחברת הסלולר סלקום (35.7%), בחברת המטעים והחקלאות מהדרין (44.5%), ובחברת ההשקעות בהייטק אלרון (60%). אם תבשיל עסקה בין מבנה לדסק"ש הרי שמבנה צפויה למכור את הנכסים שאינם בליבת העסקים שלה, מה גם שדוד פורר, בעל המניות הגדול במבנה (17.85%) הוא מבעלי השליטה בבזק, הבעלים של פלאפון, המתחרה של סלקום.

החל ממועד כניסתם של נחמיאס, זלקינד ורמי לוי לדסק"ש, פועלות גם דסק"ש ונכסים ובניין למימוש נכסים שאינם בעסקי הליבה של החברות, וזאת לצורך הקטנת המינוף של החברות והתמקדות בנכסי הליבה שלהן.במסגרת זו, מכרה דסק״ש 10% מאחזקותיה בסלקום, וכן מכרה את אחזקתה בבית ההשקעות אפסילון. כמו כן, נכסים ובניין מכרה נכסים משמעותיים שהיו בבעלותה - פרויקט טיבולי בלאס וגאס, בית נכסים ובית רומנו בתל אביב, בית אבגד ברמת גן, עתודות קרקע בפרויקט מנדרין שבתל ברוך, ופרויקט התחדשות עירונית בנחלת יהודה. כמו כן, התקשרה החברה בהסכם, שלא צלח, למכירת אחזקתה בבניין HSBC בניו יורק, והחברה מנהלת כיום משאים ומתנים שונים למכירתו.

מניותיהן של דסק״ש ונכסים ובניין ירדו לאחרונה באופן משמעותי כתוצאה ממצב שוק הנדל״ן, עליות הריבית בשוק ומצבן המימוני של החברות. האג"ח של דסק"ש נסחרות בתשואה גבוהה יחסית ולחברה יש חוב של 2.92 מיליארד שקל, אם כי בקופתה מעל מיליארד שקל שעימם היא יכולה לצלוח את 2023.

מבנה, שנסחרת בשווי שוק של 8.5 מיליארד שקל היא כיום חברת הנדל"ן המניב החמישית בגודלה במונחי שווי שוק בבורסת תל אביב. זאת לאחר שב־12 החודשים האחרונים המניה שלה ירדה בקרוב ל־17%, בדומה לחברות נדל"ן מניב רבות. מבנה היא חברה היא ללא גרעין שליטה והדומיננטיים בה מבחינת בעלי המניות הם בני משפחת פורר שמחזיקים במניות בשווי 1.5 מיליארד שקל שנרכשו בשליש משוויין הנוכחי. פורר הוא בעלי נאו־פארם שפועלת בתחום התרופות ומוצרי היגיינה ביסודה, ומחזיקה גם ב־10% מדבוקת השליטה בבזק.

לפני כשמונה שנים, בסוף 2015 יצאה מבנה, שאז עוד נקראה כלכלית ירושלים, מידיו של אליעזר פישמן שהגיע לחדלות פירעון בשל חובות בהיקפים גדולים. מניות השליטה של פישמן בחברה עברו לבנק לאומי בשל חוב של 2 מיליארד שקל. באותה עת מצבה הפיננסי של כלכלית ירושלים לא היה מזהיר. חובותיה למחזיקי האג"ח ולבנקים התקרבו ל־3 מיליארד שקל, ולאומי לא הצליח למכור את השליטה לגורמים שאיתם ניהל משא ומתן, בהם האחים נקש ויו"ר בנק הפועלים לשעבר שלמה נחמה. לאומי גם לא היה מעוניין להזרים כסף לחברה בעצמו.

משום כך זבידה, שכבר ניהל את החברה, נקט בצעד דרמטי. במרץ 2016 הוא יצא לגיוס ענק של 750 מיליון שקל, סכום זהה לשווי השוק של החברה באותה עת, בהנפקת מניות בשיעור השווה ל־50% ממניות כלכלית ירושלים. במילים אחרות, החברה הכפילה את עצמה תוך שהיא מכניסה את הכסף לקופתה, ובעלי המניות שלא השתתפו בגיוס דוללו בחדות. בהנפקה הזו ירד בנק לאומי, שלא הזרים כסף לחברה, מאחזקה של 26% לנתח של 13% בלבד. וכך, כלכלית ירושלים נהפכה לחברה ללא גרעין שליטה, וזבידה נהפך לדמות החזקה בה.

זוהר לוי ניצל את הגיוסים להפוך לבעל מניות משמעותי בחברה באמצעות סאמיט הציבורית שבשליטתו. הוא רכש מניות ב־230 מיליון שקל והגיע לאחזקה של 20% במבנה. לוי שאף להפוך לבעל השליטה בחברה, אך לאחר שלא הצליח לבצע הצעת רכש, הוא מכר את מרבית המניות שלו (12%) לפורר, הבעלים של ניו־פארם, שכיום הוא, כאמור, בעל המניות הגדול במבנה. לאחר מכן, זבידה הוביל את החברה למימוש נכסים בחו"ל, מיחזור חובות יקרים, ומיזוג בין כלכלית למבני תעשיה לחברה אחת - קבוצת מבנה. הצעדים חיזקו את המבנה הפיננסי של מבנה שיצאה למסע רכישות, נכנסה לתחום הדיור להשכרה וגם זכתה במכרז אחד בשדה דב בתל אביב.

כל אלו באו לידי ביטוי גם בתוצאות הכספיות של החברה. את ינואר־ספטמבר 2022 סיימה מבנה עם עלייה של 14% ב־NOI לעומת התקופה המקבילה, ל־538 מיליון שקל, ועם FFO של 396 מיליון שקל, עלייה של 17.5% לעומת התקופה המקבילה. בדו"חות הרבעון השלישי מבנה גם עידכנה כלפי מעלה את התחזיות שלה. נכון לסוף ספטמבר, למבנה יש תיק של 564 נכסים בשווי כולל של 13 מיליארד שקל. שיעור התפוסה עומד על 94%, יחס החוב ל־CAP נמוך ועומד על 44%, ויש לה נכסים לא משועבדים בשווי של 5.9 מיליארד שקל, הון עצמי של 7.7 מיליארד שקל, ומזומנים ומסגרות אשראי של 1.1 מיליארד שקל.

באמצע 2021 ניסתה מבנה להשתלט על קרן הריט סלע נדל"ן, בקרב מתוקשר מול הנהלת הקרן בראשות שמואל סלבין. בנובמבר 2021 רכשה מבנה 6% ממניות הקרן מידי הפניקס תמורת 82 מיליון שקל, ואז הגישה הצעת רכש לסלע נדל"ן שהתבססה על 250 מיליון שקל ומניות של מבנה. בסופו של דבר, המהלך לא יצא לפועל ומבנה מכרה את המניות שלה בסלע נדל"ן.