המדינה מכירה בבעיית הפנסיה אך הפתרון רחוק

ההתאמה שעשה אגף שוק ההון באוצר בין הריבית הפנסיונית לריבית השוק הנמוכה עוררה מחדש את הדיון הכואב על הפנסיה של הציבור שהולכת ונשחקת. המדינה רחוקה מפתרון כולל ובינתיים הציבור משלם. "כלכליסט" מציג 6 שאלות ותשובות בוערות על הפנסיה שלנו

פרופ' עודד שריג, המפקח על הביטוח במשרד האוצר, לא תיאר לעצמו שאקורד הסיום של כהונתו בת 3.5 השנים יהיה כל כך צורם. בתחילת השבוע שלח שריג, הפורש בסוף החודש, הודעה כי על רקע סביבת הריביות האפסית השוררת בשוק ההון, ייאלץ אגף שוק ההון במשרד האוצר לבצע התאמות בהנחת הריבית שקיימת היום בקרנות הפנסיה, ולהתאים אותה לסביבת הריבית בפועל.

כיום, כספי החוסכים בקרן פנסיה שמגיעים לגיל פרישה מועברים למסלול השקעות סולידי, שמשקיע באג"ח ממשלתיות המשיגות תשואה שמשקפת בקירוב את הריבית חסרת הסיכון השוררת בשוק. מאז 2009 סביבת הריביות היא אפסית, ואילו בחישוב הקצבה הפנסיונית של אותם פורשים, עדיין מניחים כי התשואה שישיג החיסכון שלהם מרגע הפרישה תעמוד על 4%. כתוצאה מכך, הקצבה שהם מקבלים גבוהה ממה שמגיעה להם בפועל, וזאת על חשבון החוסכים שעוד לא הגיעו לגיל פרישה.

ההודעה של שריג עוררה סערה רבתי בקרב משקי הבית, ואילצה את משרד האוצר לשלוח את שריג ואנשיו למסע הסברה, רק מכיוון שהוא פתח מחדש פצע כואב שמישהו כיסה בפלסטר וניסה לשכוח מקיומו: הפנסיה של הציבור הרחב הולכת ונשחקת. פעם זו הריבית, ופעם זו תוחלת החיים, ופעם אלו דמי הניהול. והמדינה? זורקת את האחריות על כתפי האזרח.

"כלכליסט" מציג שש שאלות בוערות לגבי גורל הפנסיה של הציבור בישראל:

1. מה יקרה אם האוצר יחליט לסגת מתוכניתו לשנות את הנחת הריבית?

תשובה: הפנסיה של כל החוסכים עדיין תתכווץ, רק באופן לא שוויוני לרעת החוסכים הפעילים.

החלטה שכזו היא משום טמינת הראש בחול. כדי ש־20% מכספי הציבור המופרשים מדי חודש בממוצע לחיסכון לפנסיה יספיקו בתום שנות החיסכון לספק את צורכי הפורשים לעוד עשרות שנות פרישה, הם חייבים להיות מושקעים בשוק ההון ולייצר תשואה שתגרום להם לתפוח. אלא שברגע שהחוסך מגיע לגיל פרישה אי אפשר לקחת יותר סיכונים. לפנסיונר אין אורך הרוח לחכות עד שהשווקים יתאוששו, כי בינתיים הפנסיה שהוא מושך בפועל עלולה להתכווץ אם הכספים ימשיכו להיות מושקעים באפיקים תנודתיים. משכך, כספי הפנסיונרים עוברים למסלול השקעות נפרד ומושקעים אך ורק בנכסים הסולידיים ביותר - פיקדונות ואג"ח ממשלתיות. מאז 2009 אפיקים אלו מניבים תשואה אפסית בגלל הריבית האפסית שהיא תולדה של המשבר הפיננסי של 2008.

אלא שמאז 2009 וחרף השינוי בסביבת הריביות המשיכו קרנות הפנסיה לחשב את קצבת הפנסיה לפורשים על הנחה שגויה, ולפיה הכספים שיופקדו במסלול הסולידי יניבו תשואה של 4% בשנה. כתוצאה מכך, הפנסיונרים קיבלו כסף שלא מגיע להם על חשבון החוסכים שטרם פרשו. אם אגף שוק ההון יבחר להמשיך לשבת באפס מעשה כפי שעשה מאז 2009, העיוות הזה יימשך. הפנסיות ימשיכו להתכווץ, אלא שמי שישלם את המחיר יהיו החוסכים שטרם פרשו.

סוגיית הפנסיות בסביבת הריבית העולמית הנמוכה הביאה אזרחים מן השורה במדינות שונות, שאיבדו אמון ביכולתה של המערכת הפנסיונית לספק להם תנאי פרישה נאותים, לשים את מבטחם באפשרויות אחרות. בסקר שנערך בבריטניה בשבוע שעבר התברר כי 13% מתושבי הממלכה שברשותם בית, מתכננים למכור או להשכיר אותו כדי לספק לעצמם קצבת פנסיה. הצד האחר של התופעה הוא אנשים עובדים, שמעדיפים להשקיע בקניית בית שישמש למטרה זו בעתיד במקום להפריש כספים לקרנות הפנסיה. מספר העובדים המפרישים כספים לתוכנית פנסיה דרך מקום עבודתם נמצא בשפל של 60 שנה בבריטניה ועומד על 35% בלבד.

2. האם החוסכים נפגעים מהריבית הנמוכה גם ללא קשר למהלך של האוצר?

תשובה: כן, הריבית האפסית שוחקת את כספי הפנסיה ומגדילה את הסיכון של החיסכון.

כספים של חוסכים מושקעים בשוק ההון, ולא רק באג"ח ממשלתיות או בפיקדונות סולידיים המניבים היום תשואה אפסית. אלא שכל ההשקעות הקיימות כיום לכספי הפנסיה נגזרות בסופו של דבר מגובה הריבית חסרת הסיכון - כאשר הריבית יורדת, גם הריבית שניתן לקבל על אג"ח קונצרניות יורדת, ואילו הסטת כספי החוסכים לאפיק המניות יכולה אולי לייצר תשואה גבוהה יותר אך גם מגדילה משמעותית את הסיכון בתיק החיסכון.

בנוסף, קרן פנסיה - להבדיל ממוצר מתחרה כמו ביטוח מנהלים או קופת גמל - נהנית מכך ש־30% מהכספים שבהן מושקעים באג"ח מיועדות שמנפיקה המדינה לקרנות הפנסיה ומניבות תשואה מובטחת של 4.86%. זוהי כרית הביטחון היחידה שהמדינה עוד נותנת היום לכספי הפנסיה, והיא מגיעה מתוך תקציב המדינה. אלא שככל שהריבית במשק נמוכה יותר - ההתחייבות של המדינה לתת ריבית גבוהה על האג"ח המיועדות עולה לה יותר כסף. זאת מכיוון שהיא יכלה לגייס את הכספים באמצעות הנפקת אג"ח ממשלתיות בריבית נמוכה משמעותית. ביוני האחרון חשף "כלכליסט" כי בדיוק מסיבה זו מתכננת המדינה להפחית את הריבית שהיא משלמת על אג"ח מיועדות מ־4.86% ל־4.2%. מהלך שכזה צפוי גם הוא לפגוע בקרנות הפנסיה ובקצבאות הפנסיה, אך משום מה, בניגוד למהלך הנוכחי, הוא עבר בשקט יחסי. דווקא ההחלטה האקטיבית של המדינה לצמצם את היקף רשת הביטחון לחוסכים באמצעות הורדת הריבית על האג"ח המיועדות היתה אמורה להיות מקוממת יותר מהצעד האחרון של האוצר.

3.האם הריבית היא האיום המרכזי על הפנסיה?

תשובה: ממש לא, התארכות תוחלת החיים היא סכנה גדולה יותר.

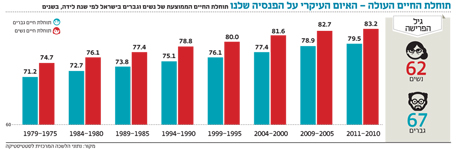

הציפייה היא שבעתיד, כאשר הכלכלה תתאושש, הריבית תעלה. מנגד, האיום הגלום בתוחלת החיים רק הולך וגדל נוכח העובדה כי תוחלת החיים הולכת וגדלה משנה לשנה (ראו מסגרת).

בעבר, עת נקבע 62 כגיל הפרישה לנשים ו־67 לגברים, ההנחה היתה שאנשים יחיו 5–10 שנים לאחר גיל הפרישה, ולכן סכומי הכסף שחסכו לאורך 30 ויותר שנות חיסכון יספיקו להם לתקופה קצרה יחסית זו. אלא שכיום כספי החיסכון אמורים להספיק לתקופה ארוכה הרבה יותר.

אגף שוק ההון במשרד האוצר הוא זה שקובע באמצעות מומחים את טבלאות תוחלת החיים שעל בסיסן מגדירות קרנות הפנסיה את זכויות העמיתים. עם איסור שיווק ביטוחי המנהלים מוצר החיסכון היחידי היום הוא קרן הפנסיה שבה אין הגנה מפני התארכות תוחלת החיים.

4. האם המדינה לוקחת אחריות על כספי הפנסיה של הציבור בישראל?

תשובה: באופן חלקי (באמצעות הנפקת אג"ח מיועדות) וסלקטיבי (מספקת הגנה לקבוצות כוח הנהנות מפנסיה תקציבית).

בשנת 1995 נקלעו קרנות הפנסיה לגירעון כיוון שלא הצליחו לעמוד בהתחייבויות שלהן בצל התארכות תוחלת החיים. המדינה לקחה אז אחריות, הלאימה את קרנות הפנסיה וכיסתה את הגירעונות שלהן. אלא שבאותה עת החליטה המדינה לאסור כניסת מצטרפים חדשים לקרנות הוותיקות והקימה קרנות פנסיה חדשות בבעלות פרטית עם מנגנון חדש (פנסיה צוברת). החוסכים בקרנות החדשות כבר לא נהנים מזכויות מובטחות והפנסיה שלהם תלויה אך ורק בסכומים שחסכו בפועל. אם יש שינוי בתחזיות תוחלת החיים או הריבית - הפנסיה של החוסכים פשוט תתכווץ. המעורבות היחידה של המדינה בקרנות החדשות היא שהמדינה מבטיחה 30% מהחיסכון באמצעות הנפקת אג"ח מיועדות המבטיחות תשואה קבועה של 4.86% (שכאמור צפויה לרדת). מעורבות עקיפה נוספת היא באמצעות הענקת תמריצי מס לחוסכים שפטורים ממס הכנסה וממס על רווחי ההון על החיסכון הפנסיוני ותשואתו.

אלא שלצד קרנות הפנסיה הותיקות והחדשות, קיים מודל נוסף שנקרא "פנסיה תקציבית". פנסיה זו, להבדיל מפנסיה צוברת, משולמת מהתקציב של המעסיק ללא הפרשות מצד העובד. החוסכים בהן נהנים מקצבת פנסיה שלא תלויה במשכורת או בהפרשות שיבצעו ולא בתוחלת החיים או בהנחות הריבית. מי שיספוג את הפער הוא המעסיק.

עד שנת 2011 המדינה כמעסיק הגדול במשק אפשרה לעובדים שלה להנות מפנסיה תקציבית על חשבון תקציב המדינה. כחצי מיליון עובדים בשירות המדינה עדיין זכאים לפנסיה תקציבית. כל שינוי או סיכון לפנסיה לא משנה לחוסכים בפנסיה התקציבית אלא רק מכווץ עוד יותר את תקציב המדינה. כיום עומד הנטל התקציבי בשל הפנסיה התקציבית לעובדי המדינה על כ־676 מיליארד שקל.

כך קיימים שני סוגי חוסכים: עובדי מדינה (ומגזרים נוספים בהם נהוגה פנסיה תקציבית כמו חלק מעובדי הבנקים) ועובדים "רגילים" שהאחריות על הפנסיה שלהם תלויה אך ורק בהם ובכמה יחסכו.

המדינה טוענת כי הענקת הגנה לפנסיה של כלל ציבור החוסכים בישראל היא הרת אסון. היא אף מוכיחה את הטיעון שלה באמצעות מדינות שהעניקו רשת ביטחון סוציאלית לכספי הפנסיה והגיעו לסף פשיטת רגל, כמו יוון וספרד.

באופן תיאורטי, המדינה יכולה לפתוח במשא ומתן עם הסתדרות עובדי המדינה במטרה לבטל את הפנסיה התקציבית לנהנים ממנה היום או לפחות לצמצם אותה. הסטה ולו של חלק מהכספים שמופנים לפנסיה התקציבית לטובת רשת ביטחון לקרנות הפנסיה החדשות יכולה לנטרל את הפגיעה בחוסכים בקרנות הפנסיה החדשות בשל סביבת הריבית הנמוכה. אלא שהמדינה כמובן לא מעזה להתעמת עם ועד העובדים הגדול במדינה שיכול להשבית את המשק כולו.

5. אז המדינה לא עושה כלום עבור החוסכים בקרנות החדשות?

תשובה: אגף שוק ההון באוצר פועל באופן עקיף כדי להגדיל את הפנסיה, למשל באמצעות הורדת תקרות דמי ניהול ומהלך, שנבחן כיום, להגדלת רכיב האג"ח המיועדות לחוסכים מבוגרים.

שריג הודה בעצמו בשיחה שקיים עם עיתונאים בשבוע שעבר כי "המדינה העבירה את האחריות לפנסיה לכתפי החוסכים".

אגף שוק ההון באוצר פועל באופן עקיף לנסות ולהפחית את הפגיעה בחוסכים. כך למשל החל מתחילת השנה הוריד האגף את תקרות דמי הניהול בקופות הגמל וביטוחי המנהלים בכמעט 50% והוא פועל לעידוד התחרות בשוק הפנסיה כדי להביא להוזלת עלויות עבור החוסכים. בנוסף, נבחן היום מהלך במסגרתו יונפקו אג"ח מיועדות בריבית גבוהה יותר לחוסכים המתקרבים לגיל פרישה על חשבון חוסכים צעירים, כדי להגן על החוסכים המבוגרים שחסכונם לא יכול להיות מושקע באפיקים תנודתיים כמו מניות. מהלכים נוספים שנשקלים הם העלאת גיל הפרישה ואיסור משיכת כספי הפיצויים לפני גיל הפנסיה. מהלכים אלה לא נוגעים במסגרת התקציבית של המדינה אלא שוחקים בעיקר את רווחיות הגופים הפרטיים המנהלים את הפנסיה של הציבור.

עד כה לא יזמו במשרד האוצר מהלך יצירתי מספיק שיצליח להגדיל את כספי החיסכון לציבור. אם לא יצליח לעשות זאת, עלול להיווצר פה בעוד כמה עשורים דור שלם של פנסיונרים עניים שיהפכו לנטל על המדינה שבינתיים עוצמת עיניים נוכח הפצצה המתקתקת הזו.

6. האם גם החוסכים בביטוחי מנהלים ייפגעו מהריבית הנמוכה?

תשובה: כן אך באופן שונה.

להבדיל מקרן פנסיה, ביטוח מנהלים לא מבוסס על מנגנון של תלות הדדית בין החוסכים אלא מדובר בחוזה אישי, שתנאיו מוגדרים מראש, בין המבוטח לחברת הביטוח.

בביטוח מנהלים - שהמצטרפים אליו עד סוף 2012 נהנים בתמורה לדמי ניהול יקרים גם מהגנה מפני שחיקת הקצבה בגלל התארכות תוחלת החיים - הריבית שמקבל הפנסיונר על החיסכון היא הריבית שמושגת בפועל מידי חודש, כאשר מובטחת לו ריבית מינימלית שנתית של 2.5%–4%.

אם כן, ייתכן מאוד כי הפנסיונר המבוטח בביטוח מנהלים נפגע משחיקת הריבית, אך המהלך של האוצר לא ישפיע עליו כי מלכתחילה הקצבה החודשית שלו אינה תלויה בהנחת הריבית אלא בתשואה שהושגה בפועל על כספי חסכונותיו.