הזינוק במגדל סידר לנושים של שלמה אליהו 12 מיליון שקל רווח

הנתח מידלל: ב־2017 הנפיק אליהו אג"ח עם שלוש סדרות אופציות כדי להחליף את חובו לבנקים מרכישת מגדל. האופציות נכנסו לתוך הכסף, והמוסדיים, בהם אנליסט, כלל ומנורה, מימשו ורכשו 1.7% ממגדל אחזקות ב־70 מיליון שקל

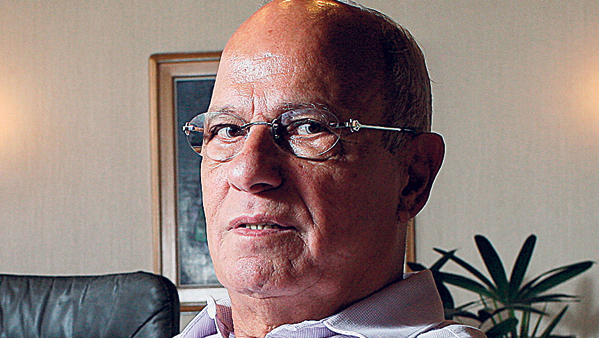

הסוכריה שהעניק שלמה אליהו לנושיו השתלמה להם. בשבועיים האחרונים מימשו הנושים, גופים מוסדיים ישראליים, אופציה לרכישת מניות מגדל אחזקות, והם כבר מורווחים 12 מיליון שקל על הנייר.

ב־2017 הקים אליהו, בעל השליטה במגדל אחזקות, את חברת אליהו הנפקות. מטרת החברה היתה להנפיק למוסדיים אג"ח ב־1.1 מיליארד שקל, שנועדו להחליף את יתרת החוב הבנקאי שבאמצעותו רכש אליהו את השליטה במגדל ב־2012. יתרת החוב לבנקים, ובראשם לאומי, עמדה אז על 1.2 מיליארד שקל.

כדי למשוך את המוסדיים לאג"ח של אליהו הנפקות, אליהו הציע, בנוסף לריבית של 4.06% בשנה, גם שלוש סדרות אופציות לרכישת מניות מגדל. לסדרות פקיעה של שנתיים, שלוש שנים וארבע שנים ממועד הפקתן. כל סדרה הכילה אופציות שהיו יכולות להגיע ל־5% ממגדל אחזקות. כלומר, מימוש מלא של כל הסדרות היה מביא את המוסדיים לאחזקת 15% בחברה.

ההנפקה הצליחה, והמוסדיים הגדולים השתתפו בה: אלטשולר שחם רכש אג"ח ב־183 מיליון שקל, מנורה מבטחים ב־113 מיליון שקל, כלל ביטוח ב־60 מיליון שקל, מיטב דש ב־50 מיליון שקל והפניקס ב־49 מיליון שקל.

הסדרה הראשונה פקעה באוגוסט 2019 והשנייה באוגוסט 2020, ואופציות לא מומשו כי היו רחוקות מהכסף. אולם מתחילת השנה מניית מגדל אחזקות עלתה בכ־25% והאופציות נכנסו לתוך הכסף. המוסדיים החליטו לממש את חלקן ורכשו 18 מיליון מניות ב־3.92 שקלים למניה, נמוך ב־17% ממחיר השוק, בתמורה כוללת של 70 מיליון שקל. שווי המניות, שהן 1.7% ממניות מגדל, עומד כעת על 82 מיליון שקל, כך שהרווח של הנושים על הנייר הוא 12 מיליון שקל.

נוכח המימוש ירד הנתח של אליהו במגדל אחזקות מ־68.2% ל־66.7%. המוסדיים יכולים לבצע מימושים נוספים עד יום שישי הקרוב, כך שייתכן שחלקו של אליהו יידלל עוד. ל"כלכליסט" נודע כי עם המוסדיים שמימשו מניות נמנים כלל ביטוח, אנליסט ומנורה מבטחים.

נכון להיום, היקף סדרת האג"ח של אליהו הנפקות הוא 1.04 מיליארד שקל, לאחר שתשלום קרן ראשון בוצע בספטמבר 2020. ב־18 בספטמבר הקרוב יבוצעו תשלום קרן נוסף של 130 מיליון שקל וכן תשלום ריבית של 15 מיליון שקל.

מדו"ח של חברת הדירוג מידרוג עולה כי אליהו הנפקות נדרשת לשלם קרן וריבית ב־425-410 מיליון שקל עד סוף 2023. בתחילת 2021 היו בקופתה מזומנים ושווי מזומנים ב־25 מיליון שקל. כדי לעמוד בתשלומים, אליהו העמיד לאליהו הנפקות הלוואת בעלים של 155 מיליון שקל. לזה יצטרפו 70 מיליון השקלים שיגיעו לקופת החברה ממימוש האופציות.

את הלוואת הבעלים העמיד אליהו, בין היתר, בזכות מימוש נכסים במהלך השנה. במאי האחרון מכר את אחזקותיו בבנק מזרחי טפחות (2.1%), שהן תולדה של המיזוג עם בנק אגוד, שבו היה בעל מניות משמעותי (27%), תמורת כחצי מיליארד שקל.

מגדל אחזקות נסחרת לפי שווי של 4.9 מיליארד שקל, שמציב אותה במקום השלישי בענף. שווי האחזקה של אליהו בה הוא 3.26 מיליארד שקל, ואת השליטה רכש מתאגיד ג'נרלי האיטלקי תמורת 3.54 מיליארד שקל ולפי שווי חברה של 5.1 מיליארד שקל, כך שכיום הוא מופסד על הנייר. עם זאת, מאז הרכישה אליהו נהנה מדיבידנדים בקרוב למיליארד שקל.