ניתוח

המחזיקים הגדולים באג"ח ד': "מוכנים לא לדרוש פירעון מיידי, אבל זה יעלה למיטב דש כסף"

בית ההשקעות, שייכנס להפרה של התניות כלפי המחזיקים בגלל הפרשה של 423 מיליון שקל, ביקש מהם לתקן את שטר הנאמנות ולא לדרוש פירעון מיידי. לא בטוח אם המוסדיים יסתפקו בתוספת 1% לריבית כפי שקובע השטר

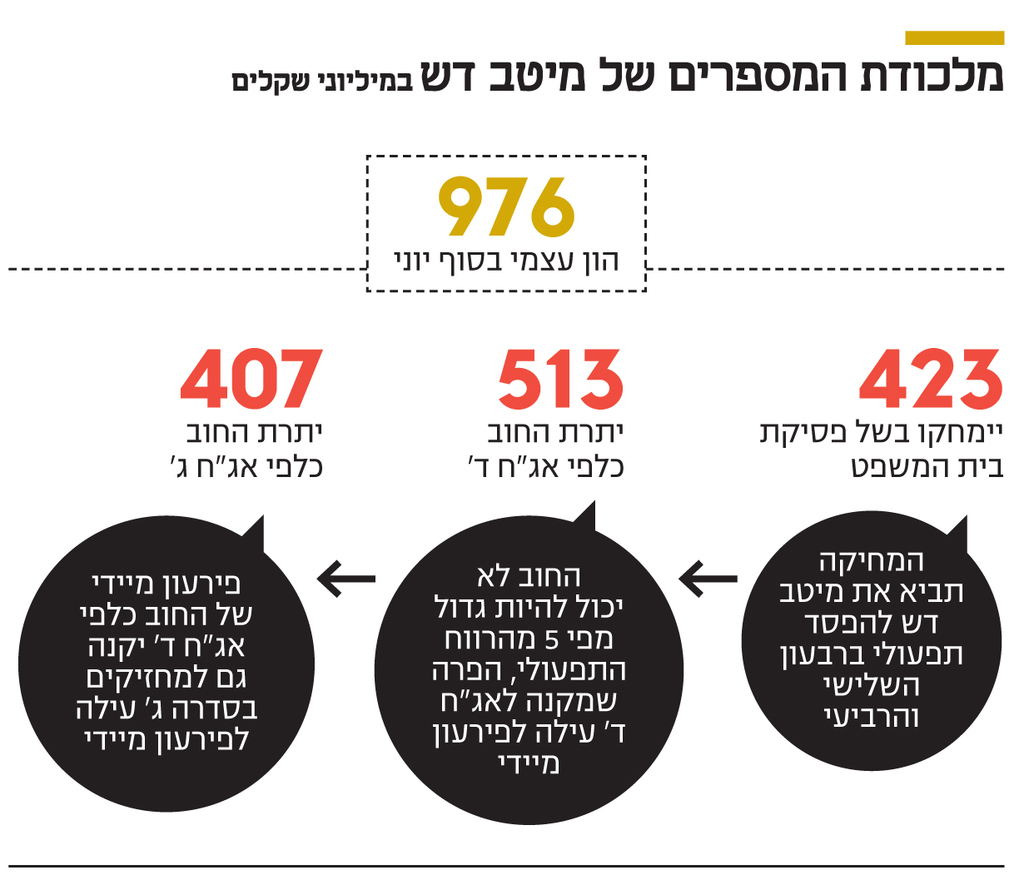

המקל והגזר, גרסת מיטב דש . השבוע הודיע בית ההשקעות על כך שבשל פסיקה בתביעה ייצוגית שהוגשה נגדו, הוא יבצע הפרשת ענק של 423 מיליון שקל בדוחות הרבעון השלישי, שיביאו אותו להפסד של כחצי מיליארד שקל ברבעון. מדובר בהפסד שיימחק רווח מצרפי של 14 רבעונים, ושהוא גבוה פי 5 מההפסד היחיד שרשם בית ההשקעות בשנת 2008 המשברית. הדבר יגרום לכך שבית ההשקעות עתיד לא לעמוד באמות המידה הפיננסיות כלפי מחזיקי אג"ח מסדרה ד', שיתרת החוב כלפיה היא 513 מיליון שקל, והיא עתידה להיפרע סופית ב־2029.

אם המחזיקים יחליטו להעמיד את החוב לפירעון מיידי, גם מחזיקי אג"ח ג', שיתרת החוב בה היא 407 מיליון שקל, יוכלו לעשות זאת. בשל כך, ביום שני האחרון, ביקש בית ההשקעות ממחזיקי אג"ח ד' לבצע תיקון לשטר הנאמנות, כך שהפרשת הענק תיחשב לחלק מההון העצמי של החברה, והרווח התפעולי יחושב בנטרול ההפרשה - מה שיאפשר לבית ההשקעות לעמוד באמות המידה הפיננסיות ולהימנע מהאפשרות שהחוב יועמד לפירעון מיידי.

לפי אמות המידה שלהן התחייב מיטב דש, ההון העצמי של בית ההשקעות לא יכול להיות נמוך מ־450 מיליון שקל במשך שני רבעונים רצופים. כמו כן, היחס בין החוב הפיננסי לרווח התפעולי לא יכול להיות גבוה מ־5.5 במשך שני רבעונים רצופים. כלומר, החוב לא יכול להיות גדול מפי 5 מהרווח התפעולי. נכון לסוף הרבעון השני, ההון העצמי של מיטב דש עמד על 976 מיליון שקל. ההפרשה תמחק 43% ממנו ותביא לכך שאמת המידה הפיננסית תופר. כמו כן, ההפרשה תביא להפסד תפעולי, מה שיפר גם את אמת המידה הפיננסית הזו.

מחזיקים גדולים באג"ח מסדרה ד' של מיטב דש, שהם גופים מוסדיים, אמרו ל"כלכליסט" כי אין בכוונתם להעמיד את החוב לפירעון מיידי, אולם הם כן מתכוונים לדרוש תשלום בדמות העלאת הריבית. הריבית הנוכחית על סדרה ' (ברוטו להחזקה) עומדת על 2.1%. המחזיקים הגדולים בסדרה הם פסגות, הראל, כלל ביטוח ומנורה מבטחים.

"מוסדי אוהב וצריך לתת אשראי. אנחנו מוכנים לא לפרוע את החוב, אבל זה יעלה למיטב דש כסף. הריבית על האג"ח עומדת היום על 2.1% והיא צריכה לעלות. מיטב דש נמצאים במצב שבו הם צריכים הרבה כסף כדי לשמור על הפעילות שלהם, ואנחנו מוכנים לדבר על המחיר", אמר ל"כלכליסט" בכיר בגוף מוסדי שהוא מחזיק גדול באג"ח של מיטב דש. בכיר בגוף מוסדי אחר הוסיף כי "יש נכונות של חלק מהמוסדיים להגיע להבנות ולהתפשר, אבל זה יעלה להם כסף. זה המוצא הראוי".

שטר הנאמנות הנוכחי של אג"ח ד' כולל בתוכו תרחישים שיביאו להעלאת ריבית. שניים מהתרחישים נוגעים להורדת דירוג. ככל שדירוג האג"ח יהיה נמוך בשתי דרגות מ־A1 של חברת הדירוג מדרוג, הריבית תעלה ב־0.5%. הורדת דירוג נוספת תעלה את הריבית בעוד 0.25% עבור כל הורדה, עד לתוספת ריבית מקסימלית של 1%. לפני שבועיים מדרוג, שבחנה את הנושא, החליטה לא לשנות את הדירוג של מיטב דש, בשל הרצון להמתין לתוצאת הערעור, אך שינו את אופק הדירוג לשלילי.

המוסדיים ששוחחו עם "כלכליסט" סירבו לומר אם יסתפקו בתוספת ריבית של 1%, כפי שקובע שטר הנאמנות למצב כזה. במיטב דש, מנגד, הסבירו כי מדובר בתוספת שמביאה בחשבון אי־עמידה בכל אמות המידה הפיננסיות, ועל כן, מבחינת בית ההשקעות, תוספת בשיעור זה לא נמצאת על השולחן. תוספת ריבית, ברמה כזו או אחרת, פירושה תשלום של מיליוני שקלים נוספים מצד מיטב דש. כך או כך, בבית השקעות נערכים לאפשרות שהערעור לא יתקבל ושהאג"ח יועמדו לפירעון מיידי, ועל כן הצטיידו בקו אשראי בנקאי של 800 מיליון שקל שיאפשר להתמודד עם תרחיש שכזה.

בחודש אוגוסט האחרון פסקה שופטת בית המשפט המחוזי בתל אביב מיכל אגמון־גונן, במסגרת תביעה ייצוגית שהוגשה נגד בית ההשקעות ב־2015, כי מיטב דש צריך להחזיר לעמיתים יותר מ־400 מיליון שקל. התביעה הייצוגית הוגשה בטענה שמיטב דש גבה דמי ניהול בקופת הגמל גד־גמולים בניגוד להסכם ההיסטורי של חוסכי הקופה. מיטב דש רכש את הקופה מבנק הפועלים ב־2007, בעקבות רפורמת בכר, יחד עם ההסכם, ובהמשך החל לגבות דמי ניהול. מיטב דש הגיש ערעור לבית המשפט העליון ובטוח כי הוא עתיד להתקבל, אולם מדובר על הליך ארוך שיכול להימשך שנה ואף יותר מכך.