שורת הרווח

עומס החוב מעיק: המינוף הופך את נכסים ובניין יעד להשתלטות

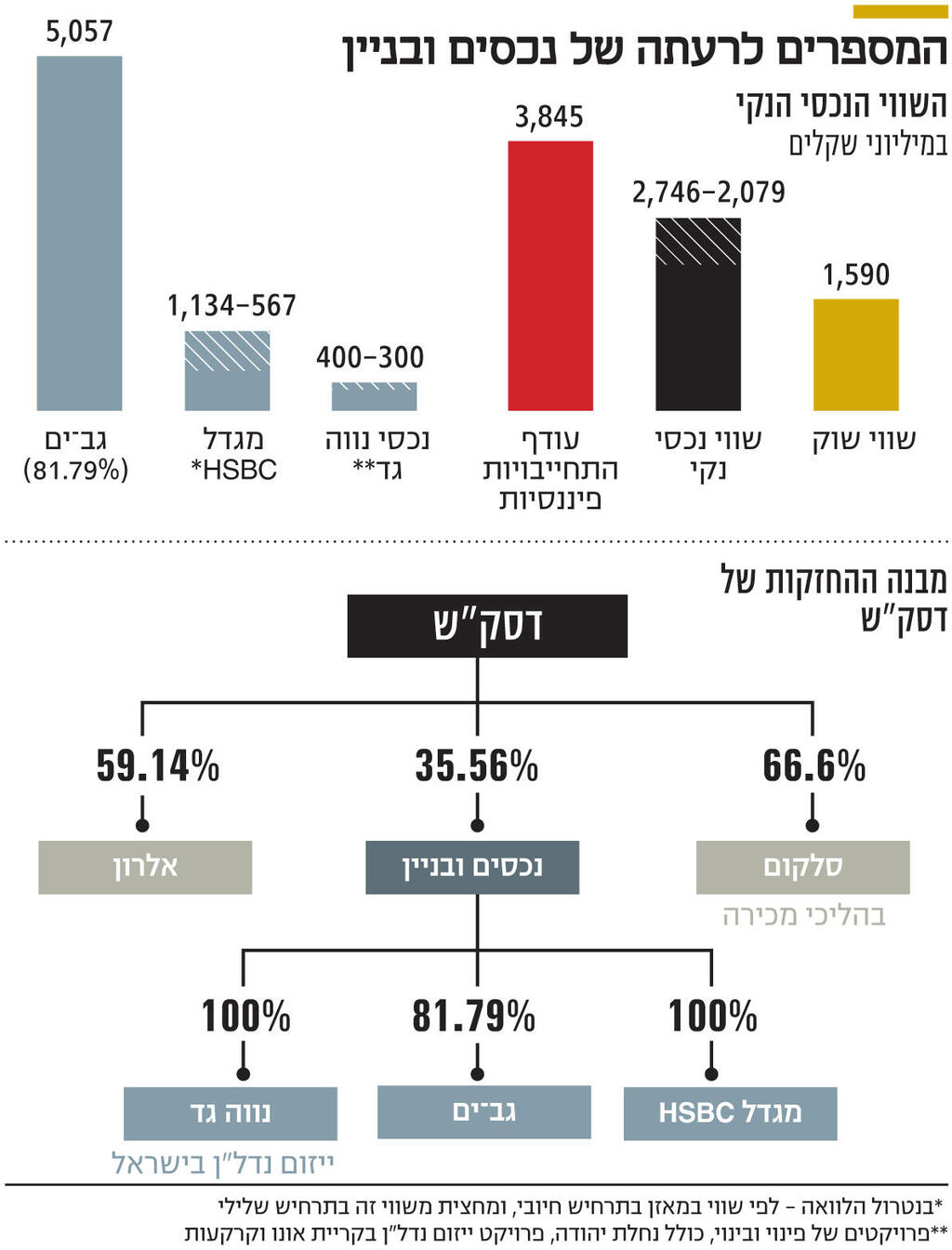

לקבוצת הנדל"ן עודף התחייבויות של יותר מ־3.8 מיליארד שקל; במהלך השנה היא תצטרך לפרוע כמעט 900 מיליון שקל חוב וריבית; מנגד, כיום יש בידיה אמצעים נזילים של 320 מיליון שקל; מכירה ממניות היהלום שבכתר - גב־ים - תוכל להעניק לה מנת חמצן הכרחית

חברת נכסים ובניין, הכתר של קבוצת דסק"ש שעליו מתנוסס היהלום של גב־ים, מתמודדת בימים אלה עם מינוף גדול וצורך למכור נכסים משמעותיים כבר השנה כדי להימנע מגלגול חוב בריביות גבוהות. עודף ההתחייבויות הפיננסיות של נכסים ובניין - לא כולל החוב מול מגדל 10 Bryant Park (לשעבר מגדל HSBC) בניו יורק - עומד על 3.85 מיליארד שקל, ובמהלך 2024 היא תצטרך לפרוע חוב של 746 מיליון שקל ועוד ריבית של 150 מיליון שקל.

מנגד, לנכסים ובניין התחייבות של יותר מ־3.7 מיליארד שקל למחזיקי אג"ח ושל 366 מיליון שקל לבנקים ומוסדות פיננסיים. כיום יש בידי נכסים ובניין אמצעים נזילים של 320 מיליון שקל ופיקדונות מוגבלים של 18 מיליון שקל. כדי להקטין את המינוף שלה, נכסים ובניין צריכה, בין היתר, למכור נתח ממניות גב־ים, הנכס העיקרי שלה (81.79%) ששווי ההחזקה שלה בו הוא 4.78 מיליארד שקל.

בפברואר קיבלה נכסים ובניין דיבידנד של 57 מיליון שקל מגב־ים, והחודש התקבלו עוד 87 מיליון שקל (נטו) לאחר השלמת מכירת פרויקט התחדשות עירונית בראשון לציון. נכסים ובניין מחזיקה במגדל 10 Bryant Park שממוקם בשדרה החמישית במנהטן, שלו שטח מושכר של 80 אלף מ"ר. השוכר העיקרי (63%) של הנכס, בנק HSBC, הודיע שיפנה אותו בסוף אפריל 2025, למעט שטח מרתף שמהווה 3.6% מהנכס, שיושכר עד 2030.

שיעור התפוסה של המגדל הוא 94.4%, וההכנסות השנתיות ממנו הן 76 מיליון דולר, אך ה־NOI השנתי שלו עומד על 39 מיליון דולר בלבד בגלל עלויות התחזוקה הגבוהות וניסיונות קודמים למימושו נכשלו. שווי המגדל במאזני החברה הוא 650 מיליון דולר, שמשקפים תשואת NOI של 6%, אך בעקבות העזיבה הצפויה של שוכר העוגן, ה־NOI החל ממאי 2025 יהיה תלוי בהצלחת החברה במציאת שוכרים חלופיים.

המשך ההחזקה במגדל מונעת הורדת מינוף

נכסים ובניין נטלה הלוואות של 385 מיליון דולר למימון המגדל, ומנגד יש לה פיקדון של 50 מיליון דולר שנועד לניהול השוטף של המגדל וכבטוחה. הריבית המשוקללת על ההלוואות היא SOFR ועוד 4.5%. ריבית ה־SOFR היום היא כ־5.3%, אך נכסים ובניין גידרה את ריבית ה־SOFR ל־3% ולכן הריבית על ההלוואה היא 7.5%. מכיוון שתשואת ה־NOI נמוכה מהריבית על החוב, כבר היום הפער בין ה־NOI לריבית על החוב עומד על 10 מיליון דולר בשנה בלבד. לאחר העזיבה של HSBC ה־NOI של הבניין עלול להיות נמוך מהוצאות המימון שנובעות מאותה הלוואה, שמועד פירעונה הוא 9 ביולי השנה.

לנכסים ובניין יש שתי אופציות להאריך את ההלוואה בשנה נוספת (לכל אופציה), אך לשם כך היא תידרש לרכוש הגנה על ריבית ה־SOFR לרמה של 3% בתקופת האופציה. עלות הגידור לאופציה הראשונה צפויה לעמוד על 1.5% מההלוואה. כלומר, אם נכסים ובניין תבחר להאריך את ההלוואה, העלות האפקטיבית שלה תהיה כ־9%, מה שיהפוך אותה להלוואה יקרה מאוד. לכן נכסים ובניין מנסה כעת לגייס ממוסדיים ישראליים אג"ח ב־1.2 מיליארד שקל במטרה לאפשר פירעון מוקדם של ההלוואה הנוכחית עבור המגדל.

האג"ח הלא מבוטחות של נכסים ובניין, שלהן מח"מ דומה, נסחרות בתשואה של 7.1% שקלי (אג"ח ט') ו־4.3% צמוד מדד (אג"ח ח'). אג"ח י' שמחזיקה בבטוחה של מניות גב־ים נסחרת בתשואה צמודת מדד של 3.5%. לכן סביר להניח שנכסים ובניין תצליח לגייס את החוב בתשואות דומות או גבוהות במעט מאלו של האג"ח הסחירות שלה. ההלוואה הנוכחית למימון המגדל היא הלוואת נון־ריקורס, כלומר במקרה של קריסה בשווי המגדל, נכסים ובניין יכולה שלא להחזיר את ההלוואה ולהעביר את המגדל לידי מחזיקי החוב. מנגד, האג"ח שנכסים ובניין צפויה להנפיק לא יהיו נון־ריקורס, לכן אם תהיה קריסה בשווי המגדל, מחזיקי האג"ח יוכלו לתבוע את החזר החוב המלא מהחברה, וגורם זה מגדיל את הסיכון עבור סדרות האג"ח האחרות.

דמי השכירות שמשלמת HSBC על החלק העילי של המגדל (לא כולל שטח המסחר והכספות) הם 88 דולר לרגל רבועה בשנה, שכר דירה זה נמוך מהממוצע במגדל. מנגד, HSBC שוכרת את 10 הקומות התחתונות בחלק העיקרי של המגדל (שמכיל 30 קומות) ואת 12 הקומות התחתונות בחלק המחובר למגדל (שהאיכות שלו נמוכה יותר), לכן סביר שדמי השכירות של השוכרים שיחליפו את HSBC יהיו נמוכים מדמי השכירות הממוצעים במגדל. נכסים ובניין מנהלת מגעים מול כמה חברות על השכרת שטחים אלו כאשר מצד אחד המיקום של המגדל אטקרטיבי, אך מנגד יש כעת נסיגה בשוק הנדל"ן למשרדים בארה"ב. נכסים ובניין בוחרת לנסות ולגייס את החוב מהמוסדיים עוד לפני חתימת הסכמי שכירות על מרבית השטח שמתפנה, ולכן מחזיקי האג"ח יספגו סיכון של ירידה אפשרית בשווי הבטוחה שלהם אם קצב ההשכרה יהיה נמוך והתפוסה במגדל תהיה נמוכה.

קריסה בשווי HSBC תסכן את המחזיקים

השנה חתמה נכסים ובניין על הארכת חוזה להשכרת 16 אלף רגל רבועה במגדל במחיר של 125 דולר לרגל רבועה לשנה, אך מדובר במשרדים בקומה ה־28, ולכן המחיר לא מייצג את דמי השכירות הממוצעים הצפויים לשטח שיתפנה במגדל. על פי מצגת החברה, דמי השכירות הנוכחיים בקומה ה־28 היו 139 דולר לרגל רבועה, כלומר הארכת החוזה בוצעה בהנחה של 10% על מחיר השכירות הנוכחי. הקומות ה־26 וה־27, וכן שליש מהקומה ה־23, פנויות, ונכסים ובניין נמצאת במו"מ מתקדם להשכרה שלהן, אך האתגר העיקרי יהיה השכרת השטח שמפנה HSBC.

מהנפקת האג"ח, שייפרעו רק בדצמבר 2027, ניתן להבין שנכסים ובניין בוחרת שלא לממש את המגדל כעת, אלא לנסות להשביח את ערכו באמצעות השכרת החלק שמפנה שוכר העוגן. השארת הנכס בידי נכסים ובניין מונעת את ירידת המינוף שהיתה מתקבלת אם נכסים ובניין היתה מצליחה לממש את המגדל. גורם זה מגביר את הצורך של נכסים ובניין לצמצם את המינוף שלה באמצעות מכירת חבילת מניות גב־ים.

נכסים ובניין מכרה את עיקר נכסיה בישראל שחלקם הגדול היה בבעלות החברה־הבת (100%) נווה גד, וכעת היא פועלת למכור את שאר הנכסים ולהישאר עם השליטה בגב־ים ובמגדל בניו יורק בלבד, וכן היא בוחנת אפשרות למכור לגב־ים את הנכסים האחרים במסגרת עסקת בעלי עניין. לעתים קרובות עסקאות בעלי עניין פוגעות בחברה־הבת שרוכשת נכס או נכסים שהחברה־האם לא הצליחה למכור בתנאי השוק, ולכן בעלי מניות גב־ים יצטרכו לבחון בחשדנות את תנאי העסקה, אם כזו אכן תוצע.

תרומת נווה גד לשווי הנכסי בנכסים ובניין

לנווה גד יש זכויות של 65% בשלושה פרויקטים של פינוי ובינוי ברחוב דפנה בתל אביב, בפרויקט הראשון יש 100% חתימות של דיירים, והבנייה בו צפויה להתחיל בספטמבר השנה ולהסתיים בסוף 2028. החברה מעריכה את חלקה ברווח הגולמי הצפוי בפרויקט זה ב־73 מיליון שקל. בפרויקט השני, 65 מתוך 66 בעלי הדירות חתמו על הסכם שהרווח הגולמי ממנו מוערך ב־64 מיליון שקל ובמתחם השלישי החברה החתימה עד עתה 87% מבעלי הדירות. בנוסף, לנווה גד יש 60% בפרויקט פינוי ובינוי בפתח תקווה שהחתים עד עתה 72% מבעלי הדירות.

נווה גד מחזיקה גם (83.3%) בפרויקט ייזום נדל"ן בודד בקריית אונו שצפוי להסתיים השנה ולשחרר לה עודפים של 40 מיליון שקל וכן יש לה 83.3% מעתודות קרקע בקריית אונו עם היתר לבנייה של 112 יחידות דיור (מתוכן 5 יועברו למתפנים מהקרקע), וקרקע נוספת בקריית אונו שלגביה עדיין אין אישור לבנייה. קרקעות אלו נרכשו ב־1965 וערכן במאזני החברה הוא 4 מיליון שקל. מעבר לקרקעות אלו, לנווה גד יש קרקע חקלאית בשלושה אתרים בשטח כולל של 301 דונם וכן זכות לקבלת תמורה עתידית של 25-10 מיליון שקל כתלות בתוצאות הכספיות של פרויקט נחלת יהודה בראשון לציון שמכירתו הושלמה החודש. בעבר נכסים ובניין פעלה בהודו ומפעילות זו נותרה לחברה קרקע שמצויה בהליך מכירה לצד שלישי. חלקה של נכסים ובניין במכירת קרקע זו הוא 10.4 מיליון דולר, מתוכם התקבלו רק 600 אלף דולר וקיימת אי־ודאות לגבי קבלת יתרת התמורה.

השווי הנכסי הנקי של נכסים ובניין תלוי בערך שיקנה לה המשקיע במגדל בניו יורק ובנכסי נווה גד. 2023 תהיה מאתגרת עבור החברה, הן מבחינת הצורך לשלם את החובות למחזיקי האג"ח והן בגלל הצורך לשמור על שווי המגדל, ומכירת חבילת מניות גב־ים, אם תתבצע, צפויה להפחית, כאמור, את מינוף החברה ולהקל את צורכי הנזילות לשנה הנוכחית.

עודף ההתחייבויות הכבד של דסק"ש

בעלת השליטה בנכסים ובניין היא דיסקונט השקעות (דסק"ש) שהגיעה עם קבוצת משקיעים בראשות קרן פורטיסימו להסכם מכירת השליטה בסלקום תמורת 925 מיליון שקל. העסקה, שנחתמה בדצמבר האחרון, ויש בה תנאים מתלים, תיעשה לפי שווי של 2.6 מיליארד שקל לסלקום. עם השלמת עסקת המכירה, בהנחה שיושלם, שני הנכסים העיקריים שיישארו בשליטת דסק"ש יהיו השליטה בנכסים ובניין ובאלרון. בנוסף, לדסק"ש יש נכסים נוספים ששוויים במאזן 22 מיליון שקל.

נכון ל־12 במרץ, קופת המזומנים של דסק"ש מכילה 79 מיליון שקל ומנגד יש לה התחייבויות של 1.73 מיליארד שקל, כלומר עודף התחייבויות פיננסיות של כמעט 1.65 מיליארד שקל. התמורה הצפויה ממכירתה של סלקום, שממתינה להשלמת התנאים המתלים, תספק לדסק"ש נזילות עד לדצמבר 2025. לכך צפויים להצטרף 35 מיליון דולר, חלקה של דסק"ש בדיבידנד של 75 מיליון דולר שאלרון צפויה לחלק. דסק"ש מחזיקה כעת ב־66.69% ממניות נכסים ובניין ששוויין הוא 1.06 מיליארד שקל; ב־59.14% ממניות אלרון - שמשקיעה בחברות מיכשור רפואי, סייבר ותוכנה - ששוויין 166 מיליון שקל; ובנכסים נוספים בשווי 22 מיליון שקל. לאחר השלמת מכירתה של סלקום עודף ההתחייבויות הפיננסיות של דסק"ש צפוי להיות 755 מיליון שקל, לכן השווי הנכסי הנקי שלה צפוי לעמוד על 494 מיליון שקל.

שתי דרכים להשתלטות

המינוף של דסק"ש, אשר כבר החליפה ידיים בשני הסדרי חוב, גבוה מאוד בעיקר מכיוון שהנכס העיקרי שלה, נכסים ובניין, ממונפת בעצמה, ותלויה בגב־ים שגם לה יש חוב פיננסי מהותי. לכאורה, דסק"ש היא יעד להשתלטות לצורך השגת שליטה ממונפת בגב־ים, אך חוק הריכוזיות הופך מהלך מסוג זה למורכב מאוד. חוק הריכוזיות לא מאפשר בעל שליטה לדסק"ש מכיוון שזה יהפוך אותה לשכבה עליונה בפירמידה אסורה של שלוש שכבות.

כיום דסק"ש היא חברה ללא גרעין שליטה, אך אלקו שבשליטת האחים מייקי ודני זלקינד ומגה אור שבשליטת צחי נחמיאס מחזיקות ב־29.8% ממנה כל אחת, ויש להן השפעה עליה. הצעת רכש מלאה למניות דסק"ש עדיין לא תספיק מבחינת חוק הריכוזיות בגלל שיישארו לחברה אג"ח סחירות, לכן השתלטות על דסק"ש תדרוש הצעת רכש מלאה גם לאג"ח וגם למניות - וזו תדרוש השקעה של יותר מ־1.3 מיליארד שקל.

דרך אפשרית אחרת להשתלטות על גב־ים יכולה להיות באמצעות הצעה של הזרמת הון משמעותית לנכסים ובניין, של לפחות 1.5 מיליארד שקל, תמורת 45% מנכסים ובניין (לאחר הזרמת ההון). להצעה כזו, אם תיעשה בפרמיה משמעותית על מחיר מניית נכסים ובניין, תתקשה דסק"ש להתנגד ומהלך נסוג כזה יקנה למשקיע שליטה בנכסים ובניין בעת שדסק"ש תישאר עם החזקות מיעוט בלבד. לכן השתלטות של צד שלישי על נכסים ובניין באמצעות השתלטות על דסק"ש או על נכסים ובניין ישירות היא אפשרית, אך דורשת השקעת הון גדולה. אם לא תתבצע השתלטות על דסק"ש או על נכסים ובניין, אז דסק"ש תצטרך עד לדצמבר 2025 למצוא דרך לתשלום של 604 מיליון שקל למחזיקי האג"ח, זאת בנוסף ליתרת חוב של כ־600 מיליון שקל שצריכה להיפרע בשנים 2026 ו־2027, כשבידי החברה תוותר השליטה בנכסים ובניין ואלרון בלבד.

עדכון הרכב המדדים מתקרב: גב־ים מחממת מנועים לקראת כניסה לת"א־125

עדכון הרכב המדדים של חודש מאי יתבסס על שיעור החזקות הציבור במניות ב־31 במרץ, על ממוצע מחירי המניות בין סוף מרץ ל־11 באפריל ועל כמות המניות הרשומה באותו יום. העדכון יתבצע בשלב מכרז הנעילה של 2 במאי. חברות רבות רואות חשיבות רבה בכניסתן למדד ת"א־125. אם נכסים ובניין תמכור ממניות גב־ים, או שגב־ים תבצע הנפקת מניות, כך ששיעור החזקות הציבור בגב־ים יהיה 20% לפחות בסוף מרץ, המניה תכנס למדדי ת"א־90 ות"א־125, לצד מניית ישרוטל, שתיכנס למדדים אלו בוודאות אחרי שבעל השליטה בה מכר מניות לציבור.

מניות נוספות ייכנסו למדד אם שווי השוק הקובע שלהן ידורג 80 לפחות מבין המניות שעונות על תנאי המדד ולא נכללות במדד ת"א־35. נכון להיום, השווי שמאפשר כניסה לת"א־125 הוא 1.43 מיליארד שקל. מניית דלתא מותגים עומדת בתנאי זה, ואם לא תחול ירידה במחירה, היא תיכנס למדד. יש כעת שש מניות ששווי השוק שלהן הוא 1.43-1.29 מיליארד שקל - תורפז, מבטח שמיר, אל על, מיטב השקעות ופמס ואלקטריאון - ואם תחול עלייה במחיר שלהן עד סוף החודש הן יתמודדו על כניסה למדד.

ת"א־125 מכיל כעת 126 מניות, ולכן תצא ממנו מניה אחת יותר ממספר המניות שייכנסו אליו, ומניית ערד תצא ממנו בוודאות. יש כעת 7 מניות ששווי השוק שלהן נע בין 1.06 מיליארד שקל ל־1.28 מיליארד שקל - אלטשולר שחם פנסיה, זפירוס, מלם תים, בז"א, הכשרת הישוב, גילת ומניבים ריט - שחלקן ייצאו מהמדד.

תמונת המצב לגבי מדד ת"א־35 בהירה בהרבה, כאשר בסבירות רבה התחלופה היחידה בו תהיה כניסה של פתאל החזקות למדד ומנגד יציאה של שיכון ובינוי ממנו. כניסתה של פתאל למדד כמעט ודאית, ולכן המניה עם שווי השוק הקובע הנמוך ביותר שתצא ממנו, בסבירות רבה, תהיה שיכון ובינוי. תיתכן תחלופה נוספת במדד אם שופרסל תצליח להתברג במקום ה־30 מבין המניות שעונות לתנאי הכניסה לת"א־35. המניה מדורגת כיום 32, בפער של 5% מהמניה שמדורגת 30. אם שופרסל תיכנס למדד, מניה נוספת תצא ממנו, וסביר שזו תהיה אחת מהארבע: קבוצת אשטרום, או.פי.סי, אלקטרה או ספיאנס.

הכותב הוא כלכלן בחברת הייטק