"ירושה היא הכנסה לכל דבר, לכן חייבים למסות אותה"

מסי עיזבון או ירושה נהוגים ברוב מדינות המערב עשרות שנים, בעיקר בירושות גדולות. הרציונל: צמצום אי־השוויון, מיסוי הכנסה של דור היורשים ופיצוי על הטבות כלכליות שניתנו במהלך החיים. בישראל המס בוטל בשנות ה־80 בשל האינפלציה, ולחץ של בעלי הון מנע מאז את השבתו. פרופ' יוסף אדרעי: "שנים של שטיפות מוח גרמו לבלבול בציבור לגבי ההבדל בין קפיטליזם ושוק חופשי. מסי עיזבון הם תחליפים למס הכנסה אמיתי". הגירעון העצום הוא הזדמנות לבחון מחדש פתרון של מיסוי ירושות

ירושת העתק, בהיקף של 3–4 מיליארד שקל, שציווה מיכאל שטראוס לצאצאיו ושנחשפה בשבוע שעבר ב"כלכליסט", החזירה לחיים את הדיון הציבורי במיסוי העושר. על רקע משבר הקורונה, האבטלה הגואה והגירעון התקציבי לשנת 2020 שהוא הגדול ביותר מאז שנות השמונים (160.3 מיליארד שקל, שהם 11.7% מהתוצר), מדובר בנושא שצריך לבעור כעת בעצמות.

כל אזרח משלם מסים מבין שבקרוב יגיע החשבון, ואת החשבון לא ישלם הדוד מאמריקה. הוא ייפול שוב על מעמד הביניים, שיספוג את העלאות מס הכנסה או מסים אחרים. את העלאות המסים הבאות, הממשלה – איזו שלא תהיה – תעטוף בסולידריות מזויפת. הרי מישהו צריך לשאת בנטל, יגלגלו עיניים הפוליטיקאים אחרי הבחירות.

השאלה היא איך דואגים שנטל המיסוי לא יכביד עוד על הרוב הכורע מעומס. איך מוודאים שבעלי ההון האגדי, אלה שמצליחים כבר קרוב ל־40 שנה, מאז שבוטל מס הירושה בגלל השתוללות האינפלציה, לא יחמקו שוב מלשאת באופן צודק יותר בנטל. הם הרי מחזיקים בידיהם עושר דמיוני שלא חילחל מטה בדורם, בגלל תעשיית תכנוני המס, וימשיך לא לחלחל בדורות הבאים.

הצדקה מוסרית, וגם כלכלית

למס ירושה (מס המוטל על חלקו של היורש) או מס עיזבון (המוטל על נכסיו של המוריש) יש הצדקה שהיא לא רק מוסרית וערכית. כלומר, להקטין פערים ואי שוויון ולהבטיח, כדברי המולטי מיליארדר האמריקאי וורן באפט, "שמי שהרוויחו מהמערכת המופלאה ליצירת עושר יחזירו לחברה". ההצדקה היא גם כלכלית.

"שנים של שטיפות מוח מצד בעלי ההון גרמו לבלבול בקרב הציבור לגבי מה זה קפיטליזם ומה זה שוק חופשי ולרתיעה ממס ירושה או עיזבון בטענה מעוותת של מס כפול ולא צודק", אומר פרופ' יוסף אדרעי, הדיקן לשעבר של הפקולטה למשפטים באוניברסיטת חיפה, מומחה בדיני המס ומשפט הציבורי, ואחד הקולות החשובים בישראל בחקר המס.

"מס ירושה או מס עיזבון הם תחליפים למס הכנסה נכון ואמיתי", הוא מוסיף. "בשוק חופשי אנחנו מאמינים ששלטון האיכות צריך להוביל את הפעילות הכלכלית. כשאדם נפטר, הוא מוריש לילדיו את כל הכסף שעשה בחייו. הוא היה מוכשר, הם לא בהכרח מוכשרים. מבחינת יעילות כלכלית איבדנו הרבה כי הם לא יודעים לנצל נכון את אמצעי הייצור שנפל לידם. לכן ראוי שמשהו מאמצעי הייצור הזה יחזור לכולם. כדי לתת בחזרה לכלל את הצ'אנס ליזום ולהצליח".

לדבריו, ירושה היא הכנסה לכל דבר ועל כן היא חייבת במס: "במס הכנסה אנחנו ממסים את היכולת הכלכלית של כל נישום בנפרד. אם קניתי קרקע ב־100, ומכרתי ב־1,000 אני משלם מס שבח או מס רווח הון על הפער. על המימוש. כשהילדים שלי יקבלו את הקרקע, הם יתעשרו וזה כמו מימוש. ועל העושר הזה הם גם צריכים לשלם מס. זאת הכנסה לכל דבר ועל הכנסה משלמים מס. בית המשפט אמר לא פעם: התעשרות חייבת במס".

"הטיעון המרכזי נגד מיסוי ירושה מבוסס על כך שמדובר ברכוש פרטי שכבר עבר מיסוי. ירושת מיכאל שטראוס מאפשרת לבחון את ההנחה מחדש", אומר הכלכלן הפוליטי ד"ר אריה קרמפף מהמכללה האקדמית ת"א־יפו, ראש צוות כלכלה ותעסוקה בצוותי המומחים לחשיבה בטיפול במשבר הקורונה.

"שטראוס נהנתה במהלך השנים מתמיכות ממשלתיות – מענקים, הלוואות זולות, ביטוח יצוא, מיסוי על יבוא. ככל שחברה גדולה יותר, היקף ההטבות שהיא מקבלת מהמדינה גדול יותר. כאשר מדובר בתאגיד מסדר הגודל של שטראוס, ההון הוא פרטי מבחינה פורמלית, אולם אחוז מסוים ממנו, שלא ניתן לכמת אותו במדויק, התאפשר באמצעות השימוש במשאבים הקולקטיביים. תמיכת המדינה בעסקים הגדולים אינה נובעת מאהבת הטייקונים, אלא מכך שאי אפשר להפריד בין טובת המדינה וטובת העסקים שפועלים בתוכה", הוא מוסיף. "על כן, אפשר להסתכל על מס ירושה – במקרה של ירושות גדולות מאוד כמו שטראוס – כהחזר, ולו חלקי, של המשאבים הקולקטיביים, שאיפשרו את הצמיחה של התאגיד, למאגר המשאבים הקולקטיבי".

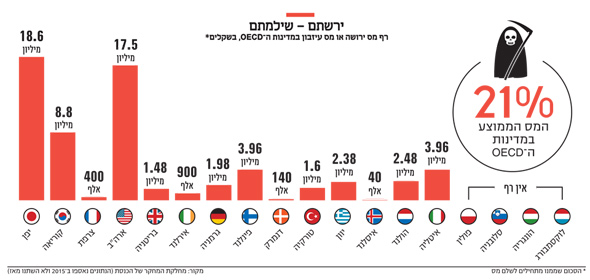

כדאי להסתכל גם מה קורה במדינות מובילות בעולם. כבר קרוב למאה שנה שמס ירושה או מס עיזבון נהוגים בהן. וזאת בצמוד למס נוסף שימנע תכנונים והברחת העושר לפני המוות: מס מתנות. לפי מחקר שערך מרכז המידע והמחקר של הכנסת ב־2015, יש מדינות שהמס בהן יותר אפקטיבי (בלגיה, ספרד, הולנד), וכאלה שבהן הוא מוצלח פחות יותר (בריטניה, דנמרק וצרפת).

מצד שני בארה"ב, שבה יש מס עיזבון, העלאת רף המס המרבי ל־5.4 מיליון דולר ב־2015, די רוקנה אותו מתוכן. הגבייה נחתכה בחצי מפני שלהון הגדול קל יותר לעשות תכנוני מס. זה הוביל ב־2019 להצעה של מתמודדים מהמפלגה הדמוקרטית (אליזבת וורן וברני סנדרס) להטיל מס עושר: 2% על נכסים בשווי של 50 מיליון דולר.

שטראוס – פרזנטור מושלם

חשוב להדגיש: לא יהיה מדובר במיסוי של דירה או תיק מניות של אלפי דולרים שמורישים ההורים. מדובר ברף כניסה גבוה מאוד, בדומה לחלק ממדינות העולם. כמה גבוה? ב־2012 הציעה ח"כ שלי יחימוביץ' מס של 12.5% מעל רף של 15 מיליון שקל. ב־2015 הציע ח"כ איציק שמולי מס של 10% מעל עיזבון של 10 מיליון שקל.

כדי לחוקק חוק מס ירושה או מס עיזבון רשות המסים תצטרך לעשות עבודה כלכלית ולבדוק מהו רף סביר, ועד כמה זה פרקטי (האם, למשל, ביטול הפטור לעשר שנים ממס הכנסה ומחובת דיווח לעולים חדשים, כמו מיליארדים כדוגמת רומן אברמוביץ' שפתאום עשו עלייה, יהיה יעיל יותר), ושפוליטיקת קבוצת הלחץ לא תוכל להשמיד אותו.

ירושת שטראוס היא "הפרזנטור" המושלם להבין מה הפסידה המדינה מאי גביית מס ירושה. גם עם רף של 10% מעל 100 מיליון שקל, המס היה יכול להגיע ל־300 או 400 מיליון שקל. ועדיין בני המשפחה המכובדת היו נשארים עם כמה מיליארדים להם ולצאצאים.