הבנק החדש צופה: נגיע בקרוב ליעד של רבע מיליארד שקל

הבנק של מריוס נכט ואמנון שעשוע צופה שיגיע במהירות לרף פקדונות ואשראי של רבע מיליארד שקל שמעליו הרגולציה תוחמר, ולכן דורש מהפיקוח להאריך את ההקלות הניתנות לבנק בהקמה במשך 3 שנים. דרישה נוספת: בעל שליטה יוכל למנות ולפטר את היו"ר

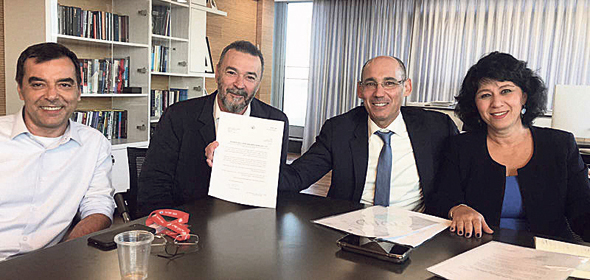

הבנק הדיגיטלי החדש של מריוס נכט ואמנון שעשוע, שנמצא בשלבי הקמה לאחר שקיבל רישיון מבנק ישראל, צופה שיגיע ליעדי אשראי ופיקדונות של 250 מיליון שקל כל אחד בתוך כמה חודשים בלבד, כך נודע לכלכליסט.

לפי הוראות הפיקוח, מרגע שהבנק הגיע להיקף אשראי ופיקדונות כזה הוא יאבד את ההקלות הניתנות לבנק בהקמה, ובעקבות זאת כבר דורשים נכט ושעשוע מהפיקוח לאפשר לבנק ליהנות מההקלות במשך שלוש שנים בלא תלות בהגעה ליעדי האשראי והפיקדונות.

לחכות עם הרגולציה

לפני חודש פרסם הפיקוח טיוטת חוזר שכותרתה "התאמות להוראות החלות על בנק חדש", הוראות שנועדו להעניק הקלות רגולטוריות לבנקים חדשים. הבנק של נכט ושעשוע הוא הבנק הראשון שקיבל רישיון מבנק ישראל זה עשרות שנים, ולכן ההוראות הללו חלות בשלב זה במידה רבה אך ורק לגביו. לבעלי השליטה ולבכירים בבנק, ובהם שוקי אורן המיועד לשמש יו"ר הבנק החדש ואף קיבל את ברכת הפיקוח לכך, יש השגות לגבי הטיוטה שהופצה. ההשגות הללו שהגיעו לידי "כלכליסט" חושפות, בין היתר, את היעדים העסקיים השאפתניים של הבנק החדש שלפחות בשלב זה, במערכת הבנקאית לא באמת חוששים מקיומו, ולאחרונה, במסגרת פסק הדין של ביה"ד להגבלים עסקיים, גם השופט הביע ספק בנוגע ליכולת של הבנק החדש לחולל תחרות במערכת הבנקאית.

ההשגה הראשונה של הבנק החדש נוגעת להגדרות של הפיקוח לגבי בנק בהקמה מול בנק חדש, כאשר לפי הטיוטה שפורסמה, לבנק בהקמה יהיו הקלות משמעותיות מאוד, אך ברגע שיגיע ליעדים מסוימים יהפוך לבנק חדש והדרישות הרגולטוריות לגביו יוחמרו. ההגדרה של בנק בהקמה היא של בנק ללא סניפים (הבנק הדיגיטלי לא יחזיק ממילא סניפים), מנהל פעילות שאינה מורכבת – ייתן אשראי קמעונאי ולעסקים קטנים בלבד, והחשוב ביותר: יחזיק ברישיון בנק מוגבל כך שיתרת האשראי שיעמיד לא תעלה על 250 מיליון שקל ויתרת הפיקדונות שיקבל לא תעלה על 250 מיליון שקל. בתוך שלוש שנים מיום קבלת הרישיון המוגבל יידרש הבנק להשלים היערכות כדי להפוך לבנק חדש ובכלל זה גיוס הון, איוש משרות הדירקטוריון וההנהלה הבכירה, גיוס עובדים, פיתוח וביסוס התשתיות והמערכות התפעוליות שלו, גיבוש מנגנוני ממשל תאגידי וניהול סיכונים וסגירת פערים רגולטוריים שיידרשו מבנק חדש. כלומר, בתוך שלוש שנים ממילא הבנק בהקמה חייב לעמוד בתנאים הנדרשים מבנק חדש והרגולציה כלפיו תוחמר.

בתוכנית העסקית של הבנק של נכט ושעשוע ישנם יעדים ברורים להגיע הרבה לפני תום השלוש שנים הנדרשות ליעדי אשראי ופיקדונות של 250 מיליון שקל, מה שיביא למצב שהוא יידרש לעמוד בתוך כמה חודשים או לכל היותר שנה במסכת רגולציה כבדה הרבה יותר. לכן הבנק החדש פנה לבנק ישראל בבקשה להתיר לו לפעול תחת הרגולציה של בנק בהקמה לפחות למשך השלוש השנים הראשונות או לכל הפחות לייצר הדרגתיות במעבר מהרגולציה המקלה של בנק בהקמה לזו של בנק חדש. כך למשל בנק בהקמה נדרש לעמוד בשיעור הון עצמי של 30 מיליון שקל. לעומת זאת, ההון העצמי שיידרש מבנק חדש עומד על 50 מיליון שקל כל עוד תיק האשראי שלו נמוך מ־600 מיליון שקל, ואם התיק גדול מ־600 מיליון שקל, הוא כבר כפוף ליעד הלימות הון של 8% ברובד ההון הראשוני ויחס הון כולל של 11.5% לפחות (בהשוואה ל־9% ו־12.5% מבנקים רגילים).

בבנק החדש מתכננים להעמיד הון ראשוני גבוה משמעותית של כ־120 מיליון דולר, אך גם מצפים להגיע מהר מאוד להיקף תיק אשראי הגבוה מ־600 מיליון שקל, מה שאומר לכאורה שהבנק החדש יצטרך להחזיק יחס הלימות הון של 8% לפחות. הדרישות הנוספות היחידות של בנק בהקמה הן החזקת נכסים נזילים בשיעור של 20% מהיקף הפיקדונות שיגויסו, מספר חברי דירקטוריון מופחת של 5 בלבד, מתוכם 2 דח"צים, וכן החזקת מבקר פנימי ופונקציית ביקורת פנימית בלתי תלויים ופונקציית ניהול סיכונים עצמאית.

כל יתר הוראות נוהל בנקאי תקין שחלות על כלל הבנקים לא יחולו על בנק בהקמה. כך, למשל, בנק בהקמה לא צריך להחזיק ביחסי כיסוי נזילות, ביחס מינוף מוגבל, ולא יידרש להחזיק בפונקציית חשבונאי ראשי או בנציב תלונות ציבור וכן הקלות נוספות. לאחרונה פרסם הפיקוח על הבנקים טיוטת הוראות צרכניות להעמדת אשראי לאנשים פרטיים שכוללת איסור דחיפת אשראי ללקוחות וכן נוהלי חיתום קפדניים יותר לפני העמדת אשראי ללקוחות כמו קבלת תלושי משכורת של הלווים ועוד. בבנק החדש מצפים להקלות גם בהקשר הזה, במיוחד לנוכח העובדה שמדובר בבנק דיגיטלי ראשון ללא סניפים (פפר, "הבנק הדיגיטלי" של בנק לאומי, לא מחזיק ברישיון בנק עצמאי, ולכן בעיניו של הבנק החדש, לא מדובר באמת בבנק דיגיטלי). בבנק החדש שצפוי אמנם לכלול מוקדנים, מצפים לבצע התאמות ייחודיות לדרישות הצרכניות בהתאמה למודל העסקי המיוחד של הבנק שיפעל ללא סניפים.

דרישה נוספת של הבנק החדש נוגעת ליחס הלימות ההון, והיא נגזרת מהדרישה הראשונה של ההגעה ל־250 מיליון שקל. מכיוון שבבנק החדש משוכנעים שיגיעו מהר מאוד לרף שהופך אותם לבנק חדש, המשמעות היא כמובן קפיצה בדרישת ההון, תחילה ל־50 מיליון שקל אך בהיקף אשראי של מעל 600 מיליון שקל כבר ליחס הלימות הון של 8% מההון מהרובד הראשון.

בנקים קיימים מגייסים היום הון משני שמהווה חלק מיחס הלימות ההון שלהם דרך גיוס אג"ח בשוק ההון. בבנק החדש לא מתכננים ולא באמת

יכולים לגייס אג"ח שיהוו רובד הון משני בשנות הקיום הראשונות שלו (שכן מטבע הדברים עלות הגיוס שלהן תהיה מאוד יקרה), ומכיוון שכל ההון שיחזיקו יהיה הון ראשוני שיעמידו הבעלים, שזהו הון חזק ובטוח ביותר, הם מצפים להקלות גם ביחס הלימות ההון. יחס הון גבוה יותר יקל על הבנק למנף פעילות האשראי ולאפשר צמיחה ורווח גדולים יותר.

דורשים לעגן בכתב

הדרישה השלישית של הבנק החדש נוגעת לכהונת היו"ר. בנק ישראל אמנם הציע ברגולציה החדשה הקלה משמעותית שלפיה בבנק חדש בעל השליטה יוכל לכהן באופן זמני כיו"ר, דבר שלא מתאפשר בבנקים הקיימים. אלא שהקלה זו לא מספקת את הבנק החדש. מי שצפוי להתמנות ליו"ר הבנק הוא שוקי אורן, וסביר להניח כי הדירקטורים שימנו בעלי השליטה יתמכו במינויו ליו"ר. ואף על פי כן, הבנק החדש רוצה שבנק ישראל יאפשר לבעלי השליטה למנות ולפטר את היו"ר מבלי שהדבר יהיה כפוף להחלטת הדירקטוריון. לטענת הבנק החדש, ממילא היום בבנקים שבהם יש גרעין שליטה, בעל השליטה דה פקטו הוא זה שמחליט על זהות היו"ר ולא הדירקטוריון, ולכן הם רוצים לעגן את האפשרות של בעל השליטה למנות ולפטר את היו"ר גם בכתב.