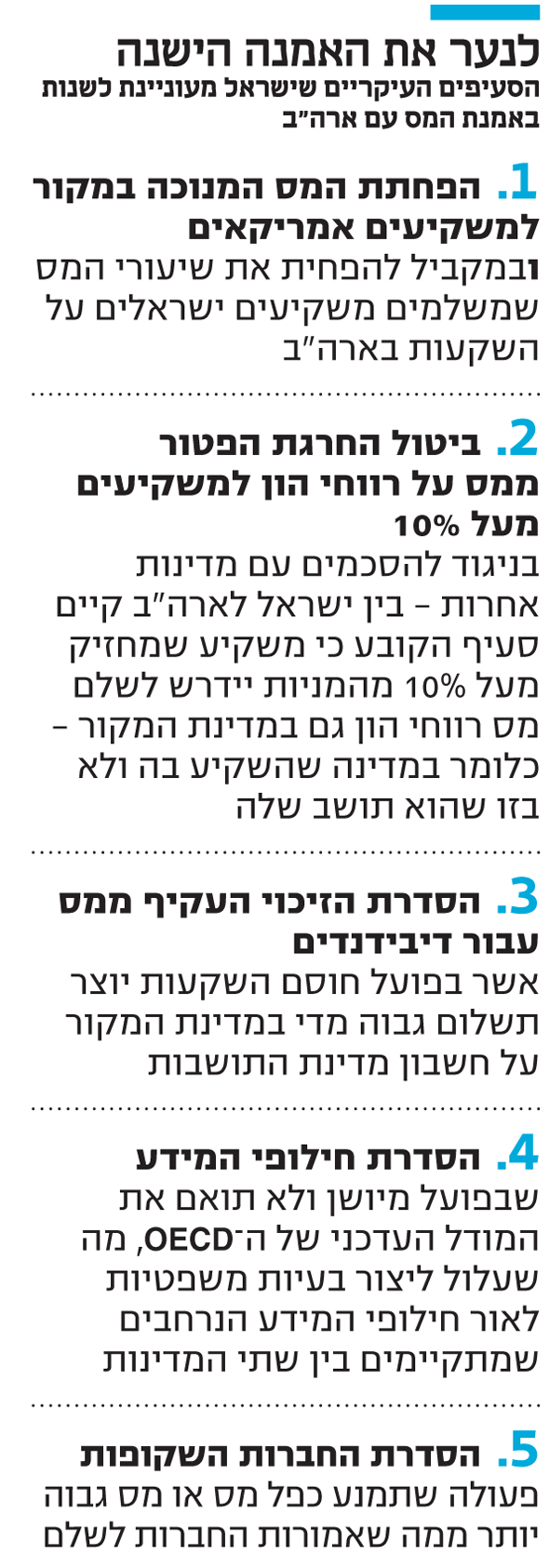

מנושין מגיע לטפל בעיוותי המס בין ארה"ב לישראל

שר האוצר האמריקאי סטיבן מנושין מגיע היום לישראל וייפגש עם שר האוצר משה כחלון. על הפרק: עדכון אמנת המס בין ישראל לארה"ב, שמשמעותו הקטנת שיעורי המס שמשלמים משקיעים אמריקאים בישראל ולמשקיעים ישראלים בארה"ב. אחד הסעיפים שייבחנו: פטור מלא ממס על רווחי הון למשקיעים שיבואו מארה"ב לישראל ולהפך

משלחת רמת דרג מארה”ב, בראשות סטיבן מנושין, מזכיר האוצר האמריקאי (תפקיד המקביל לשר האוצר) תגיע היום לישראל לפגישות עם שר האוצר משה כחלון ונציגי האוצר. עוד צפוי מנושין להיפגש היום עם ראש הממשלה בנימין נתניהו. מטרת הביקור היא לקדם אמנת מס חדשה בין ישראל לארה"ב, כך נודע ל"כלכליסט".

עדכון אמנת המס אמור להביא להקטנת המס בקרב משקיעים זרים, למשוך משקיעים אמריקאים לישראל, ולהקל על משקיעים ישראלים בארה"ב. המטרה של ראשי האוצר היא להציב את ישראל על מפת התחרותיות המיסויית העולמית.

למרות היחסים הקרובים בין ישראל לארה"ב אמנת המס ביניהן, שנחתמה לפני 23 שנים, אבל גובשה עוד בשנות ה־70 של המאה הקודמת - נותרה מיושנת. על בקשות חוזרות מצד ישראל לתקן אותה, ענו עד כה האמריקאים כי ישנן מדינות אחרות בעולם שנמצאות לפני ישראל בתור לחידוש אמנת המס. כעת, כנראה, הגיע תורה של ישראל.

גורמים הבקיאים באמנת המס בין שתי המדינות אמרו ל"כלכליסט", כי כל סעיף וסעיף באמנה צריך לעבור תיקון ועדכון. אולם עבור השוק הישראלי ומי שמנסה לקדם עסקאות בינלאומיות בו, יש כמה סעיפים בולטים ודחופים יותר. אחד הנושאים החשובים ביותר הוא הניכוי במקור, כלומר המס שייגבה ממשקיעים אמריקאים על הרווחים שהם ייצרו בישראל.

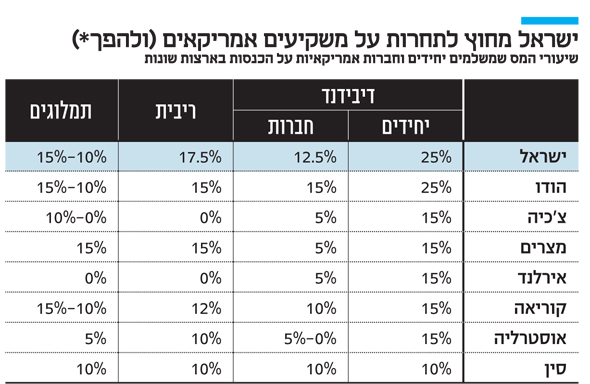

מדינות עם אפס אחוז מס

התפיסה בישראל בימים שגובשה האמנה הישנה היתה כי משקיעים אמריקאים רבים יגיעו לישראל וירוויחו ממנה, ועל כן צריך לקבוע שיעור מס גבוה על הרווחים שלהם בישראל. אותה תפיסה הביאה לשיעורי מס גבוהים יחסית מתוך הנחה שעיקר ההשקעות יהיו מארה"ב בישראל.

שיעורי המס הגבוהים יחסית עומדים על 25% עבור דיבידנדים ליחידים ו־12.5% לחברות - לעומת שיעורי מס של 15% ו־5% בהתאמה בחלק ניכר מהמדינות המפותחות. שיעור מס על תשלום ריבית של 17.5% לעומת 10%-0% בחלק ניכר מהמדינות המפותחות ושיעור מס של 15%-10% על תמלוגים לעומת 0% בחלק ניכר מהמדינות המפותחות.

לטענת אנשי המקצוע, המדיניות של שיעורי מס גבוהים למשקיעים במדינה האחרת נשמרו בעיקר במדינות לא מופתחות כמו הודו. ישראל נמצאת היום במקום אחר, בו היא צריכה לחשוב גם על המשקיעים הישראלים בארה"ב וגם להיות אטרקטיבית יותר בזירה הבינלאומית.

לכן התיקון המרכזי אמור להפחית את שיעורי המס שמשלמים משקיעים אמריקאים בישראל על השקעות בישראל, ובמקביל להפחית את שיעורי המס שמשלמים משקיעים ישראלים על השקעות בארה"ב, ולהתאים אותו יותר לשיעורי המס הנהוגים בעולם היום.

ניצול לרעה של הפטור ממס

אמנות המס קובעות דרך למניעת כפל מס - כמה מס צריך לגבות ממשקיעים אמריקאים עבור הכנסות מישראל ולהפך, כאשר המס ששולם במדינת המקור (המדינה שבה נעשתה ההשקעה) יקוזז מהמס שאותו משקיע יידרש לשלם במדינה שלו. לכאורה, לאור הקיזוז שנעשה בין התשלום בארץ לתשלום בארה"ב (ולהפך) חברות אמורות להיות אדישות לשיעור המס שמנכים להן במקור.

אלא שבפועל זה לא המצב. שכן הניכוי במקור נעשה מהמחזור, ובמרבית המקרים שיעורי המס המלאים של החברות, במיוחד בישראל, נמוכים מ־16%, (לאור החוק לעידוד השקעות הון), מה שיוצר מצב שבו הניכוי במקור גבוה ממה שאמור להיות משולם במדינת התושבות של המשקיע.

סעיף נוסף שמקשה היום על הפעילות בין שתי המדינות עוסק בפטור ממס על רווחי הון. היום משקיעים זרים פטורים לחלוטין במדינה שבה נעשתה ההשקעה וממוסים

רק במדינה שבה הם מתגוררים. כלומר ישראלים שמשקיעים בארה"ב משלמים בארץ מס על רווחי ההון שלהם (על מכירת המניות למשל), ואמריקאים שמשקיעים בארץ משלמים מס רווחי הון בארה"ב בלבד.

בעוד הפטור מאותו מס גורף במרבית האמנות השונות בעולם, בין ישראל לארה"ב יש "כוכבית" משמעותית באותו סעיף, הקובעת כי משקיע שמחזיק מעל 10% מהמניות יידרש לשלם מס על רווחי הון גם במדינת המקור (כלומר במדינה שבה השקיע ולא בזו שהוא תושב שלה). לטענת גורמים בשוק ובמשרד האוצר אותו סעיף מגביל את ההשקעות בפועל, שכן משקיעים פשוט נמנעים מלהשקיע בארץ. אמנת המס החדשה אמורה לבטל את אותו סעיף שנחשב היום חריג.

סעיף הפטור ממס על רווחי הון, המופיע בכל אמנות המס בין ישראל לשאר העולם, מוכר בעיקר בשל המקרה של קרן אייפקס ותנובה. בעוד שהפטור נועד לעודד משקיעים שיגיעו עם ידע חדש, וישפרו את החברות המקומיות, בפועל אייפקס ניצלה אותו לרעה - לפי דוח מבקר המדינה - עשתה "סיבוב" על תנובה, מכרה את נכסיה, העלתה מחירים ומכרה אותה במחיר גבוה בהרבה. אילו היתה אייפקס קרן אמריקאית ולא בריטית, ייתכן והיתה נדרשת לשלם מס על אותה מכירה.

על פניו הפחתות המסים האלה לא משרתות את הציבור הרחב אלא את המשקיעים והחברות שיהנו מהן. אולם בפועל, לטענת בכירים שעסקו בנושא ולטענת עורכי דין ורואי חשבון בשוק - משקיעים לא באמת משלמים את שיעורי המס הגבוהים, שכן חברות מקבלות החלטות על בסיס של שיקולי מס. לכן או שמשקיעים פשוט נמנעים מהשקעות בין שתי המדינות, או מגבילים את השקעותיהם כדי שלא לחצות את רף ה־10% וכך להימנע מתשלום מס במקרה של מס רווחי הון, או נמנעים מרישום IP בארץ כדי שלא לשלם מס על התמלוגים או שהם מוצאים דרכים ומבני החזקה שחוסכים להם כסף, והופכים את הפעילות למסורבלת יותר. התאמת האמנה לאמנות דומות הקיימות בין ארה"ב למדינות מפותחות אחרות, אמורה להפוך את ישראל לאטרקטיבית יותר.

בעיות נוספות שקיימות באמנה המיושנת היא זיכוי עקיף עבור דיבידנדים, שיוצר תשלום גבוה במדינת המקור על חשבון מדינת התושבות.

הסדרה של מבנה החברות השקופות לצורכי מס תמנע כפל מס או מס גבוה ממה שאמורות החברות לשלם בפועל. הסדרה של סעיף חילופי המידע שבפועל מיושן ולא תואם את המודל העדכני של ה־OECD, מה שעלול ליצור בעיות משפטיות לאור חילופי המידע הנרחבים שמתקיימים בפועל בין המדינות.

שגריר ארה”ב שותף למגעים

אמנת המס בין ארה”ב לישראל כוללת נוסח שגובש עוד בשנת 1975 ושני פרוטוקולים מתוקנים מ־1980 ו־1993 שאושרו ב־1994. בפועל היא נכנסה לתוקף ב־1995, לפני 23 שנה.

אחת לשנה נפגשות משלחות בכירות של משרדי האוצר הישראליים והאמריקאיים, אולם הפעם, הן יהיו במעמד שרי האוצר ועם תכלית ברורה - תיקון אמנת המס המיושנת.

ביום שני אמורים לשבת שתי המשלחות כאשר את הצד הישראלי יוביל מנכ”ל האוצר שי באב”ד, שגם השתתף במשלחת שטסה לארה”ב באוגוסט האחרון, אז הניחו את היסודות לקידום האמנה החדשה.

מי שאחראי לתחום במשרד האוצר הוא הכלכלן הראשי אולם מאז פרישתו של יואל נוה ביוני האחרון לא מונה לו מחליף וסמכויותיו נותרו אצל באב”ד. מצד ארה”ב יובילו את השיחות שגריר ארה”ב דויד פרידמן, סגנית מזכיר משרד הבינוי האמריקאי פמלה האגס, נציגת משרד האוצר האמריקאי העוסקת במודיעין פיננסי ובתחום הטרור סיגל מנדלקר, ועוזרת מזכיר המדינה לתחום העסקים והכלכלה מנישה סינג.

מאז שנות השבעים אז נבנתה אמנת המס ועד היום, נעשו שינויים רבים בחוקי המס בארה”ב, בישראל ובעולם בכלל. מודל אמנות המס בעולם, הן של ה־OECD והן של ארה”ב עצמה, השתנה כמה פעמים.

מעבר לכך ישראל עברה שינוי משמעותי. בעוד שבשנות השבעים ישראל היתה מדינה מתפתחת, עם שיעורי צמיחה גבוהים, שמושכת השקעות בקלות יחסית עם תשואות גבוהות. היום ישראל כבר נתפסת כמדינה מפותחת שיוצאים ממנה משקיעים, ושנדרשת להתחרות עם מדינות מפותחות אחרות על משקיעים.

יצירת אמנת מס חדשה לא תסתיים בפגישה הנוכחית או בביקור הנוכחי של המשלחת האמריקאית. בפגישה בחודש אוגוסט העלו הנציגים הישראלים את הצורך ליצור אמנת מס חדשה, מה שהצליח כנראה לזרוע את זרעי השינוי.

הצפי הוא שכעת יכריזו השרים והמשלחות על הקמת צוות שיפעל לניסוח ויצירת אמנה חדשה, דבר שהישראלים מנסים להשיג כבר כמה שנים. אולם עד לחתימה ממש על אמנה חדשה הדרך כנראה תהיה ארוכה.

האמנה תשווה בין ישראל לעולם

הרפורמה שהכריז עליה הנשיא דונלד טראמפ בשנה שעברה כללה הורדה של מס החברות מ־35% ל־21%, והטלת מס מיוחד על תשלומים שחברות ענק אמריקאיות מעבירות לחברות קשורות מחוץ לארה”ב. צעדים אלה עוררו חשש לפגיעה בכוח המשיכה של המשק הישראלי.

משרד האוצר אמור לקבוע את מדיניות המס בישראל, אולם לדרישתו של ראש הממשלה נתניהו הוטלה המשימה לבחון את השלכות הרפורמה על יו”ר המועצה הלאומית לכלכלה אבי שמחון יחד עם משרד האוצר ועם בנק ישראל. לאור שיעורי המס הנמוכים יחסית שמשלמות חברות בישראל, באמצעות החוק לעידוד השקעות הון, רוב גורמי המקצוע המליצו שלא להפחית כעת עוד יותר את המס. בראיון ל”כלכליסט” אמר מנהל חטיבת המחקר בבנק ישראל, מישל סטרבצ’ינסקי: “נכון להיום לא היו שינויים בשיעורי מס החברות. לפי הידוע לי כרגע לא מתוכנן משהו בכיוון”.

לכאורה הקטנת המיסוי על משקיעים בישראל אמורה למשוך לכאן משקיעים מארה”ב — מה שנוגד את רפורמת המיסוי שאמורה לשמור על הפעילות של החברות האמריקאיות בארה”ב. במקביל האמנה אמורה להקל על משקיעים ישראלים להשקיע בארה”ב. אולם בפועל, מטרת האמנה החדשה תהיה להשוות את מצב ארה”ב מול ישראל למצב שלה שמול שאר מדינות העולם ולהקל את מקומה של ישראל כמתחרה בזירה הבינלאומית.

עמרי מילמן