רשות ההגבלים: לפצל את הבעלות במחצבות בחמישה אזורים

דו"ח חדש של רשות ההגבלים העסקיים מצביע על תופעה שבה מחצבות מוכרות חצץ רק למפעלי בטון שברשותן, וכך גורמות לעליית מחירים. היא ממליצה לחייב חברות בעלות כמה מחצבות באותו אזור למכור חלק מהן

חברות המחזיקות בכמה מחצבות באותו אזור פעילות אינן מוכנות למכור חומרי גלם למפעלי בטון שאינם בבעלותן, בכך הן גורמות לצמצום ההיצע, דבר שעלול להוביל להעלאת מחיר — זהו החשש העיקרי שעולה מדו"ח רשות ההגבלים העסקיים על ריכוזיות בתחום המחצבות הכורות אגרגטים (חומרי גלם דוגמת חצץ המשמשים לבנייה וסלילה) שהגיע לידי “כלכליסט". ממצאי הדו"ח הועברו למפקח על המכרות במשרד התשיות ולרשות מקרקעי ישראל שתוכל לאמץ אותם, והוא צפוי לעמוד בקרוב לשימוע ציבורי.

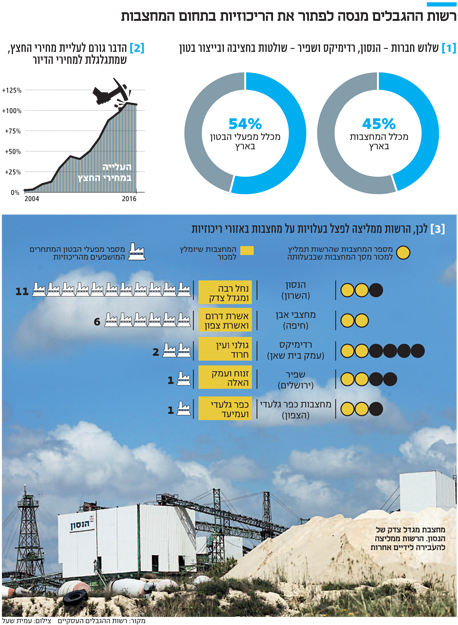

אחת ההמלצות המרכזיות בדו"ח היא לשקול פיצול בעלויות על מחצבות בחמישה אזורים ריכוזיים שזיהתה רשות ההגבלים: אזור חיפה, אזור השרון, אזור עמק בית שאן, אזור ירושלים ואזור הצפון. באזורים אלה, כך על פי הדו"ח, בעיית הריכוזיות משליכה על 21 מפעלי בטון המתחרים במפעלים אחרים בבעלות המחצבות עצמן. כך, ברשות ממליצים לחייב את החברות שמחזיקות במחצבות אלה למכור אותן לגורם אחר שיקדם תחרות.

על פי הדו"ח, המחצבות שיוצרות בעיה ריכוזית ויש לשקול את פיצול הבעלות בהן הן נחל רבה ומגדל צדק באזור השרון, הנשלטת על ידי הנסון ומספקות חומר גלם ל־11 מפעלי בטון; אשרת דרום ואשרת צפון באזור חיפה הנשלטות על ידי מחצבי אבן ומספקות חומרי גלם לשישה מפעלי בטון; גולני ועין חרוד הנשלטות על ידי רדימיקס ומספקות חומר גלם לשני מפעלי בטון באזור עמק בית שאן; זנוח ועמק האלה באזור ירושלים הנשלטות על ידי שפיר ומספקות חומרי גלם למפעל בטון אחד; וכפר גלעדי ועמיעד באזור הצפון המספקות חומרי גלם למפעל בטון אחד.

מחירי החצץ זינקו ב־30% בחמש שנים

ענף האגרגטים אולי נשמע כמו תחום יבש למדי, אבל בפועל הוא מהווה את התשתית שעליה מונח כל סקטור הבנייה והסלילה בישראל, שהיקפו נאמד ב־100 מיליארד שקל בשנה. האגרגטים הם תשומה חיונית לבנייה, ולכן למהלך של רשות ההגבלים עשויה להיות השפעה על הפחתת מחירי הבנייה והדיור.

השוק נשלט על ידי שלוש חברות: רדימיקס, שפיר והנסון השולטות יחד בכ-80% מהשוק (רדימקס המחזיקה באבם וסיד — 33%; שפיר הנדסה — 30%; הנסון — 18%). היקף ההכנסות של ענף החציבה כולו בשנת 2014 נאמד ב־1.6 מיליארד שקל. היקף הביקוש לחומרי חציבה, המיועדים לענפי הבנייה והסלילה, מוערך ב־45–50 מיליון טונות בשנה, כמחציתן לבנייה וכמחציתן לסלילה.

במהלך השנים 200–2016 עלו מדדי המחירים עבור סוגי אגרגטים באופן משמעותי, ובמקרים מסוימים המדדים אף יותר מהכפילו את עצמם, זאת בין היתר עקב מחסור חמור במחצבות בישראל ובשל אי־פתיחתן של מחצבות חדשות. לפי נתוני הלמ"ס, בשנים 2010–2015 חלה עלייה ריאלית של יותר מ־30% במחירים.

במונחים של מחיר ממוצע לטונה חצץ מדובר בגבייה עודפת של 5 שקלים לטונה. בסוף שנת 2013 הוקמה ועדה בראשות רם בלינקוב, לשעבר הממונה על התקציבים במשרד אוצר, שבדקה את שוק המחצבות והאגרגטים. היא הציעה כמה צעדים שיש לנקוט כדי להאיץ את פתיחתן של מחצבות חדשות כדי להביא להורדת מחירי האגרגטים, אך מסקנותיה לא יצאו אל הפועל.

לאור המצב, חטיבת התחרות ברשות ההגבלים ערכה דו"ח חדש, ובו התחדדו שוב הכשלים הקיימים בענף המחצבות והאגרגטים והצורך במתן פתרון לנושאים אלה. הבעיה הראשונה שזוהתה היא ריכוזיות גיאוגרפית: מכיוון שעלויות ההובלה של אגרגטים ממקום למקום הן גבוהות, תחום האגרגטים מתאפיין באזוריות. בעלי מפעלי הבטון לא יסכימו לשנע את האגרגטים ממרחק גדול בשל העלויות הגבוהות הכרוכות בכך. על כן, ובשל עלויות שינוע גבוהות ודרישות זמינות, מפעלי בטון עובדים תמיד עם המחצבה הקרובה ביותר אליהם מבחינה גיאוגרפית. ההיגיון בכך פשוט, שכן אם מפעל הממוקם נניח באזור השרון רוצה לרכוש חצץ זול מאזור הצפון עלויות השינוע יקזזו את הפערים. מכאן שלמספר המחצבות בכל אזור גיאוגרפי יש השפעה על היצע חומרי הגלם ומכאן לתחרות על המחיר.

כתוצאה מכך, מתן זכויות כרייה למספר מועט של שחקנים באזור על ידי המדינה יוצר ריכוזיות רבה, ומאפשר למחצבות להעלות מחירים ולנצל את כוחן. מחקר רשות ההגבלים העלה שבאזורים רבים קיימת ריכוזיות גבוהה בענף המחצבות, ומחצבות אף מנצלות ריכוזיות זאת כדי להימנע מלנצל חלק מהמחצבות הנתונות בידיהן.

בעיה נוספת שזוהתה על ידי רשות ההגבלים היא היעדר היצע מספק של מחצבות והצורך בשיתוף פעולה בין־ממשלתי להרחבת ההיצע הקיים. בעיה אחרת עליה מעיד המחקר היא בעיית התמלוגים: הפרמטר המרכזי שלפיו נקבע הזוכה במכרזי רשות מקרקעי ישראל להפעלה מחצבה הוא גובה התמלוג שישולם על מדינה המחצב. כך, תחרות בין מציעים על גובה התמלוג מייצרת תמריץ להעלאת מחירי האגרגטים, כשישקולים כמו כמות האגרגטים שמתחייב הזוכה להפיק ומחיר האגרגטים בשער המחצבה אינם מקבלים מספיק משקל.

חסמים בירוקרטיים ובעלי מחצבות שמסיטים ביקושים

בהתאמה למספר הבעיות שזוהו במחקר, כך גם מספר ההמלצות בדו"ח הרשות: הפתרון הראשון נוגע כאמור בבחינת הפרדת הבעלויות החמישה אזורים הסובלים מריכוזיות גבוהה. פתרון נוסף נוגע להקצאת מחצבות לגורמים לא ריכוזיים (ישנן כיום כמה מחצבות כאלה הנמצאות בשלב התכנון), ופתרון אחר נוגע לשינוי שיטת המכרזים של רשות מקרקעי ישראל, בדגש על שקילת שיקולי תחרות ויצירת תמריצים לתחרות על המחיר בשער המחצבה.

פתרון בעיית הריכוזיות של מחצבות שאיתה מתמודדים מפעלי בטון תופס כאמור את החלק המרכזי בהמלצות. על פי המחקר, לשלוש החברות הגדולות — הנסון, רדימיקס ושפיר — יש 13 מחצבות (45% מכלל המחצבות), ו־95 מפעלי בטון בבעלותן (54% מכלל המפעלים). מתוך 80 מפעלי הבטון הנותרים, 58% מתמודדים עם בעיית ריכוזיות גבוהה. אלא שבשל העובדה שלהנסון, רדימיקס ושפיר מפעלים גם באזורים שבהם אין להן מחצבות, יוצא שמספר המפעלים שמתמודדים עם תחרות מועטה גדול יותר ועומד על 63. כאמור, כדי להתמודד עם החשש מפני מחצבות שמוכרות רק למפעלי בטון שברשותם — הרשות להגבלים עסקיים ממליצה לפצל הבעלות בכל אזור.

בכל הנוגד להגדלת מספר המחצבות, ברשות טוענים כי העובדה שישנן מחצבות בישראל שבעליהן אינם מנצים אותן כדי להסיט את הביקושים למחצבה אחרת שבבעלותם היא חמורה במיוחד על רקע העובדה שקיימים חסמים מרובים לפתיחת מחצבות נוספות. החסמים בפתיחת מחצבות נובעים בעיקרם מהליך ארוך שנים של איתור מקומות מתאימים למחצבה ובשל הצורך להתחשב בשיקולים סביבתיים. בנוסף, רשות ההגבלים מזכירה בדו"ח החדש כי היא תהיה גורם מייעץ מתוקף חוק הריכוזיות, וכי אחת ממטרות הדו"ח היא יצירת תשתית מקצועית לניתוחים עתידיים של הרשות לגבי מצב התחרות בענף.