שאלת מיליארד הדולר של מלאנוקס

העלאת תחזית המכירות של מלאנוקס לרבעון השלישי מצביעה שהוא עתיד להיות רבעון שיא, אך במקביל מעלה שאלה חשובה אחרת: האם הצמיחה המטאורית נובעת מגל עלייה שייחלש בקרוב או ממגמה עקבית, שתימשך גם ברבעונים הקרובים. המשך צמיחה יאפשר לחברה לעמוד ביעד מכירות של מיליארד דולר שקבע המנכ"ל

בשבוע שעבר פרסמה מלאנוקס את דו"חות הרבעון השני. התוצאות הטובות שנרשמו ברבעון זה, ובעיקר התחזיות שספקה החברה לזינוק צפוי במכירות ברבעון השלישי, הובילו לקפיצה במחיר המניה לשווי שוק של כ־14.5 מיליארד שקל (נכון לאתמול).

מלאנוקס מתמחה בפיתוח וייצור מוצרי תקשורת מבוססי מוליכים למחצה המותקנים במרכזי התקשורת של ארגונים גדולים במטרה להאיץ ולייעל את יכולת האחסון והעברת הנתונים. השווקים המרכזיים של החברה, המנוהלת על ידי איל וולדמן, הם השווקים הפיננסיים, תחום מחשבי־העל, ותחומי מחשוב הענן וה־WEB2 (הרשתות החברתיות). המשותף לתחומים אלו הוא שימוש באלפי מעבדי מחשבים רגילים (CPU), כרטיסי זיכרון והשגת כוח מחשוב רב על ידי שילוב בין אותם מעבדים.

מבנה זה של מחשבים מאפשר להם לבצע פעולות רבות, המאופיינות לצרכים של מחשבי־על או של חוות שרתי מחשבים, ולהכיל יכולות זיכרון גדולות. הטכנולגיה המובילה של מלאנוקס, אינפיבנד, מאפשרת יצירת קישוריות בין מחשבים, ובינם לבין מרכזי נתונים, במהירות, ביעילות ותוך כדי חיסכון אנרגטי רב".

המכירות של מלאנוקס הן בעיקר לחמש יצרניות השרתים הגדולות בעולם (אורקל, דל, יבמ, HP, פוג'יטיסו), ובנוסף מוכרת החברה את המוצרים ליצרניות מערכי אחסון ותקשורת של מחשבים. יצרניות השרתים מטמיעות את מוצרי מלאנוקס בשרתים שלהן, ומוכרות אותם ללקוחות הסופיים. אף על פי שמלאנוקס תלויה בחמש יצרניות השרתים הגדולות, הגיוון הרב יחסית של הלקוחות הסופיים של המערכות של מלאנוקס מקטין את התלות הזו, וכמו כן ההובלה הטכנולוגית של מלאנוקס מבטיחה שיצרניות השרתים ימשיכו בקשר העסקי איתה.

שילוב של כמה גורמים הוביל להצלחה העצומה של מלאנוקס. הראשון הוא ההובלה הטכנולוגית שלה, כאשר היא מצויה בפער גדול מעל המתחרות בתחום האינפיניבנד (המתחרה המהותית היא אינטל שרכשה את הטכנולוגיה של QLogic בתחום זה). מלאנוקס היא היחידה המספקת תקשורת במהירות של 56 ג'יגה־בייט.

הגורם השני הוא ההתרחבות העצומה של תחום האינפיניבנד בשנה האחרונה. בעבר האינפיניבנד התמקד בעיקר במחשבי־העל, אולם בשנה האחרונה חלק מהותי מהמכירות מתמקד בלקוחות של WEB2 ולקוחות של ספקיות מחשוב הענן, ובתחום אחסון הזיכרון. הביקושים מחברות אלו הזקוקות לתקשורת יעילה בחוות שרתים גדולות ומרובות הכפילו את השוק העומד בפני מלאנוקס, וההערכה היא שהשוק יגדל אף יותר.

גורם נוסף שתרם לתוצאות הוא השקת פלטפורמת השרתים החדשה של אינטל, Romley, שעודדה לקוחות רבים לשדרג את מערכות המחשוב - ובאותה עת גם את התשתית של מלאנוקס. לאחר תוצאות הרבעון הראשון העריכה מלאנוקס שהשקת ה־Romley תתרום להכנסות החברה ברבעון השני 30 מיליון דולר.

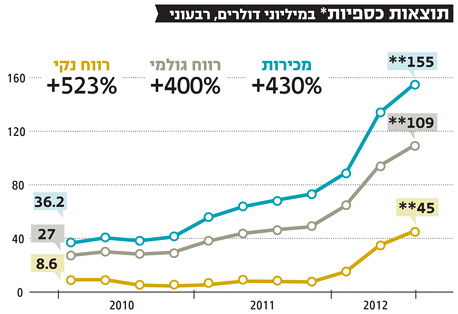

גורם מהותי נוסף הוא תזמון ההשקה המוצלח של האינפיניבנד במהירות 56 ג'יגה־בייט, שענתה היטב לצורכי השוק שנוצרו, וגם הובילה להזמנות שדרוג של לקוחות קיימים. שילוב גורמים אלו הוביל לעלייה החדה בהכנסות החברה בשני הרבעונים האחרונים, ולצפי לעלייה מהותית נוספת ברבעון השלישי, לרמת הכנסות של 150–155 מיליון דולר ברבעון, לעומת ממוצע של 65 מיליון דולר ברבעון במהלך 2011. העלייה החדה בהכנסות הובילה לעלייה חדה עוד יותר ברווח הגולמי וברווח התפעולי והנקי. וולדמן, אגב, העריך כבר לפני חמש שנים כי מלאנוקס תוכל להגיע לשלב שבו תמכור בכמיליארד דולר בשנה.

הטבות מס משמעותיות למפעל ביקנעם

מלאנוקס מפרסמת דו"חות רווח והפסד חשבונאיים לצד דו"חות הפרופורמה. ההפרש בין הדו"חות כולל בעיקר נטרולים בדו"חות הפרופורמה של רכיבי ההטבה מבוססת מניות הניתנת לעובדים, ושל הוצאות חד־פעמיות והפחתות חשבונאיות הקשורות לרכישת וולטייר. לכן, רווחי הפרופורמה גבוהים בהרבה מהרווח החשבונאי. אנחנו לא מקבלים את ההפחתה של ההוצאה על אופציות והטבה מבוססת מניות בדו"חות הפרופורמה, מאחר שמדובר ברכיב מהותי מהשכר במלאנוקס, והוצאה זו יציבה לאורך הזמן. לכן הנתונים שאנחנו מציגים הם דו"חות הפרופורמה ללא נטרול הוצאה זו.

בשיחת הוועידה לאחר פרסום דו"חות הרבעון השני מלאנוקס לא סיפקה צפי לרווח הנקי ברבעון השלישי. אך מהערכותיה בנוגע להכנסות, לשיעור הרווח הגולמי, ולשינוי בהוצאות התפעוליות, נגזר צפי לרווח נקי של כ־45 מיליון דולר ברבעון השלישי. ללא הכרה באופציות ובהטבות מבוססות מניות הניתנות לעובדים כהוצאה הצפי לרווח הנקי עולה אף ל־54 מיליון דולר (אך כאמור, אנו מתעקשים להכיר בהוצאות אלו). למלאנוקס כמה הטבות מס מהותיות, הגדולה שבהן היא פטור מלא ממס על ההכנסות הנובעות מהפעילות ביקנעם עד לשנת 2020. גם על ההכנסות הנובעות מיתר הפעילות בישראל לחברה מיסוי נמוך מהמקובל. בשיחת הוועידה העריכה החברה ששיעור המס הכולל שהיא צפויה לשלם יעמוד על כ־6%. לכן ההפרש בין הרווח התפעולי והרווח הנקי של החברה אינו מהותי.

אייל וולדמן, יו"ר ומנכ"ל מלאנוקס צילום: אוראל כהן

אייל וולדמן, יו"ר ומנכ"ל מלאנוקס צילום: אוראל כהן המעבר מרווח נקי שנתי (לפי ההגדרות שלנו) של כ־27 מיליון דולר ב־2011 לרווח צפוי של 45 מיליון דולר ברבעון בודד ממחיש את הצמיחה המטאורית של מלאנוקס. שיחת הוועידה שאחרי הרבעון השני הבהירה שהעלייה הצפויה בהכנסות הרבעון השלישי לא נובעת מהזדמנות חד־פעמית או ממספר עסקאות קטן - בניגוד לעלייה ברבעון השני של השנה שחלקה הגדול נבע מהשקת ה־Romley של אינטל. בכך מבהירה מלאנוקס שהיא נכנסת לתקופה חדשה שבה היקף המכירות והיקף הרווחיות יהיו גבוהים בהרבה מאשר בשנים הקודמות.

השוק המחזורי מסייע למלאנוקס

למלאנוקס אין אפשרות לתת תחזית ארוכת טווח בנוגע לרווחיה בגלל השינויים התכופים בתחום שבו היא פועלת, ומשך הזמן הקצר יחסית בין קבלת ההזמנות למכירה. מצב זה יוצר אי־ודאות רבה לגבי הרווחיות העתידית, ומגדיל את התנודתיות ברווח בין רבעון לרבעון, ואת התנודתיות במחיר המניה. אי־הוודאות גדלה כעת כיוון שהיקף השוק של מלאנוקס מתרחב במהירות, וקשה להעריך עד כמה העלייה בהכנסות שנרשמה ברבעון השני, וזו הצפויה ברבעון השלישי, נובעות מהמחזוריות בפעילות החברה ומצירוף של כמה הזדמנויות (ואז ההכנסות עלולות לקטון לאחר ירידת אותם גורמים מחזוריים וחד־פעמיים), ועד כמה הן מייצגות את רמת ההכנסות העתידית הצפויה לחברה (ואז אף צפויה עלייה נוספת בהכנסות עם התרחבות השוק של מלאנוקס).

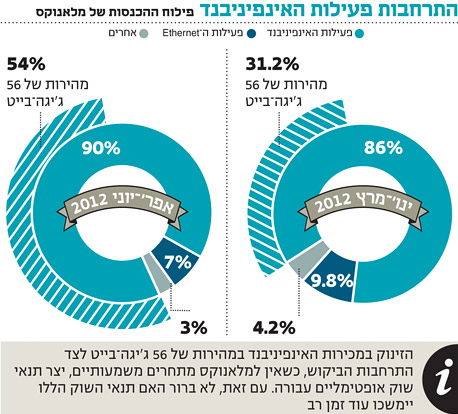

חלק מהסיבות לזינוק בהכנסות וברווחים של מלאנוקס ברבעון השני ולצפי ברבעון השלישי הוא מחזורי באופיו, ולכן בסבירות רבה הוא ייחלש ברבעונים הבאים. הגורם הבולט הוא המעבר במכירות האינפיניבנד מקצב של 40 ג'יגה־בייט בשנת 2011 להובלה של מכירות בקצב 56 גיג'ה־בייט ברבעון השני של 2012. מעבר זה צפוי להתגבר ברבעון השלישי של השנה.

לעתים קרובות מעבר לדור חדש של מוצרים מלווה בעלייה במכירות הן של לקוחות חדשים והן של לקוחות המנצלים את הזמינות של המוצר החדש לשדרוג חוות השרתים הנוכחית שלהן.

חברת טכנולוגיה ישראלית שבה גלים אלו, במעברים בין דורות של מוצרים, בולטים מאוד היא איזיצ'יפ. ההשפעה של תחלופה זו אצל מלאנוקס פחותה, אבל לא זניחה. שילוב ההחדרה של האינפיניבנד בקצב 56 ג'יגה־בייט עם התרחבות עצומה בביקושים במועד שבו אין מתחרה מהותי למלאנוקס, ושל הובלת האינפיניבנד על תקשורת באמצעות Ethernet (טכנולוגיה לתקשורת בין מעבדים) המהווה אלטרנטיבה לתקשורת בין המעבדים, יצר תנאי שוק אופטימליים עבור מלאנוקס. לא ניתן להעריך האם השיא של גל זה יהיה ברבעון השלישי של השנה, או שהצמיחה תמשיך לעבר הרבעון הרביעי, אבל קשה להניח שתנאי השוק האופטימליים יימשכו תקופה ארוכה.

מנגד, בפני מלאנוקס עומדות הזדמנויות להרחבת הפעילות. חלק גדול מלקוחות ה־WEB2 והענן הגדולות מרחיבות את כמות חוות השרתים, והרחבה זו מהווה הזדמנות עבור מלאנוקס. בנוסף, מיקרוסופט צפויה להשיק את מערכת ההפעלה Windows12 ברבעון האחרון של השנה, כאשר מערכת זו צפויה להיות מותאמת היטב לצורכי האינפינבנד וה־Ethernet, ובכך להקל על הממשק לחיבור לטכנולוגיות אלו ולהקל על חברות נוספות לבחור בפתרונות מחשוב אלו.

מנועי הצמיחה העתידיים

גורם נוסף שיכול להוביל לעלייה במכירות הוא תחום ה־Ethernet של מלאנוקס. תחום זה אמנם מציג צמיחה עקבית מרבעון לרבעון, אך חלקו בהכנסות החברה עדיין נמוך יחסית, ומרבית המכירות שבו נעשות במוצרים במהירות 10 ג'יגה־בייט שבהם יש תחרות רבה, כאשר מכירות מלאנוקס של Ethernet במהירות 40 ג'יגה־בייט עדיין נמוכות. מוצר זה (Ethernet במהירות 40 ג'יגה־בייט) יכול להוות את אחד ממנועי הצמיחה העתידית של החברה.

לסיכום, יש סימנים שהרבעון השלישי של השנה צפוי להיות רבעון שיא מאחר שחלק מהגורמים לצמיחה במכירות ברבעון זה הוא מחזורי.

כמו כן, יש פוטנציאל התרחבות נוסף למכירות של החברה אפילו בטווח הזמן הקצר. עתיד המניה תלוי בגורם שיגבר. בינתיים, המניה צפויה להמשיך להציג תנודתיות של עשרות אחוזים סביב הדו"חות הרבעוניים, שיבהירו בעיקר את הציפיות של החברה לרבעון השלישי.

קשה מאוד לתמחר מניה של חברה שעוברת שינוי כה מהותי בהיקף הרווחים שלה. בתום הרבעון השני היו ברשות החברה נכסים פיננסיים נזילים בהיקף של 328 מיליון דולר. אם נחסיר את הנכסים הפיננסיים של החברה משווי השוק שלה, נראה שמלאנוקס נסחרת לפי מכפיל רווח של כ־18.5 על הרווח הנקי שצפוי לה ברבעון השלישי של השנה.

במכפיל רווח זה, אם החברה תדע לשמור גם בעתיד על רווחיות הצפויה ברבעון הקרוב, תמחור המניה הנוכחי סביר לאור התוצאות. מסיבה זו, שוק ההון מתמחר כעת את המניה תחת ההנחה שרווחיות השיא הצפויה למניה ברבעון הקרוב תישמר בעתיד הקרוב. אחרי העלייה החדה במחיר מניית מלאנוקס המבחן של החברה יהיה ביכולתה להמשיך ולהכות את תחזיות השוק.

היצע צפוי של 5 מיליון שקל למניית מלאנוקס מחר

ביום חמישי האחרון עלתה מניית מלאנוקס בקרוב ל־50% בבורסה בתל אביב (בעקבות פרסום דו"חותיה לרבעון השני), אולם במקביל חלה ירידה חדה במניות מדד ת"א 25 האחרות. חלק מאנשי שוק ההון האשימו את תעודות הסל בירידה זו, אך האשמה זו אינה מוצדקת. תעודות הסל לא התערבו במסחר במניות באותו היום.

עד לפני כשנה היתה מגבלה של משקולת מקסימלית קבועה למניות במדד. מגבלה זו אילצה את מנהלי תעודות הסל להתערב במסחר בכל פעם שיש שינוי מהותי במשקולת היחסית של מניות המדד (כפי שהיה במקרה של מלאנוקס). כדי למנוע את העיוות הזה שינתה הבורסה את כללי המדדים ואפשרה למשקולות של מניות המדד, שלהן משקולת מקסימלית, להתנייד כתוצאה משינויים במחיר היחסי של המניות. הניוד מונע את הצורך בהתערבות פעילה של מנהלי תעודות הסל בתום כל יום מסחר.

אחת לרבעון, במסגרת עדכון משקולות רבעוני, מחשבת הבורסה מחדש את המשקולות של מניות המדד. במסגרת החישוב עבור כל מניה שלה צפויה להיות משקולת שגבוהה מהמקסימום המותר באותו מדד (10% ברוב המדדים החשובים) נקבע לאותה מניה "פקטור משקל". "פקטור המשקל" מקבע את המשקולת של אותה מניה חזרה אל המשקולת המקסימלית המותרת במדד.

רק בעת עדכון המשקולות הרבעוני תעודות הסל צריכות להתערב במסחר במניות כדי להתאים את אחזקותיהן למשקולות החדשות של המניות. בהמשך הרבעון המשקולות של אותן מניות ימשיכו להשתנות לפי השינוי היחסי במחירי המניות, עד לקיבוע המחודש בעדכון המשקולות הרבעוני הבא. כללים אלו החליפו את הצורך בהתערבות יומיומית של תעודות הסל במסחר, בהתערבות שנעשית אחת לרבעון.

במקביל, כדי למנוע מצב שבו משקולת מניה בודדת במדד מגיעה לגבהים לא סבירים, קבעה הבורסה שאם מניה מגיעה למשקולת הגבוהה בשיעור של 50% מהמשקולת המקסימלית במדד תבצע הבורסה התאמה מחודשת של משקולות המניות באותו מדד. אחרי נעילת המסחר בכל יום רביעי בוחנת הבורסה אם אירעה חריגה כזו, ואם אכן נוצרה, מתבצע באותו מדד איפוס מחודש של "פקטור המשקל" במניות הנסחרות באותו מדד.

כלל זה מיושם עתה בפועל לאחר שהמשקולת של מלאנוקס במדד בלוטק־50 עקפה את סף ה־15%. כתוצאה מכך תוחזר המשקולת של המניות שלהן משקולת מקסימלית במדד זה (מלאנוקס ונייס) למשקולת המקסימלית המקורית - 10%. השינוי יוביל את תעודות הסל להזרים מחר בשלב נעילת המסחר היצעים של כ־5 מיליון שקל למניית מלאנוקס, וכמיליון שקל למניית נייס. שאר המניות יתחלקו בביקוש מצרפי של 4 מיליון שקל. ביקושים והיצעים אלו נמוכים יחסית ולא צפויה להיות להם השפעה על מניות המדד.

הכותב הוא כלכלן בחברת הייטק