ניתוחהגמילה מכסף זול כואבת, אבל תביא לשוק בריא יותר

ניתוח

הגמילה מכסף זול כואבת, אבל תביא לשוק בריא יותר

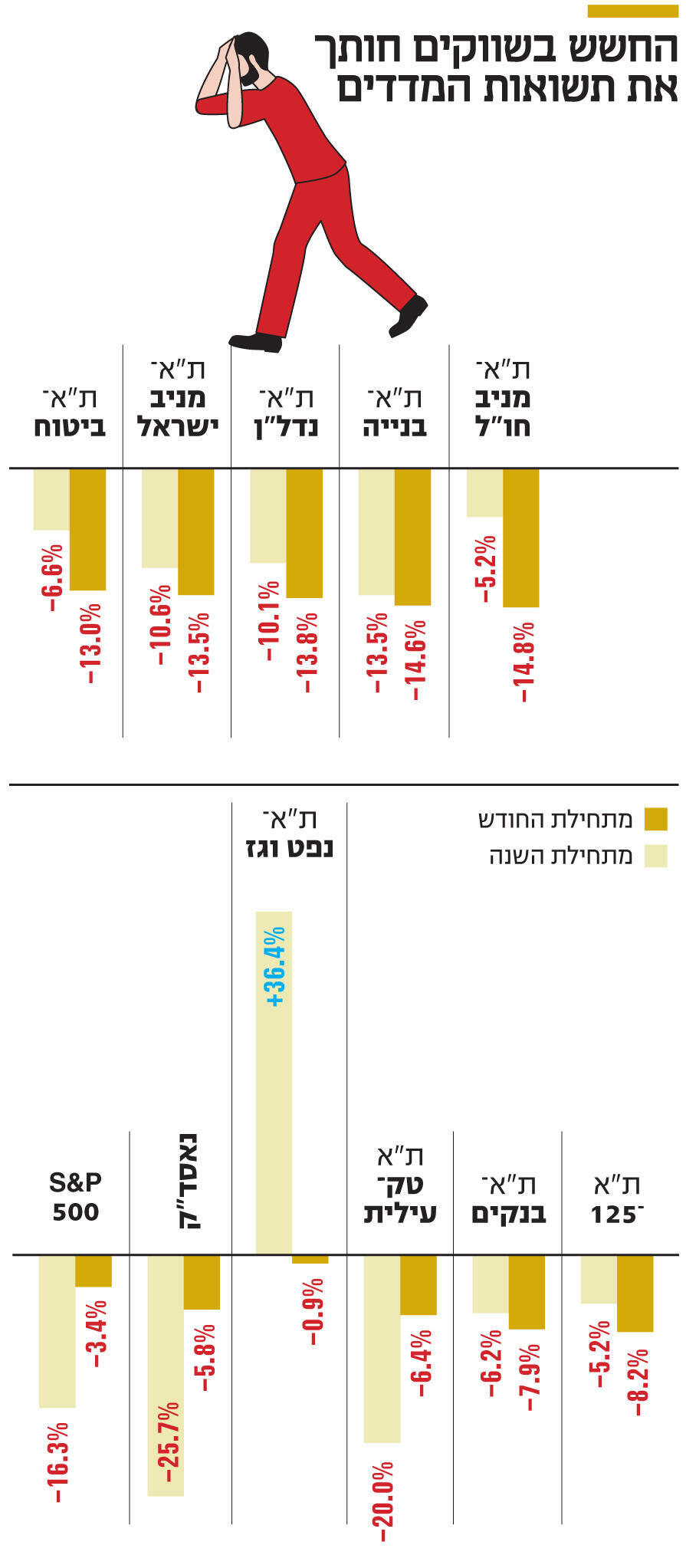

מאז תחילת משבר הקורונה במרץ 2020 לא חווינו ירידות חדות כמו שראינו מתחילת החודש; אף שת"א־125 נפגע פחות ממדדים מובילים בעולם, קצב הירידות בסקטורים השונים באחוזת בית היה שונה; את הירידות הובילו מניות הנדל"ן והבנקים, ומדד הנפט והגז, היחיד שהניב תשואה חיובית מתחילת השנה, התגלה כדפנסיבי; אבל קריסת מניות הטק, שהשפעתה על ת"א היתה קלה, עלולה להביא לפגיעה בכלכלה הריאלית

אחרי שבועיים של ירידות שערים חדות, וחרף הנפילות ערב קודם לכן בוול סטריט, הבורסה בתל אביב רשמה אתמול יום מסחר רגוע, כשמדד ת"א־125 עלה ב־0.7%. אולם עוד מוקדם להכריז על כך שהסערה מאחורינו, ונראה כי העצבנות בשווקים עוד צפויה ללוות אותנו בתקופה הקרובה.

1. אמנם נראה כי העולם התגבר על מגפת הקורונה, אולם המשבר הנוכחי הוא למעשה משבר פוסט־קורונה. האינפלציה שהרימה את ראשה, והחלה את כדור השלג הזה, נובעת בעיקר מצוואר בקבוק שנוצר בתקופת הקורונה והביא למחסור בהיצע ולהאטה בשרשרת האספקה.

לכך יש להוסיף את המלחמה באוקראינה, שרק החריפה את הבעיות בצד ההיצע בחלק מהסחורות. היות שהעולם נמצא במצב טוב מבחינה כלכלית, כאשר הנתון הבולט לכך הם נתוני התעסוקה הטובים, הרי שבנקים מרכזיים מרגישים בנוח להעלות ריבית כדי לבלום את האינפלציה.

אלא שישנן שתי בעיות עם תהליך העלאת הריבית, שמאיימות על השווקים. ראשית, בדיעבד נראה כי הפד התמהמה עם העלאת הריבית, מה שהביא להתפרצות האינפלציה ומקשה יותר להשתלט עליה כעת. שנית, העלאת הריבית אמורה לרסן את צד הביקוש, בעוד האינפלציה נובעת בעיקרה מבעיות בצד ההיצע.

לכן החשש בשווקים הוא שמתווה העלאת הריבית הנוכחי לא יספיק כדי לבלום את האינפלציה, מה שיביא לכך שבנקים מרכזיים יצטרכו להעלות עוד ועוד את הריבית ובכך יביאו להאטה כלכלית ואולי אף למיתון. כלומר הקורונה אמנם מאחורינו, אך גלי ההדף שלה עדיין כאן.

2. מאז תחילת משבר הקורונה במרץ 2020 לא ראינו ירידות חדות כמו שראינו בחודש האחרון. מדד S&P 500 איבד בתוך חודש קרוב ל־10% משוויו, ונאסד"ק איבד 13% בתוך חודש, והשלים צניחה של 26% מתחילת השנה, ואילו כאן אצלנו מדד ת"א־125 איבד 8% בחודש האחרון. שאלת המפתח היא אם הירידות הללו מהוות כניסה לשוק דובי, או שמדובר בתיקון בריא לשוק שעלה בצורה חדה בשנתיים האחרונות.

"כשבוחנים את השאלה הזו, חייבים להפריד בין מניות הטכנולוגיה לשאר המגזרים", אומר ל"כלכליסט" מנהל השקעות בכיר. "מניות הטכנולוגיה הגיעו לרמות מחירים בועתיות. החברות הגדולות צנחו ב־30%-20%, והצעירות יותר איבדו לעתים 50% ואף למעלה מכך. המניות הללו לא יחזרו לרמות השיא שראינו בשנה שעברה עוד תקופה ארוכה, אם בכלל. מנגד, בסקטורים אחרים ראינו ירידות שערים של 10% בממוצע, והם נסחרים ברמות מחירים סבירות, כך שקיים סיכוי טוב יותר שבעבורם הירידות האחרונות הן רק תיקון בריא".

ואכן, משבר הקורונה הביא להייפ במניות הטכנולוגיה, כאשר הסגרים והמגבלות אילצו את הציבור לעבור ליותר רכישות אונליין, מה שנתן בוסט לחברות מתחומים כמו אי־קומרס, סייבר ועוד, והן הציגו שיעורי צמיחה פנומנליים בזמן המשבר. במקביל עידן הכסף הזול, והצפת השווקים בכסף על ידי הממשלות, נתנו רוח גבית לחברות הללו לצאת להנפקות וגיוסים בשוויים מנופחים.

אלא שאז הקורונה הסתיימה, החיים במרחב הפיזי חזרו, והחברות הללו כבר התקשו להראות שיעורי צמיחה חדים כל כך, וכך עם רוח גבית שלילית של העלאת הריבית, יצא מהן האוויר, ומניות רבות בסקטור נפלו בעשרות אחוזים לרמות מחירים שפויות יותר. כך שגם אם האווירה השלילית בשווקים תחלוף בקרוב, קשה לראות את החברות הללו חוזרות לרמות השיא שראינו רק לפני כמה חודשים.

3. הבורסה בתל אביב ספגה גם כן ירידות שערים בשבועות האחרונים, אך הירידות הללו היו מתונות יחסית, בוודאי בהשוואה לוול סטריט. קצב הירידות היה שונה בין הסקטורים. את הירידות הוביל מדד מניות הנדל"ן, שאיבד רק מתחילת החודש כ־14%. הירידה החדה במניות הנדל"ן - בעיקר אלו של חברות העוסקות בנדל"ן למגורים - נובעת מכך שחלקן עלו מאוד בחדות בשנתיים האחרונות, בעקבות עליות המחירים בשוק הנדל"ן, ולכן הן הראשונות להתממש.

כמו כן, בחברות הנדל"ן המניב קיים חשש שעליית הריבית תשפיע לרעה על שיערוך הנכסים בחברות. ירידות בולטות נוספות היו במדד הבנקים שאיבד 8% מתחילת החודש. ואילו חברות הביטוח, שתוצאותיהן מושפעות ממצב שוק ההון, איבדו 13% במהלך החודש האחרון.

ובצד השני נמצאות מניות הנפט והגז שירדו רק ב־4% מתחילת החודש, בעוד מתחילת השנה הן מציגות תשואה פנומנלית של כ־40%. זהו למעשה מדד המניות היחיד שרשם עליות שערים מתחילת השנה. נראה כי מגזר הגז והנפט מהווה מגזר דפנסיבי למשבר הנוכחי בשווקים, לאור העובדה שהוא נהנה מעליית מחירי הנפט שמלווה את המשבר הזה, וגם אתמול מדד ת"א־נפט וגז שמר על יציבות. בהסתכלות על התשואות, הרי בעוד 500 S&P איבד קרוב ל־17% מתחילת השנה, ת"א־125 איבד "רק" 5.2%.

יש שתי סיבות מרכזיות לירידות המתונות יותר במדד הבכיר באחוזת בית. ראשית, אמנם ההייטק מהווה חלק משמעותי מהכלכלה הישראלית, אך משקל המניות הללו בבורסה אינו מהותי באותה מידה, ולכן נחסכה מהבורסה המקומית המפולת שהובילו חברות הטכנולוגיה בוול סטריט.

פעמים רבות מפולות גורמות למשקיעים פרטיים להיבהל, מה שמתבטא בפדיונות גבוהים בענף הקרנות. הפעם, בינתיים, קצב הפדיונות עומד על כמיליארד שקל בלבד

אלא שהמפולת במניות חברות הטכנולוגיה לא באמת מדלגת על המשק הישראלי. ליציאת האוויר ממניות הטכנולוגיה עשויה להיות השפעה על הכלכלה הריאלית המקומית. נראה כי התקופה שבה על כל סטארט־אפ שופכים כספים ללא הכרה נגמרה. "אמנם סטארט־אפים גייסו כספים שיוכלו להספיק להם לכמה שנים טובות, אבל הם יצטרכו להתנהל יותר בריסון ובפחות בבזבזנות שראינו בשנתיים האחרונות, ותהיה לכך השפעה על הכלכלה בתחומים כמו שכר עובדים, נדל"ן למגורים וכדומה", מעריך גורם בכיר בשוק ההון.

שנית, השוק המקומי מושפע בעיקר מהתנהלות המשקיעים המוסדיים שמהווים חלק משמעותי מבעלי המניות. משקיעים אלה מנהלים נכסים לטווח ארוך, ולכן הם לא ממהרים להיפטר מהחזקה במניות בתקופות של נפילות בשווקים.

כמו כן, אל המוסדיים זורמים מיליארדי שקלים מדי חודש של חסכונות הציבור ולכן הם רק מחפשים היכן להשקיע אותם, כך שסביר כי חלקם אף מנצלים את הירידות כדי לרכוש מניות של חברות שכבר הגיעו לרמות מחירים מעניינות. "השוק בישראל בתמחור סביר, האבטלה נמוכה. וההערכה הרווחת היא שקיים סיכוי נמוך שהמשק הישראלי ייקלע למיתון, ולכן אנחנו לא רואים את המוסדיים ממהרים להיפטר פה מסחורה", מוסיף הגורם. באשר להתנהגות הציבור הרחב, ניתן לקבל אינדיקציה טובה להלך הרוח באמצעות ענף קרנות הנאמנות. פעמים רבות מפולות גורמות למשקיעים הפרטיים להיבהל ולמשוך את הכסף, מה שמתבטא בפדיונות גבוהים בענף הקרנות. הפעם קצב הפדיונות, לפחות לעת עתה, אינו גבוה, ועומד על אזור המיליארד שקל בלבד (מתוך 400 מיליארד שקל). זאת, ככל הנראה, מכיוון שבניגוד למשבר הקורונה למשל, הפעם אין עדיין פחד והיסטריה בציבור הרחב והנפילות בשווקים לא פותחות בינתיים מהדורות חדשות.

4. נראה כי אחרי קרוב ל־14 שנה של ריבית אפסית, עידן הכסף הזול והזרמות הכספים על ידי הממשלות שרק ניפחו עוד יותר את השווקים עומד להסתיים. כבר ברור שהריבית תמשיך לעלות, וסימן השאלה שנותר הוא עד לאיזו רמה. הנפילות הללו בשווקים הן למעשה חלק מתהליך הגמילה של שוק ההון מעידן הכסף הזול. הגמילה הזו אמנם כואבת, אך בסופו של דבר בטווח הבינוני־ארוך היא תביא לשוק בריא יותר, הן ברמות המחירים והן ברמות הריבית.

יושבים ומחכים לפרסום

העניין שמתסכל את בעלי העניין

לבעלי שליטה ומנהלים שמאמינים שהירידות בשוק הן זמניות או מוגזמות יש הזדמנות לרכוש מניות, וכך להביע אמון בחברה ולרשום רווח עתידי על הנייר. אבל חודש לפני הדו"חות הם מורחקים מהזירה

"החברה צומחת ורווחית. אני לא מבין את הירידה במניה במקרה שלנו. ההיסטריה מוגזמת ומדביקה חברות בלי הבחנה". סביר להניח שבשיחות פרטיות, רבים מהמנהלים ומבעלי השליטה שהם גם נושאי משרה בחברות הציבוריות השמיעו אמירות מסוג זה נוכח המסכים האדומים שהפציעו בבורסת תל אביב.

בין שאותו מנכ"ל, דירקטור או בעל שליטה היפותטי צודק ובין שהוא טועה ביחס לחברה שהוא בעל עניין בה, במקרים רבים בעלי העניין נוקטים במצבים שכאלה פעולה דומה - רוכשים מניות של החברה. מבחינתם, זוהי אפשרות לרווח כפול: כשבעלי עניין רוכשים מניות של החברה, עליה לדווח על כך. משום כך, הרכישה מהווה הבעת אמון פומבית בחברה, ובמובן זה היא גם מעין אקט שיווקי. נוסף על כך, אם אכן הירידות לא מוצדקות, או שבעל העניין מאמין שהן זמניות בלבד והמניה תשוב לעלות, הרי שהרכישה בזמן השפל היא רווח עתידי על הנייר.

כך היה במרץ 2020, כשהקורונה הפכה למגפה ששיתקה את העולם והפילה את השווקים בקצב מהיר יותר משל משבר 2008. בסקירה שפרסמה בורסת תל אביב על פעילות בעלי העניין במחצית הראשונה של 2020 נכתב: "רכישות המניות על ידי בעלי עניין, המתבצעות בדרך כלל בתקופות שפל, אכן התגברו מאז תחילת הירידות עקב מגפת הקורונה, והסתכמו בכ־700 מיליון שקל".

אותם 700 מיליון שקל היו השקעה משתלמת במיוחד מבחינת בעלי העניין; באפריל יצא לדרך ראלי שכמותו השווקים לא ראו שנים רבות, והוא נמשך עד לסוף 2021. מניות רבות עלו במאות אחוזים מהשפל שאליו הגיעו במרץ 2020, והניבו רווחי עתק לבעלי העניין - וזאת על חשבון הציבור הרחב שמיהר לזרוק את הסחורה לשוק.

אמנם הטלטלה הנוכחית בשווקים שונה מזו שיצרה הקורונה - ומקורה בחשש מהאינפלציה העיקשת ומהידוק מוניטרי קשוח שינסה להכניע אותה ויכניס את הכלכלה למיתון - אבל על פניו מתבקש שגם כעת בעלי העניין ירכשו מניות. אלא שבעת הנוכחית, רבים מבעלי העניין בבורסת תל אביב מנועים מלעשות זאת. עונת הדו"חות לרבעון הראשון החלה ממש בימים אלה, ולפי החוק, בחודש שלפני פרסום הדו"חות, ועד לפרסומם, נושאי משרה לא יכולים לרכוש מניות בשל החשיפה שלהם למידע פנים.

לאחר פרסום הדו"חות, שבהם החברה מוסרת את המידע שברשותה למשקיעים, הם רשאים לקנות מניות שוב. עונת הדו"חות תימשך עד סוף החודש הנוכחי. אם הסנטימנט הנוכחי בשווקים יימשך או יתגבר, יתכן שעד פרסומם חלק מהמניות יהיו אף זולות יותר. באותה המידה, הסנטימנט עשוי להשתנות והסחורה כבר לא תתומחר בצורה אטרקטיבית לשיטתם.

ירדן רוז'נסקי