רפורמת הבנקאות חוזרת בחוק ההסדרים החדש

רפורמת הבנקאות חוזרת בחוק ההסדרים החדש

במסגרת החקיקה, יוסדר הליך הרישוי לחברות פינטק שיקבלו גישה למידע על לקוחות הבנקים; לדברי האוצר משק בית משלם בממוצע 9,600 שקל בשנה עמלות וריביות לבנקים. "החוק החדש יחייב גופים פיננסיים שונים להעביר מידע של לקוחות לגופים טכנולוגיים חדשניים" אומרים באוצר

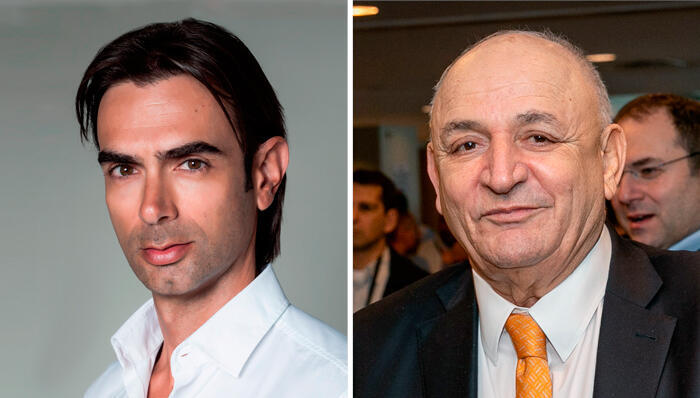

כצפוי, הרפורמות הפיננסיות שהיו תקועות זה שנתיים בשל הקיפאון הפוליטי, חוזרות לחיים בחוק ההסדרים החדש. אמש (ד') הציג משרד האוצר בפני ראש הממשלה נפתלי בנט את עיקרי השינויים המבניים שיתלוו לחוק ההסדרים.

הרפורמה הפיננסית המשמעותית ביותר שתקודם היא רפורמת הבנקאות הפתוחה. רפורמה זו מסדירה את הליך הרישוי לגופי פינטק, שיוכלו לקבל גישה למידע הקיים בבנקים על לקוחותיהם. בעזרת המידע הזה הם יוכלו להציג ללקוחות שירותים פיננסים שונים בהם ייעוץ, הצעת מוצרים פיננסים ושירות של מנוע השוואת עלויות. על הגופים הללו צפויה לפקח רשות ניירות ערך.

במשרד האוצר הציגו נתונים ולפיהם משקי בית משלמים בממוצע בשנה 9,600 שקל לבנקים בעמלות וריביות, כאשר עיקר הסכום (6,900 שקל) הוא בריביות. "אחד החסמים המשמעותיים להגברת התחרות במערכת הבנקאית בפרט, והפיננסית בכלל, הוא המונופול בו מחזיקים הגופים הפיננסיים על המידע הפיננסי של הלקוחות", כותבים במשרד האוצר.

במשרד האוצר מוסיפים כי "החוק החדש יחייב גופים פיננסיים שונים להעביר מידע של לקוחות לגופים טכנולוגיים חדשניים, בהסכמת הלקוחות. הגופים החדשים יוכלו להציג ללקוחות איזה שירותים פיננסיים הם צורכים, כמה בדיוק הם משלמים עליהם, כמה הם יכולים לחסוך אם יעברו לספק אחר ולמעשה להפוך ליועץ הפיננסי האובייקטיבי הדיגיטלי האישי שלהם".

באוצר מעריכים שרפורמה זו תביא להגברת התחרות, תעצים את כוחו של הלקוח בעיקר בביצוע השוואות עלויות, וגם תהפוך את המערכת הפיננסית לפריקה, בניגוד למצב היום של 'וואן סטופ שופ', שבו הלקוח צורך את רוב המוצרים הבנקאיים באותו הבנק.

פתיחת מאגרי מידע

החלק השני של הרפורמה, שאינו מצריך חקיקה, הוא פתיחת אותם מאגרי מידע. חלק זה שמנוהל ע"י בנק ישראל, והשלב הראשון שבו יצא לדרך באפריל האחרון, והוא כולל מידע בנוגע לחשבון העו"ש. אלא שטרם בוצעה חקיקה המסדירה את הליך הרישוי לאותם גופים שיקבלו את המידע, אז מי שיכולים כרגע לקבל גישה למידע הם רק הבנקים בינם לבין עצמם.

נקודת המחלוקת המרכזית שצפויה לעמוד במוקד תהליך החקיקה היא השאלה האם גם הבנקים יוכלו להציע שירות של מנגנון השוואת עלויות. בנק ישראל תומך בכך בכפוף למתן אישורים מיוחדים, בהם אישור רשות התחרות. באוצר מתנגדים לכך, ואף אסרו זאת במפורש בטיוטת החוק הקודמת שהוגשה ביוני אשתקד, ולא קודמה בשל המצב הפוליטי.

רגולציה על שחקנים חדשים

רפורמה נוספת שתקודם היא רפורמת ה-PSD. מדובר ברפורמה שמסדירה רגולציה על שחקנים חדשים, שפעילותם כרוכה בהעברת תשלום, ובמקביל לרגולציה עליהם, הם גם יקבלו גישה למערכת הפיננסית לצורך מתן השירותים.

גופים נותני שירותי תשלום הם למעשה חברות פינטק שהמוצר שהן מציעות ללקוח כרוך גם בביצוע העברת של כספים. למשל חברת פינטק שמציעה ללקוח ניהול של תשלום החשבונות שלו או גוף שנותן שירות השוואת עלויות וגם מבצע את העברת הכספים מהלקוח לגוף שמציע את המוצר הטוב ביותר.

גם על גופים אלה אמורה לפקח רשות ניירות ערך, בראשות ענת גואטה.