ההחזר שהבנקים מסתירים מנוטלי המשכנתאות

אלפי אנשים שנטלו מהבנקים משכנתאות בשיעורי מינוף של יותר מ־75% זכאים לקבל החזרים שמגיעים לאלפי שקלים. זאת מאחר שהביטוח שהבנק חייב אותם לרכוש מחברת EMI עבור המשכנתאות הפך למיותר עם עליית ערך הדירות

רכשתם דירה בשיעור מינוף גבוה מ־75% משווי הנכס לפני יותר משנתיים? אתם זכאים ככל הנראה להחזר של אלפי שקלים מהבנק שממנו לקחתם את המשכנתא.

מנובמבר 2012 אוסר בנק ישראל על הבנקים להעניק משכנתאות בשיעור מימון גבוה מ־75% כחלק ממאמציו לחזק את יציבותם ולצנן את הביקושים הערים למשכנתאות. לפני כן, כאשר הוענקו משכנתאות במינופים גבוהים כאלה, הבנקים נדרשו לבטח אותן באמצעות חברת הביטוח EMI, היחידה בישראל שמחזיקה ברישיון לביטוח אשראי למגורים המובטח במשכנתא, למקרה שנוטל ההלוואה לא יצליח לעמוד בהחזריה.

מרגע נטילת המשכנתא, הפרמיה ששולמה ל־EMI שוכבת במאזנה של חברת הביטוח והיא משקיעה חלק ממנה בניירות ערך שונים. אם הלקוח אינו עומד בהחזר המשכנתא, הבנק מעקל את הדירה ומוכר אותה. אם הדירה נמכרת במחיר נמוך מיתרת ההלוואה, EMI מעבירה לבנק תשלום בגובה הפער בין מחיר המכירה לחוב.

מאז שהוראת בנק ישראל נכנסה לתוקף, הביקושים למשכנתאות גברו ואיתם עלו גם מחירי הדירות. במהלך 2013 העניקו הבנקים משכנתאות בהיקף שיא של 51.7 מיליארד שקל, עלייה של 11% לעומת היקף המשכנתאות שהוענקו ב־2012. בד בבד, מנתוני הלמ"ס עולה כי במהלך 2013 עלו מחירי הדירות ביותר מ־4% בממוצע. מכיוון ששווי הדירות עולה, היחס בין המשכנתאות שנלקחו בעבר לשווי הנכס ירד, ואיתו הסיכון שמגלמות המשכנתאות המבוטחות עבור הבנקים. במצב כזה הבנקים יכולים לוותר על הדרישה לביטוח המשכנתא.

משמעות הדבר היא שאם רכשתם דירה במינוף של יותר מ־75% והבנק התנה את הענקת ההלוואה לדיור בביטוח משכנתא, נראה שמגיע לכם לקבל בחזרה חלק מתשלום הפרמיה שהבנק שילם ל־EMI בעת נטילת המשכנתא. מדובר בתשלום בשיעור של עד 4% מגובה ההלוואה שהבנק העמיס על קרן המשכנתא, ונוטל המשכנתא משלם אותו לכל אורך תקופת המשכנתא.

בעולם אוטופי, הבנקים היו פונים ללקוחות שנטלו את המשכנתא ומזמינים אותם לבדוק את זכאותם להחזר. אבל לבנקים אין אינטרס לפנות ללקוחות, אלא אם כן הם חוששים מירידה במחירי הדירות שתחזיר את שיעור המימון לרף המסוכן. מכיוון שדרישת הביטוח מלכתחילה היתה של הבנק, רק הוא זה שרשאי לוותר על הביטוח.

כדי לזכות בהסכמת הבנק לוויתור על הביטוח, צריך לגרום לו להסכים שפרופיל הסיכון שמגלם היחס שבין יתרת החוב לשווי הנכס ירד משמעותית. לכן סביר להניח שהבנקים לא יסכימו לוותר על ביטוח דירות שרמת המינוף הנוכחית שלהן משיקה לרף ה־75%, אך במינוף נמוך מזה הבנק לא צפוי להציב מכשולים מאחר שלנוטל המשכנתא יש אפשרות למחזר את המשכנתא ולהעבירה לבנק אחר ללא דרישה לביטוח. בינתיים, עד שרוכשי הדירות לא יפנו אל הבנקים וידרשו מהם לוותר על ביטוח המשכנתא, הבנק נהנה משקט ביטוחי ו־EMI, כאמור, נהנית מהתשואה שמשיא תיק ההשקעות שלה.

מי זכאי להחזר?

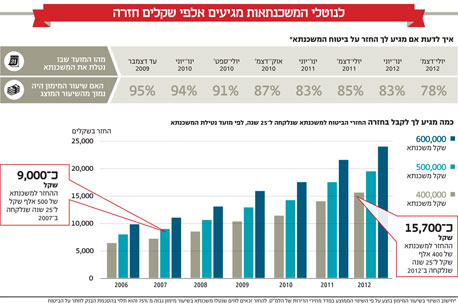

מבדיקת "כלכליסט" עולה כי בעקבות עליית מחירי הדירות בשנים האחרונות, שיעור המימון (היחס בין היקף המשכנתא לשווי הנכס) של דירה שנרכשה לפני ספטמבר 2010 בשיעור מימון של עד 90% ובוטחה על ידי EMI יעמוד כעת ככל הנראה על פחות מ־75% ויאפשר לבנק לוותר על הביטוח. חישוב השינוי בשיעור המימון בוצע על פי השינוי במדד מחירי הדירות שמפרסמת הלמ"ס בכל חודש.

מדד זה מבטא את השינוי הממוצע במחירי הדירות, וייתכן שבאזורים מסוימים בארץ עלו מחירי הדירות בקצב גבוה או נמוך מהקצב שעליו מצביע המדד. לכן לא מן הנמנע שיימצא פער בין השינוי שנרשם בשיעור המימון של שתי משכנתאות שניטלו בשיעור מימון זהה ובאותו מועד, אך שירתו רכישת דירה באזורים שונים בארץ.

על פי נתוני בנק ישראל, יתרת המשכנתאות שמבוטחות על ידי EMI עמדה בסוף נובמבר האחרון על כ־12.7 מיליארד שקל, שיעור של 5.2% מיתרת כלל המשכנתאות שהעניקו הבנקים. לשם השוואה, טרם כניסת ההוראה לתוקף עמדה יתרת המשכנתאות המבוטחות בביטוח משכנתא על כ־14 מיליארד שקל. נתון זה מעיד על כמות לווים גדולה, אך מקשה על הערכת כמות הזכאים להחזר. יתרת המשכנתאות המבוטחות עשויה לכלול משכנתאות ותיקות במיוחד שגם אם שיעור המימון שלהן נמוך מאוד, כבר לא זכאיות להחזר מ־EMI. זאת בשל העובדה שמרבית הסיכון של החברה נמצא בשנים הראשונות, ולכן ההחזר אינו שווה לאורך תקופת המשכנתא ובמועד מסוים מתאפס.

עם זאת, נתון שחשפה EMI בדו"חותיה הכספיים לרבעון הראשון של 2008 עשוי ללמד על כמות הלווים שזכאים להחזר. לפי החברה, ברבעון זה בוטחו באמצעותה 1,548 הלוואות חדשות בהיקף כולל של 755 מיליון שקל. מדובר בקצב של 6,192 הלוואות בשנה בהיקף כולל של כ־3 מיליארד שקל, וסביר להניח שקצב המשכנתאות המבוטחות הלך וגדל עם העלייה בביקושים למשכנתאות. אם העלייה במדד מחירי הדירות אכן מייצגת את השינוי במחירי הדירות המבוטחות, סביר להניח שפרופיל הסיכון של דירות אלו יאפשר לבנק לוותר על הביטוח ולאלפי הלקוחות שנטלו משכנתא ב־2008 ליהנות מהחזר כספי.

יתרת המשכנתאות המבוטחות, כפי שמדווחת על ידי בנק ישראל, אינה מלמדת על כמות הלווים שנטלו משכנתאות מבוטחות או על זכאות להחזר, אך היא מבטאת את חוסר המודעות של הציבור לנושא. חלק משמעותי מיתרת המשכנתאות המבוטחות היה יכול להימחק, אם עשרות אלפי רוכשי הדירות שנטלו אותן היו מודעים לכך שהזינוק שנרשם במחירי הדירות בשנים האחרונות הקטין משמעותית את המינוף אל מתחת לרף ה־75% משווי הנכס והם זכאים להחזר כספי.

אם אתם נמנים עם אותם נוטלי משכנתאות במינוף גבוה ועסקאות שנעשו באזור מגוריכם מלמדות על עלייה משמעותית במחירי הדירות, כל שאתם צריכים לעשות זה לפנות לבנק שממנו נלקחה המשכנתא ולבקש הערכת שמאי מחודשת לדירה. אם היחס שבין גובה המשכנתא להערכת השווי החדשה מספק את הבנק והוא מוכן לוותר על ביטוח המשכנתא, הבנק פונה ל־EMI והלקוח מפוצה בהחזר שהיקפו תלוי בוותק המשכנתא ובתקופת פירעונה המקורי. עלות הערכת שמאי עומדת על כמה מאות שקלים, ולכן יציאה למהלך שכזה כדאית רק אם הערכתם שהיחס בין יתרת המשכנתא שלכם לשווי הנכס עשוי לשכנע את הבנק לוותר על הביטוח.

כמה כסף אפשר לקבל?

גובה ההחזר הכספי נגזר מעלות הביטוח המקורית, תקופת פירעון ההלוואה והוותק שלה. מאתר האינטרנט של EMI עולה כי עבור ביטוח משכנתא של 600 אלף שקל שנלקחה לתקופה של 25 שנה, נדרש נוטל המשכנתא להוסיף על החזר המשכנתא החודשי 137 שקל. מדובר בסכום של 41.1 אלף שקל בכל תקופת חיי המשכנתא.

אך חלק ההחזר מעלות הביטוח נגזר כאמור גם מוותק ההלוואה. על פי טבלת ההחזר שמופיעה באתר החברה, ביטול ביטוח משכנתא שניטלה לתקופה של 25 שנה ובוטלה לאחר שלוש שנים מיום קבלת המשכנתא, יניב ללווה החזר של 43% מהפרמיה ששולמה. אם נשוב לדוגמה שהובאה קודם, לווה שנטל משכנתא מבוטחת של 600 אלף שקל לתקופה של 25 שנה בינואר 2010 והבנק הסכים לוותר לו על הביטוח, זכאי היום להחזר של כ־17.6 אלף שקל בצמוד למדד.

אם אותו לווה יתעכב ב־3 שנים ויבטל את הפרמיה רק בסוף 2016, הדבר יאפשר לו ליהנות מהחזר של 11.1 אלף שקל בלבד בצמוד למדד. כך או כך, אף שהביטוח תקף לאורך כל תקופת המשכנתא, העובדה שעיקר הסיכון של EMI הוא בשנים הראשונות לאחר לקיחת ההלוואה מובילה לכך שמרבית כספי הפרמיה מפצים על אותן שנים ועל כן יישארו בחברה.

דעיכה רווחית

EMI נמצאת מאז כניסתה לתוקף של הוראת בנק ישראל האוסרת על מתן משכנתאות בשיעור מימון הגבוה מ־75% במצב של "ראן־אוף" - היא אינה מקבלת בקשות חדשות לביטוחי משכנתא, אך ממשיכה לתמוך בתיקי הביטוח שהצטברו אצלה, ותחסל את פעילותה בהדרגה עד לסיום התחייבויותיה בעוד כ־30 שנה. מצב זה הביא את החברה לצמצם משמעותית את פעילותה בשנה האחרונה. חלק מעובדי EMI פוטרו, אחרים שולבו בפעילויות אחרות בחברת הביטוח הראל, ועובדים בודדים בלבד תומכים בהמשך פעילות EMI.

פעילותה של EMI נרכשה על ידי הראל מענקית הביטוח האמריקאית AIG תמורת 135 מיליון שקל, 20 מיליון שקל מעל להפרש שבין הנכסים להתחייבויות שלה. הראל רשמה בזכות EMI מוניטין של כ־20 מיליון שקל. מאז גדל סעיף זה במאזן והוא מוערך בעשרות מיליוני שקלים. פעילות EMI הניבה להראל בתשעת החודשים הראשונים של 2013 פרמיות בהיקף של 33 מיליון שקל, ירידה של 23.2% לעומת התקופה המקבילה ב־2012; אך בשל רווחי הון רשמה הראל באותה תקופה רווח תפעולי של 32 מיליון שקל מפעילות EMI, לעומת רווח תפעולי של 17 מיליון שקל בתקופה המקבילה.

הוראת הפיקוח על הבנקים לא פגעה ביציבות מבטחת המשכנתאות, ונכון לסוף ספטמבר האחרון ל־EMI יש עודפי הון על ההון המינימלי הנדרש ממנה המסתכמים בכ־306 מיליון שקל. זאת לאחר שבמהלך ספטמבר חילקה EMI לחברה־האם הראל דיבידנד בהיקף של 50 מיליון שקל.

מ־EMI נמסר בתגובה כי "הביטוח שעורכת EMI אפשר לאותם לווים שלקחו הלוואות בשיעור מימון גבוה לקחת את ההלוואה מלכתחילה, ובהיעדרו כפי הנראה שלא היתה מועמדת להם ההלוואה. הכיסוי, כמו גם הפרמיה הנגבית בגינו, מותאמים לפירעונות בגין ההלוואה ומתייחסים לסיכון הקיים בכל תקופת ההלוואה".