הירושה של פישר: בנק ישראל סיים את 2013 עם הפסד של כ־1.9 מיליארד שקל

רוב ההפסד בשנה החולפת, כ־1.1 מיליארד שקל, הוא הפסד ריבית שנגרם לבנק ישראל על יתרות מטבע החוץ שהוא מנהל; ההפסד עלול להגדיל את נטל המס

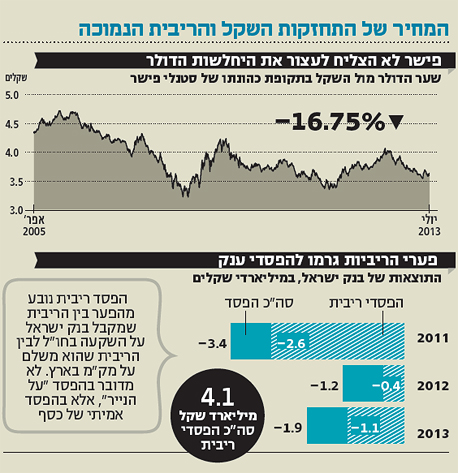

מדיניות שער החליפין שמפעיל בנק ישראל מתחילת 2008 ממשיכה לגבות ממנו, ולמעשה מכלל המשק, מחיר כספי כבד. ל"כלכליסט" נודע כי הפסדי הבנק ב־2013 צפויים להסתכם בכ־1.9 מיליארד שקל, בהמשך להפסד של כ־1.2 מיליארד שקל ב־2012 ולהפסד של כ־3.4 מיליארד שקל שרשם הבנק ב־2011.

רוב ההפסד בשנה החולפת, כ־1.1 מיליארד שקל, הוא הפסד ריבית שנגרם לבנק ישראל על יתרות מטבע החוץ שהוא מנהל. כתוצאה מההפסד הנוסף שנרשם בשנה החולפת, גדלה יתרת ההפסד המצטבר של בנק ישראל והגיעה בסוף 2013 לשיא של קרוב ל־44.5 מיליארד שקל. את נתוני ההפסדים המדויקים צפוי בנק ישראל לפרסם עם פרסום הדו"חות הכספיים שלו, בעוד כחודשיים וחצי. מאז התחיל הבנק המרכזי ב־2008 במדיניות רכישת הדולרים הנוכחית שהאדריכל שלה הוא סטנלי פישר, גדל ההפסד המצטבר שלו בכ־24 מיליארד שקל, בעיקר כתוצאה מהפרשי שערים בין השקל לדולר.

ההפסד מגדיל את נטל המס

הפסדי הריבית נובעים מהפערים בין הריביות שמקבל בנק ישראל על השקעת כספי יתרות המט"ח בבנקים בחו"ל לבין הריבית שהוא משלם בארץ על מק"מ שהוא מנפיק ועל הפיקדונות של הבנקים המסחריים אצלו. הנפקות המק"מ מימנו חלק גדול מרכישות הדולרים שביצע בנק ישראל במהלך השנים 2011-2008 ומחודש אפריל 2013 ועד היום. רכישות דולרים אלה הן הסיבה העיקרית לעלייה העצומה בהיקף יתרות המט"ח, המסתכמות כיום בכמעט 82 מיליארד דולר.

בניגוד להפסדים שנגרמים לבנק ישראל כתוצאה מרכישות דולרים והתחזקות השקל, הפסדי הריבית אינם הפסדים "על הנייר", אלא כסף אמיתי שפשוט יוצא לבלי שוב מקופת הבנק. גם לא מדובר בסוג של "הפסדים וירטואליים", אלא בנתון בעל חשיבות מעשית רבה: על פי החוק, בנק ישראל צריך להעביר מדי שנה את הרווחים שהוא צובר לממשלה. רווחים אלה אמורים לממן חלק מהגירעון בתקציב הממשלה, כפי שנעשה בכמה מדינות בעולם. אולם את רווחיו השנתיים רשאי בנק ישראל להעביר לממשלה רק כאשר יש לו רווח מצטבר, בעוד הוא גורר, כאמור, כבר שנים הפסד מצטבר שמסתכם כיום ביותר מ־44 מיליארד שקל.

הפסד הריבית שצבר הבנק בשנה החולפת, יחד עם ההפסדים בשנתיים הקודמות, מרחיקים לכן בשנים רבות את המועד שבו יוכל הבנק המרכזי לתרום את חלקו במימון הוצאות הממשלה. המשמעות של אי־העברת רווחים מבנק ישראל למימון תקציב המדינה היא, לכן, בסופו של דבר צורך לבצע קיצוץ גדול יותר בתקציבי משרדי הממשלה, או להטיל יותר מסים.

מעדיפים השקעה בגרמניה

במטרה למזער מעט את ההפסדים הגדולים שגורמות לו יתרות מטבע החוץ, פונה בנק ישראל בשנים האחרונות לאפיקי השקעה נוספים בעלי שולי רווח גדולים יותר. בתחילת שנת 2012 התחיל הבנק להשקיע חלק קטן מכספי יתרות המט"ח בשוקי המניות בחו"ל, בעיקר בשוק האמריקאי. היקף השקעות אלה גדל מאז מ־2% מסך היתרות ל־5.5%, ובהמשך הוא צפוי לגדול ל־10%.

לפני חודשיים אפשרה הוועדה המוניטרית של בנק ישראל לחטיבת השווקים, שעוסקת בניהול יתרות המט"ח של ישראל, להעביר 0.5% מכספי היתרות המושקעים במניות אמריקאיות להשקעה במניות גרמניות, כי בהשקעה זו "גלום פוטנציאל גדול יותר במונחים של תשואה מול סיכון".

ההחלטה להשקיע חלק מכספי יתרות המט"ח במניות היוותה שינוי מהפכני בדרך השמרנית שבה נוהלו כספי היתרות מאז הקמת בנק ישראל בשנת 1954. היא התאפשרה בעקבות כניסתו לתוקף של חוק בנק ישראל החדש, שביטל את סעיף מגביל בחוק הישן, שלפיו "הבנק רשאי לרכוש, להחזיק ולהעביר זהב, מט"ח וני"ע של ממשלות זרות". השנה התירה הוועדה המוניטרית לבנק ישראל להשקיע גם חלק מכספי יתרות המט"ח באג"ח קונצרניות זרות. אולם ככל הידוע, בפועל הבנק עדיין לא התחיל בהשקעות מסוג זה.

השקעת כספי יתרות המט"ח במניות לא מתבצעת במניות בודדות, אלא ב"סלי מניות" בעלי פיזור רחב במיוחד. את ההשקעות בפועל בשוק האמריקאי מבצעים עבור בנק ישראל שני מנהלי השקעות חיצוניים שנבחרו במכרז: הבנק השוויצרי UBS וחברת ניהול הנכסים האמריקאית הגדולה בעולם, בלקרוק. מאמצע שנות התשעים משקיע הבנק אחוזים בודדים מיתרות המט"ח באג"ח מגובות משכנתאות בערבות ממשלת ארה"ב, שניהולן מופקד כיום בידי שני מנהלים חיצוניים.

פוזלים גם לדרום קוריאה

בחודש שעבר עשה בנק ישראל צעד נוסף לפיזור השקעות כספי יתרות המט"ח, כאשר הוועדה המוניטרית אישרה לו להשקיע 1% מהיתרות בדרום קוריאה, שלדברי הוועדה "המשק שלה הוא חזק ויציב, וההשקעה באג"ח ממשלתיות בה צפויה להניב תשואה שוטפת גבוהה".

ההשקעה החדשה בוון הדרום קוריאני תצטרף ל־10% מיתרות המט"ח שמושקעות בשנתיים האחרונות במטבעות שמעבר לדולר וליורו, שהבולטים בהם הם דולר אוסטרלי, דולר קנדי, כתר נורבגי, כתר שבדי ודולר סינגפורי.

מה שמאפשר לבנק ישראל להשקיע יותר כספים במניות ובאג"ח של מדינות פחות מוכרות הוא המשך העלייה בהיקף יתרות המט"ח, שמטרתן העיקרית היא לממן פעולות חיוניות למשק בתקופות משבר. יתרות מט"ח גדולות יותר מאפשרות למחזיק בהן גם להאריך את משך הזמן לפדיון של ההשקעות, וגם לקחת סיכונים יותר גדולים.

מבנק ישראל נמסר בתגובה כי ניהול היתרות מתבצע בהתאם לקווים המנחים שאותם התוותה הוועדה המוניטרית. "לאור השינוי בחוק בנק ישראל, והגידול ביתרות המאפשר ניהול חלק מהן ברמת נזילות נמוכות יותר, הקווים המנחים מאפשרים הרחבה של תיק היתרות למגוון רחב יותר של נכסים ומטבעות ביחס תשואה־סיכון התואם את גודל התיק. יש לזכור כי המדיניות המוניטרית מוכוונת להשגת יעדי הבנק וטובת המשק, ולעתים הכלים הנדרשים לשם השגת היעדים המאקרו־כלכליים פועלים במנוגד להשגת רווחים לבנק בטווח הקצר".