בניגוד לעמדת האוצר, מע"מ של 16% אינו גזירת גורל

בסוף השבוע מלאו 35 שנים להחלת מס הערך המוסף בישראל - מקור לא אכזב של הכנסות למדינה וכלי זמין וקל בידי פוליטיקאים. אך נטל המע"מ הולך וגדל עם השנים, ואת המחיר משלמות בעיקר השכבות החלשות. "כלכליסט" מנתח את גלגולי המס הלא אהוד

את כל מדיניות המסים של הממשלה לשנתיים הקרובות ניתן לתאר בלא יותר משישה מספרים. לפי הערכת האוצר, יצמח המשק בשיעור של 3.8% השנה וב־4% בשנה הבאה. כתוצאה מכך יגדל צד ההוצאות בתקציב הממשלה בשיעור ריאלי של 2.7% השנה, ובשיעור זהה גם בשנת 2012. גביית המסים, לעומת זאת, צפויה לעלות בתקופה זו בשיעור ריאלי גדול הרבה יותר: 6.9% השנה ו־6.4% בשנה הבאה.

השלבים הבאים ברפורמת המסים המפורסמת של נתניהו יעלו לנו השנה ובשנה הבאה סכום כולל של כ־2.4 מיליארד שקל. לא לכולנו, כמובן. המסים הישירים, בעיקר מס הכנסה על יחידים (שכירים ועצמאים) ומס חברות, דווקא יקטנו בכ־2.2 מיליארד שקל, שיוזרמו כמעט כולם לכיסיהם של שלושת העשירונים העליונים. מנגד, נטל המסים העקיפים, בעיקר המס על בנזין, סולר, סיגריות ופחם לייצור חשמל, יגדל בכ־4.6 מיליארד שקל ויכביד עוד יותר על כיסי שבעת העשירונים התחתונים, שכבר שנים כמעט אינם נהנים מהפחתת שיעורי מס ההכנסה.

תפיחת המס העקיף

הנייר, כידוע, סובל הכל, אפילו את הדרך שבה בחרו אנשי האוצר להציג בספר התקציב את מדיניות המסים שלהם לשנים 2011–2012: "מוצע לבטל עיוותי מס הכוללים בין השאר את הגדלת המסים על מוצרים בעלי השפעות חיצוניות שליליות כגון דלק. לצד הפחתת שיעורי המס על יחידים וחברות, יאפשרו צעדים אלה להגדיל את הכנסות המדינה ממסים ויובילו לשיפור בהקצאת המקורות במשק".

אחרי שהבנו שהעברת מיליארדי שקלים מבעלי ההכנסות הגבוהות לבעלי ההכנסות הנמוכות משפרת את הקצאת המקורות במשק, מה שנותר לנו הוא לנסות להבין איך בדיוק הממשלה עושה זאת. ואת התשובה לשאלה לא ממש קשה זו מספק הדו"ח לשנים 2009–2010 שפרסם בשבוע שעבר מינהל הכנסות המדינה.

בשנת 2007, לפני המשבר הגלובלי ולפני נתניהו ושטייניץ, היוו המסים הישירים (מס הכנסה, מסי נדל"ן ומס רווחי הון) 55.9% מכלל גביית המסים. כלל המסים העקיפים (מע"מ, מס קנייה, מכס, מס דלק, מס טבק ועוד) היווה אז רק 41.7% מסך הגבייה. את היתרה הצנועה להשלמת עוגת המסים השלימו ההכנסות מאגרות ממשלתיות שונות. בשנת 2010 כבר קיבלנו תמונת מסים שונה לחלוטין. המסים העקיפים עקפו את אחיהם הישירים והסתכמו ב־49.4% מכלל הגבייה. שיעור המסים הישירים בסך גביית המסים ירד ל־47.9%.

דרכו של המע"מ לצמרת

ואם המסים העקיפים הפכו בשנתיים האחרונות לפרה החולבת של הממשלה, הפרה המצטיינת בעדר של נתניהו ושטייניץ היא ללא ספק המע"מ. אותו מס גאוני שמאפשר לשר האוצר לשנות את שיעורו בלחיצת כפתור, ומעניק לכל יצרן בשרשרת הייצור יכולת לגלגל אותו אל היצרן הבא, עד לצרכן הסופי שכל מה שנותר לו לעשות הוא לגלגל את מלוא המס אל כיסו הפרטי. גם כאן מספק דו"ח מינהל הכנסות המדינה נתונים מעניינים: בשנת 2007 היווה המע"מ 27.4% מכלל גביית המסים. בשנה שעברה כבר הסתכם שיעורו בסך הגבייה ב־32.7%.

דרך ארוכה ופתלתלה למדי עשה המע"מ, שבסוף השבוע חגג 35 שנים להפעלתו בישראל. על גיור המס, שהיה נהוג כבר שנים בחו"ל, והעלאתו לארץ החליטה הממשלה בשנת 1976, במסגרת הרפורמה הכוללת במערכת המסים שהתחיל האוצר, בראשות השר יהושע רבינוביץ', להפעיל שנה קודם לכן. בשל העלייה הניכרת שחלה בשיעורי המס מאז הפעלתו לראשונה, עלה משקלו של המע"מ בכלל ההכנסות ממסים עקיפים מכ־30% בשנה הראשונה להפעלתו לכ־66% כיום.

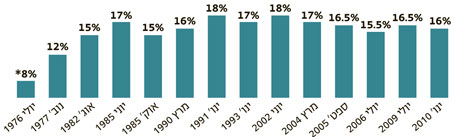

במהלך השנים שחלפו מאז שונה שיעור המס לא פחות מ־13 פעמים, שבע פעמים כלפי מעלה ושש פעמים כלפי מטה, והשלים את כל הדרך משיעור של 8% ביום הפעלתו ל־16% כיום. אם האוצר לא יחזור בו פעם נוספת מהבטחה מפורשת שנתן לפני שנתיים, צפוי שיעור המע"מ להשתנות בתחילת שנת 2013 פעם נוספת, ולרדת ל־15.5%.

שיעור מס הערך המוסף מאז השקתו

בעד ונגד

הסיבה לתזזיות בדרך התפתחות המע"מ לאורך השנים נעוצה בנימוקים כבדי המשקל בעד ונגד הטלתו. הנימוקים העיקריים התומכים בהטלת המע"מ הם השיעור האחיד שבו הוא מוטל על רוב הפעילות במשק, שמקל מאוד על גבייתו וכמעט אינו גורם לאפליה בין ענפי הכלכלה השונים ולעיוות בחלוקת המשאבים במשק. נוסף על כך, בסיסו הרחב של המע"מ מאפשר לגבות באמצעותו סכומים גבוהים גם בשיעורי מס נמוכים יחסית. כך, למשל, כל עלייה של 1% בשיעור המע"מ מגדילה את הכנסות המדינה כמעט ב־4 מיליארד שקל בשנה. המע"מ גם נחשב מעודד חיסכון, בשל העובדה שהוא מוטל על הצריכה.

גם הנימוקים נגד הטלת המע"מ לא פחות משכנעים: מדובר במס רגרסיבי המוטל בשיעור אחיד על הצריכה, ללא התחשבות בגובה ההכנסה, ופוגע לכן יותר בבעלי ההכנסות הנמוכות. דרך הפעלתו ושיטת ההתחשבנות הנגזרת ממנו מחייבות מערכת מינהלית גדולה, ובנוסף לכך יש למע"מ גם השפעה אינפלציונית לא מבוטלת, כי כל העלאה בשיעורו מיתרגמת כמעט מיד לעלייה במחירי המוצרים והשירותים במשק.

נימוק נגד נוסף הוא שקלות גבייתו של מס הערך המוסף, ונגישותו הרבה, גרמו לראשי משרד אוצר להיכנע לפיתוי ולבצע פעולה לא ממש הגונה, של הטלת מס על מס. במקרה של הדלק, מוטל מע"מ גם על מס הבלו; ובמקרה של כלי הרכב, מוטל מע"מ גם על מס הקנייה והמכס, הגבוהים מאוד ממילא.

כאשר תנאי המשק השתנו, דרבנו נימוקים אלה את מקבלי ההחלטות לשנות את שיעורי המס, והאילוסטרציה הטובה ביותר לדרך שבה הם מתייחסים אל המע"מ היא מה שקרה למס זה בשנתיים האחרונות. במסגרת התקציב הדו־שנתי הקודם, הועלה שיעור המע"מ ב־1%, ל־16.5%, בליווי הבטחה שמדובר בהעלאה זמנית לשנה וחצי בלבד. כמה חודשים מאוחר יותר, כשהצטבר קצת כסף בקופה הציבורית, הופחת שיעור המס במפתיע ב־0.5%. אבל ההבטחה להפחית את שיעורו ב־0.5% נוספים בתחילת שנת 2011 לא קוימה, ובשלב זה היא נדחתה לתחילת שנת 2013.