יש לכם משכנתה? כך תתגוננו מפני העלאת הריבית

מומחי המשכנתאות מאמינים שהעלאת הריבית שלשום היא רק סמן ראשון לריביות גבוהות יותר, שעלולות להכביד על התשלום החודשי. "כלכליסט" מסביר כיצד להתגונן ולשמור על הכסף

האם שוק המשכנתאות עומד לפני משבר בעקבות העלאת הריבית של בנק ישראל? אמנם הנגיד סטנלי פישר העלה שלשום את הריבית בשיעור מינימלי של 0.25%, אך כלכלנים מעריכים כי מדובר באיתות על חזרה לתוואי העלאת ריבית. ד"ר יעקב שיינין, מנכ"ל מודלים כלכליים, מעריך כי עד סוף השנה תהיה הריבית במשק יותר מ־1%; ורד דר, כלכלנית ואסטרטגית ראשית בבית ההשקעות פסגות, מניחה שהריבית תועלה בתוך שנה וחצי ל־3%-4%.

כך ישתנה ההחזר החודשי על המשכנתה עם עליית הריבית

בבנק הפועלים יצאו אתמול, יום אחרי העלאת הריבית, בקמפיין חדש בתחום המשכנתאות. "נושא הפריים היווה פיתוי מאוד גדול ללקוחות", אמר ל"כלכליסט" אריק פינטו, מנהל אגף אשראי קמעונאי ומשכנתאות בבנק. "נקטנו אחריות בכל הנוגע לכך: הבהרנו ללקוחות מהם היתרונות ומהם הסיכונים במסלול הזה, והדגשנו שריבית הפריים היתה בעבר ברמות גבוהות הרבה יותר. כחלק מהגישה השמרנית שנקטנו הוספנו מקדם ביטחון של 25% בבדיקת יכולת ההחזר של לקוחות שביקשו לקחת משכנתה במסלול הפריים. אני מודה שגם שילמנו מחיר מסוים, כי נתח השוק שלנו בהלוואות במסלול פריים היה נמוך מהממוצע של המערכת".

מה יקרה עכשיו, לדעתך?

"אני צופה שהריבית תמשיך לעלות, ובעולם המשכנתאות יהיה מעבר חזרה למסלול צמוד המדד".

החשש: לקוחות לא יעמדו בתנאי ההחזר

דודי מייזליק, מנהל אגף המשכנתאות של בנק מרכנתיל, אומר שכרגע, כשהריבית עלתה רק ב־0.25%, השאלה האמיתית היא מה יקרה עם לקוחות שעומדים לקחת משכנתה. "עד היום ראינו ביקוש גדול מאוד למסלול הפריים", הוא מסביר. "יותר מ־50% מההלוואות שניתנו בשנה־שנתיים האחרונות נלקחו במסלול זה. אני מאמין שכאן צפוי שינוי מגמה, מאחר שאנשים מזהים שיש מגמה של העלאת ריבית כדי לשמור על יעד יציבות המחירים. הלקוחות מודעים לכך שהריבית לא תישאר לאורך זמן ברמתה הנמוכה".

אם הנגיד אכן יעלה את הריבית באופן הדרגתי, תהיה לכך משמעות כספית ניכרת מבחינת לוקחי המשכנתאות. זוג שלקח לאחרונה משכנתה צמודת פריים של 500 אלף שקל לתקופה של 20 שנה משלם, בעקבות העלאת הריבית של שלשום, 60 שקל יותר בכל חודש (ראו תרשים). עלייה של 1% נוסף בריבית משמעותה גידול של 12% בהחזר החודשי לעומת רמתו לפני העלאת הריבית, ואם הריבית במשק תעלה ל־3.5% - שיעור סביר לחלוטין ונמוך מהרמה ההיסטורית של הריבית - אזי ריבית הפריים תעמוד על 5% וההחזר החודשי יגדל בכ־30%. ברמה כזאת צפויים חלק מהלקוחות להיקלע לקשיי החזר.

"ההלוואות למשכנתאות ניתנות בשווי של עד 70% מערך הדירה", מציין מייזליק, "אבל עם זאת, רבים מרוכשי הדירות הם משפרי דיור, שבדרך כלל לוקחים משכנתה של עד 50%, כי ההון העצמי שלהם גדל בעקבות מכירת הדירה הישנה. משכנתה בשווי גבוה מ־50% מערך הדירה רלבנטית בשני מקרים: כשמדובר בזוגות צעירים שקונים דירה ראשונה וההון העצמי שלהם נמוך יחסית ומורכב מהחיסכון הראשון והצ'קים מהחתונה; או כשמדובר ברוכשי דירות להשקעה שקונים דירה נוספת, ויש להם על פי רוב יכולת החזר גבוהה יותר".

לזהות את המסלול הנכון בזמן הנכון

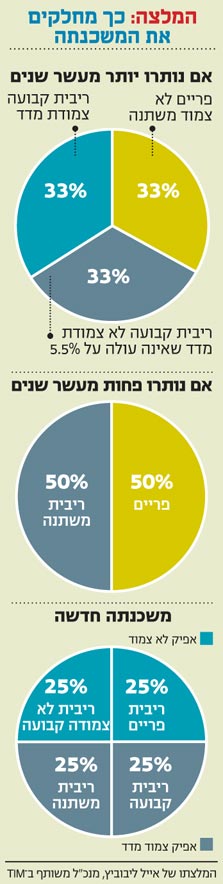

"על פי נתוני העסקאות שבוצעו באמצעותנו, המשכנתה הממוצעת השנה היא על 650 אלף שקלים - 100 אלף יותר מאשר בשנה שעברה", אומר אייל ליבוביץ, מנכ"ל משותף ב־TIM. "לפי הריבית הנוכחית, מי שלקח משכנתה שכזאת לעשר שנים ישלם בכל חודש עוד 65 שקלים. את המשכנתה הזאת צריך לנהל בחוכמה, בהתאם למסלול שלה".

מסלול פריים: להיות ערניים

"נכון, היתרון המובהק של מסלול הפריים הוא בסביבת ריבית נמוכה, אבל אסור להיכנס להיסטריה מעליית הריבית", אומר ליבוביץ'. "מסלול הפריים עדיין לא איבד מהאטרקטיביות שלו, וכדאי לשלבו בתמהיל המשכנתה. כל עוד המשפחה ערנית לשינויים בתשלום החודשי, ומקפידה שהוא לא יחצה את הקו האדום של שליש מהכנסותיה, אפשר להישאר במסלול הפריים. ברגע שהקו האדום נחצה, כדאי לעשות חושבים. זכרו שהיתרון הגדול של מסלול הפריים טמון בכך שהוא מאפשר לסלק את המשכנתה בכל רגע נתון, או למחזר אותה ללא עמלת פירעון מוקדם".

צמודות מדד: מקום לדאגה

במסלול צמוד מדד בריבית קבועה היתרון הוא תשלומים יציבים והגנה מעליות ריבית. נוסף על כך, אם הכנסת הלווה צמודה למדד, ההחזרים אינם מושפעים מהאינפלציה. עם זאת, במסלול זה לא נהנים מירידת ריבית, וכדי למחזר משכנתה יש צורך לשלם עמלת פירעון מוקדם. "דווקא מי שנמצא באפיק צמוד מדד צריך להיות מודאג", מזהיר ליבוביץ'. "אני ממליץ למי שלקח משכנתה כזאת לשקול לעבור למסלול הפריים באופן חלקי, או לשלב בין כמה מסלולים".

ריבית משתנה: יושבים על הגדר

המסלול הזה אטרקטיבי במיוחד בתקופה של ריבית גבוהה, כאשר יש צפי שהריבית תרד בהמשך, אבל ליבוביץ' מזהיר מפני החלטות חפוזות. "אם תחנת השינוי הבאה שלכם צפויה בחצי השנה הקרובה, כדאי שתישארו באותו מקום", הוא אומר. "למי שתחנת השינוי שלו תגיע אחר כך מומלץ למחזר היום את המשכנתה, כי כעת ניתן לקבל ריביות נמוכות יותר".

ההמלצה: להיזהר מהקרדיט

עליית הריבית תשפיע לא רק על שוק המשכנתאות, אלא על הלוואות ואשראי בכלל. כשמדובר בהלוואות, הרי ש־95% מההלוואות בשוק הבנקאי אינן צמודות למדד.

למי שבכל זאת לקח הלוואה במסלול צמוד מדד ממליץ ליבוביץ' לעבור למסלול אחר, מאחר שהמדד צפוי לעלות בחודשים הקרובים. "אם אתם בשליש האחרון של ההלוואה, המשיכו לשלם עד תום תקופת התשלומים ואל תנסו לגעת בהלוואה, כי עלות הקמת הלוואה חדשה מגלמת בתוכה את הרווח שתחסכו", הוא אומר. "אם הזמן שנותר לכם לשלם ארוך יותר, כדאי שתשקלו אפשרות לקחת הלוואה אחרת בעלויות נמוכות יותר".

גם מי שביצע עסקת תשלומים בקרדיט אמור לשלם יותר. אמנם לא מדובר בפערים גדולים, אולם אם אותה עסקה היתה מתבצעת ללא ריבית, הפערים היו יכולים להיות מאוד משמעותיים. "היום, יותר מתמיד, בצעו עסקת תשלומים בכרטיס האשראי רק אם היא ללא ריבית", מזהיר ליבוביץ'. "לשם ההמחשה, ברכישה של 10,000 שקל ב־36 תשלומים ובריבית של פריים + 9% אתם מפסידים 1,828 שקל שיכולתם לחסוך בעסקה ללא ריבית".