סוף עידן תיק ההשקעות המסורתי

בתיק ההשקעות החדש Private Equity מהווה תוספת חיונית עבור משקיעים שמודאגים מהאינפלציה, מתנודתיות ומצבי שוק משתנים, ואשר יכולים להתמודד עם מגבלות נזילות לטווח קצר

בתקופה האחרונה אנו עדים לשינוי הסביבה המאקרו-כלכלית, הגישה המסורתית הדוגלת בתיק ההשקעות שמורכב ממניות ואג"ח ושינוי היחס ביניהם, אינה מספקת מענה ראוי עבור המשקיעים המתוחכמים. במסמך להלן נספק מידע כיצד שילוב השקעות Private Equity יכול למלא תפקיד חיוני בתיק השקעות מגוון, ונבחן את האלטרנטיבות השונות שמשקיעים צריכים לשקול כאשר הם שואפים לבניית תיק השקעות אופטימלי, שיכול לספק ביצועים עקביים בספקטרום רחב של מצבי שוק וסביבה כלכלית משתנה.

השורה התחתונה היא ש-Private Equity, בדומה לאשראי פרטי ונכסים ריאליים, מהווה תוספת חיונית לתיק ההשקעות, במיוחד עבור משקיעים שמודאגים מאינפלציה, תנודתיות, ומצבי שוק משתנים ואשר יכולים להתמודד עם מגבלות נזילות לטווח הקרוב.

כנס Israel Private Markets של "לידר הון פרטי" יתקיים ב-18 ביולי בת"א. לפרטים לחצו כאן

בשנים האחרונות ישנם מומחים הטוענים שאנחנו נכנסים למשטר מאקרו-כלכלי חדש, שונה מכל מה שהכרנו עד היום, כזה המונע בעיקר על ידי זעזועים בשרשראות האספקה, מחסור בכוח אדם, עלייה במתיחות הגאו-פוליטית, ושינויים בשוק האנרגיה העולמי. בהתבסס על נקודת מבט זו, נבחן כיצד שינוי גישת ההשקעות לגבי מבנה התיק יכולה לספק לנו מענה ראוי יותר ליעדים הכלכליים שלנו תוך שימוש בתיק אג"ח (אגרות חוב) ומניות במבנה "מסורתי" של 40%/60% כנקודת המוצא.

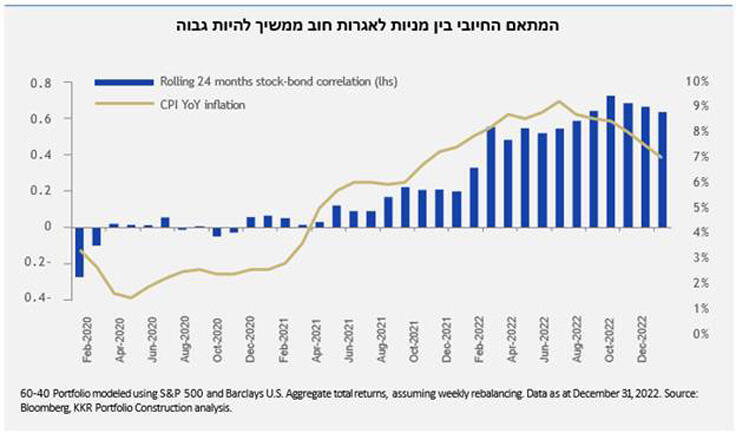

בהתחשב בסביבת המאקרו הנוכחית ובהתבסס על הנתונים אשר מעידים על כך שמערכת היחסים היציבה בין מניות לאג"ח שקיימת בתיק השקעות "מסורתי" השתנה כעת (ראה/י תרשים 1). ניתן להסיק כי משקיעים רבים יתמקדו בשני יעדים מרכזיים במטרה לשפר את אופן הקצאת הנכסים שלהם:

1. שמירה על "ערך הכסף" תוך הגדלת ההגנה מאינפלציה ע"י השקעה בנכסים ראליים מותאמים

2. שיפור החוסן של תיק מגוון על ידי הוספת השקעות פרטיות ונכסים ריאליים

תרשים 1: המתאם בין מניות לאגרות חוב במהלך השנים האחרונות

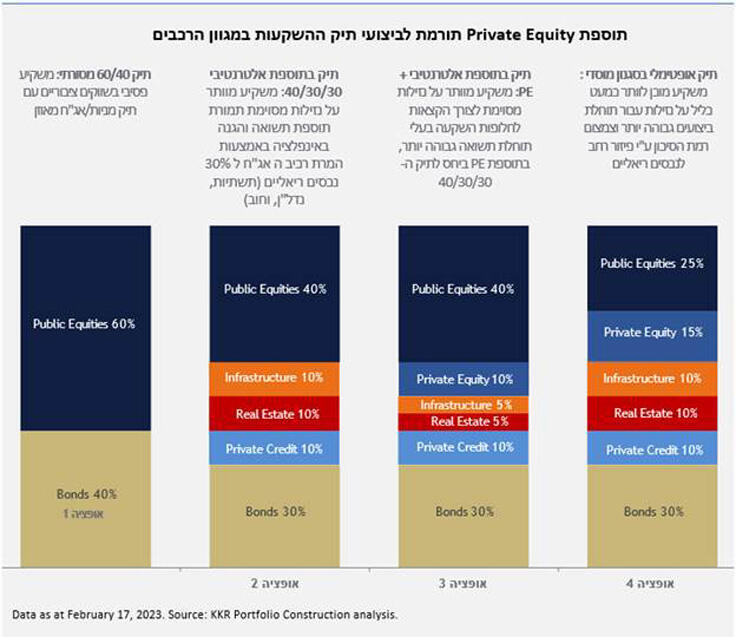

מחקר שבוצע ע"י KKR, הציע למשקיעים לשקול לשנות את אופן הקצאת הנכסים המסורתית של תיק ה 60/40 שלהם לתיק מסוג 40/30/30 שבו ההקצאה של ה 30% הנוספים תחולק באופן שווה בין אשראי פרטי, נדל"ן ותשתיות (ראה/י

אופציה 2 (בתרשים 2). תוצאות המחקר מצביעות על כך שלתיק ה-40/30/30 יש פוטנציאל לא רק לספק תשואות טובות יותר אלא גם להפחית סיכון על פני רוב סביבות המאקרו-כלכליות

תרשים 2: תיק ההשקעות במגוון הרכבים

אז מה השורה התחתונה בנוגע ל-Private Equity? כיצד נשלב PE בתיק 40/30/30?

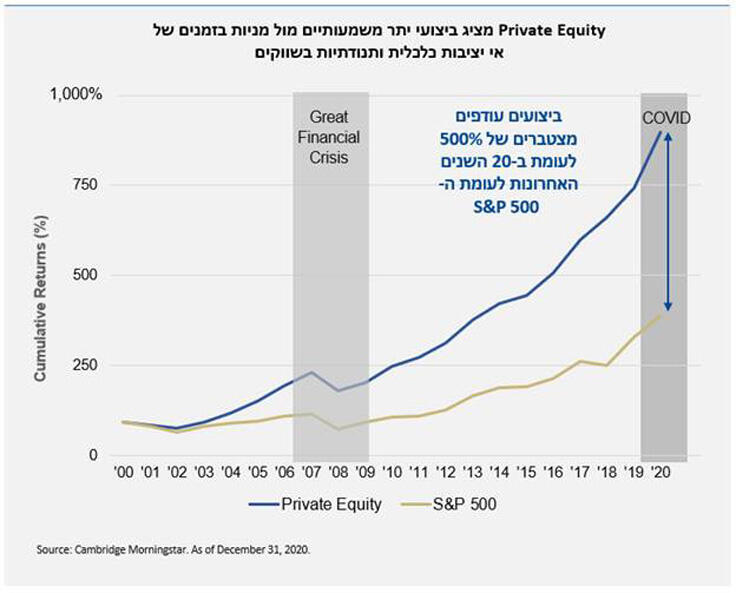

הנתונים די מובהקים לגבי התרומה החיובית של סגמנט השקעות זה לתיק הכולל. עם זאת, כמו בכל דבר, כל שיקול להוספת PE לתיק כולל גם פשרות. בתוך הפלח המוסדי (שם יש לעתים קרובות פחות דגש על נזילות בטווח הקרוב), מנהלי השקעות ראשיים של גופים מוסדיים בחרו להמיר חלק משמעותי מהקצאת המניות שלהם (Public Equity) ל- PE ((Private Equity, זאת בשל הביצועים החזקים יותר של סגמנט זה אל מול השוק הסחיר (ראה/' תרשים 3) במיוחד בתקופות אי וודאות כאשר שאר שוק המניות מדשדש. אפשר לראות דוגמה לתיק היעד המוצע בסגנון המוסדי בתרשים 2, אופציה 4. בהתאם לגישה זו, תיק זה פונה למשקיעים שמוכנים לוותר על נזילות מסוימת לצורך תוחלת תשואות גבוהה יותר לטווח הארוך. ואכן, בתיק בסגנון המוסדי, הקצאת ה- PE מתווספת (אינה מחליפה) לשאר ה- 30% המוקצים לנכסים ראליים (אשראי פרטי, נדל"ן ותשתיות) שעליהן דנו במסגרת תיק ה-40/30/30, כאשר Private Equity מחליף חלק משמעותי מהקצאת הרכיב המניתי (Public Equity).

תרשים 3: ביצועיי PE אל מול S&P 500 בין השנים 2000-2020

הגורמים המרכזיים לתשואות העודפות של PE מול מניות

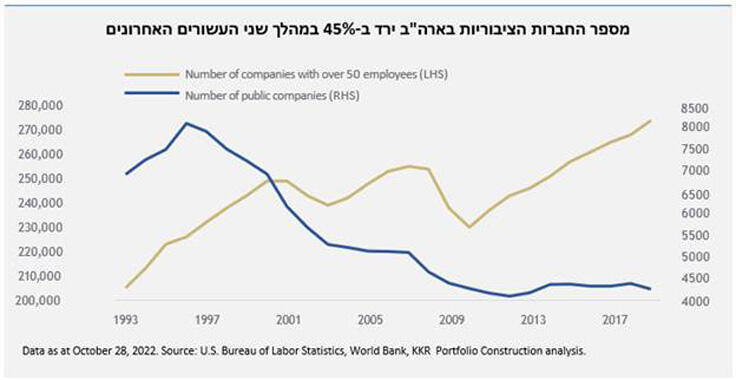

סגמנט ה-Private Equity נמצא בעשור החמישי שלו (יש שיטענו השישי), לא בכדי, מספר החברות הציבוריות בארה"ב ירד ב- 45% בעשורים האחרונים (ראה/י תרשים 4). בכדי להבין את הגורמים המניעים לתשואות עודפות של PE על פני מניות סחירות, חשוב מאוד לבצע בדיקה מדוקדקת אשר מתייחסת גם לפרמיית הסיכון הגלומה שהינה סובייקטיבית עבור כל משקיע. להלן מכלול המרכיבים:

1. תשואת השוק הציבורי (מניות) כמרכיב בסיס 2. פרמיית אינפלציה 3. אפקט המינוף

4. בחירת נכסים אקטיבית תוך התמחות סקטוריאלית 5. אפקט התזמון (קצב פריסת ההון ותזמון המימושים)

6. יצירת ערך פונדמנטלי בחברות (אולי המרכיב המשמעותי ליצירת אלפא')

תרשים 4: מספר החברות הציבוריות והפרטיות בארה"ב

תשואה היסטורית מותאמת סיכון מדגישה את היתרונות של Private Equity

הקצאה מצטברת ל PE יכולה לשנות לחיוב את יעילות התיק של המשקיע שכן השקעה ב- PE הניבה תשואות גבוהות יותר מהשקעה במניות וברמת תנודתיות נמוכה יותר. בנוסף, בהתחשב בהבדלים באסטרטגיות ובאופי ההשקעה, תוספת PE לתיק תסייע גם להגדיל את פיזור התיק ברמת הפקטור.

Private Equity מספק איתנות פיננסית בתקופות משבר

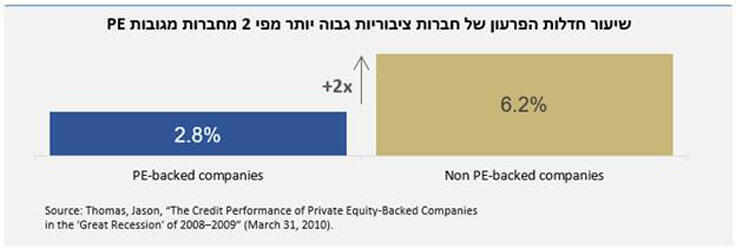

חברות הנתמכות על ידי קרנות PE הציגו איתנות פיננסית חזקה יותר אל מול חברות דומות אחרות בתקופות של משבר בשווקים. בתקופת המשבר הפיננסי של 2008 שיעורי חדלות הפירעון עבור 3,200+ חברות מגובות PEשנרכשו בין השנים 2000-2009 והוחזקו במהלך 2008-2009 היו 2.8%, בהשוואה ל-6.2% (יותר מפי 2) עבור חברות אחרות (סחירות או פרטיות) בעלי מבנה הון דומה (ראה/' תרשים 5)

תרשים 5: שיעורי חדלות הפירעון של חברות בתקופת המשבר הפיננסי

בחירת מנהל הקרן היא מומחיות קריטית

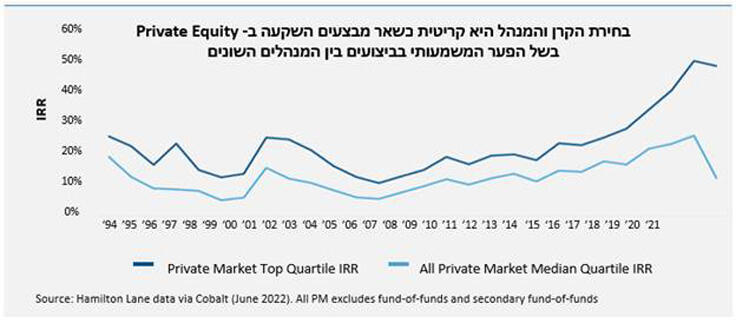

בניגוד לשווקים הסחירים אשר מאופיינים לרוב ביעילות גבוהה הבאה לידי ביטוי בפערים הקטנים בין המנהלים וכן בעובדה שרק אחוז זעום מהמנהלים מצליחים "להכות את המדדים", הסיפר בשווקים הפרטיים שונה בתכלית. השקעה פאסיבית במדד PE לא תספק את "היעד הנחשק", בחירת הקרן ומנהל הקרן היא קריטית כאשר מבצעים השקעה בPrivate Equity בשל הפער המשמעותי בביצועים בין המנהלים השונים במיוחד בתקופות של משבר ואי וודאות בשווקים (ראה/י תרשים 6).

תרשים 6: ביצועי קרנות המדורגות ברביע הראשון אל מול הממוצע בתעשייה לאורך השנים

אז מה היא למעשה השקעה אלטרנטיבית?

בשנים האחרונות אנו עדים לגל שיווק מאסיבי של "השקעות אלטרנטיביות" אשר מציגות לכאורה מענה מהיר עבור משקיעים אשר מחפשים "חיים קלים". חשוב להבין ולהפנים שהדברים מורכבים יותר, כאשר נקרית לנו הזדמנות להשקעה חשוב להבין היטב האם היא מספקת אלטרנטיבה ולמה. לרוב השקעה כזו תהיה לא סחירה בהכרח שהרי אחת ההגנות המשמעותיות שמשקיעים מקבלים כאשר הם בוחרים להשקיע בנכסים שאינן סחירים זו ההגנה מסחירות גבוהה, אשר עשויה להוביל לירידה חדה בשווי נכסים, דווקא בתקופות בהן הסחירות גואה (בעיקר סביב תקופות משבר). בסביבת השקעות המאופיינת ביעילות מקסימלית קשה להצדיק גישה אקטיבית הטוענת כי יש "להכות את המדדים" ולכן כל עוד נכס הבסיס סחיר, קשה מאוד להצדיק את היותו אלטרנטיבי. יחד עם זאת, הגישה להשקעות פרטיות מהשורה הראשונה כמעט אינה זמינה עבור משקיעים פרטיים. קרנות פרטיות מהשורה הראשונה נהנות עדיין מביקושם עודפים ואינן בנויות לשיווק ישיר מול משקיעים פרטיים, בנוסף לזאת נדרשת מומחיות רבה ובחינת אלטרנטיבות רבות, לפני שמחליטים לבצע השקעה מסוימת. זאת ועוד, כאשר מקצים השקעה לנכסים ריאליים, חשוב להתייעץ עם גורם מקצועי ולקחת בחשבון את המאפיינים והיתרונות שהאסטרטגיות השונות יכולות לספק.

* הכותב, איתי אלנתן, הוא שותף-מנהל ומנכ"ל לידר הון פרטי