ניתוח כלכליסט

היוניקורנים הישראלים בוול סטריט מתנגשים באותיות הקטנות של הספאקים

אחרי הפדיונות הכבדים שנרשמו בעת המיזוגים, הטרנד הלוהט סופג עוד מכת קור בדמות מכירת מניות מאסיבית מצד המשקיעים האסטרטגיים, שבאו כביכול לטווח ארוך. התוצאה: 7 מתוך 9 החברות הישראליות שהתמזגו עם ספאק נסחרות מתחת למחיר ההנפקה

תחילת 2021 הוקדשה לאופוריה בשוק הספאקים נוכח גיוסי שיא שלא נראו מעולם, ומיליארדים על גבי מיליארדים של דולרים שמתגלגלים אל חברות טכנולוגיה, חלקן הגדול ישראליות. עד כה הונפקו השנה 415 ספאקים שגייסו 109 מיליארד דולר, ו־310 ספאקים נוספים נמצאים בהליכי גיוס של עוד 70 מיליארד דולר. אבל ככל שהשנה מתקרבת לסיומה, לא רק שהסנטימנט כלפי הספאקים משתנה, אלא נדמה שגם מתחילות לצוף לא מעט אותיות קטנות שנוגעות אליהם; אותיות שפרט לשחקני וול סטריט הממולחים אף אחד לא נתן עליהן את הדעת. הנפגעים מכך הם היוניקורנים הישראליים, שמתנגשים בכל הכוח בחומת האותיות הקטנות האלה, ומבינים לפתע באיזה צד נמצאות הסוכריות שכלולות במכשיר הספאק.

קצת פחות מחצי שנה אחרי שאינוויז - החברה הישראלית הראשונה שהתמזגה עם ספאק - החלה להיסחר בוול סטריט, הצטרפו אליה עוד שמונה חברות ישראליות. מתוך תשע החברות האלו, רק שתיים - פיוניר וסלברייט, שהחלה להיסחר לפני ימים בודדים - נסחרות מעל השווי בהנפקה. יתר החברות רשמו ירידות, כשאת הצניחות החדות ביותר ספגו היפו ו־REE, שהגיעו השבוע לנקודת שפל שבה מחקו מחצית מהשווי בהנפקה, זאת בשעה שמדד נאסד"ק נמצא בשיא היסטורי, בהובלת החברות הגדולות. מנגד, החברות מהשורה השנייה רחוקות מרמות השיא. החולשה הזו באה לידי ביטוי גם בקרב החברות הישראליות שהונפקו בשיטה המסורתית של IPO, וכעת המניה שלהן מדשדשת סביב מחיר ההנפקה. זה המצב של אאוטבריין, סימילרווב וקלטורה. בניגוד להן, ההנפקות הישראליות הגדולות יותר - מאנדיי, סנטינל וואן וריסקיפייד - מציגות תשואות גבוהות והן נסחרות הרבה מעל השווי שלפיו הנפיקו.

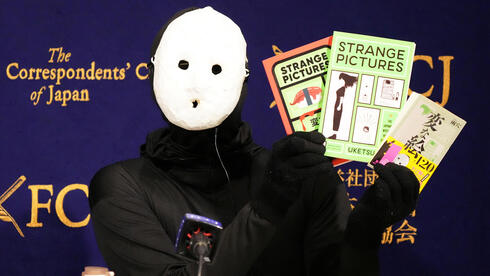

2 צפייה בגלריה

מנכ"ל היפו אסף וונד וסמנכ"ל הכספים סטיוארט אליס. מחקו מחצית מהשווי בהנפקה

(צילום: רויטרס)

מי שנפגעות מהתנודתיות במניות - שהיא תוצאה של האופן שבו מגייסים כספים במסגרת ספאק - הן החברות עצמן וכן המשקיעים הוותיקים שלהן. בין היתר ניתן למנות את הגופים המוסדיים הישראליים כלל ביטוח, פסגות ומיטב דש, שהשקיעו בהיפו, וחלקם השקיעו גם ב־REE. הגופים האלו חגגו את קפיצות השווי הפנומנליות שהולידו השקעות ההון סיכון שלהן, שלפתע הפכו לחברות ציבוריות בשווי של מיליארדי דולרים, אך בשבועות האחרונים הם מרגישים על בשרם את השינוי בסנטימנט כלפי הספאקים. אף שהם עדיין לא מופסדים על ההשקעות בהיפו או ב־REE, שנעשו בעת שהחברות האלו היו סטארט־אפים בשווי של פחות ממיליארד דולר, אף אחד לא אוהב לראות בתיק שלו מניות שיורדות בחדות.

המשקיעים נוהרים החוצה

"כל מה שקורה בחודשים האחרונים הוא שינוי בסנטימנט. כשהשווי של היפו נקבע על 5 מיליארד דולר בתחילת 2021, גם למונייד - חברת אינשורטק בעלת פרופיל דומה - היתה שווה 9 מיליארד דולר. גם היא ירדה מאז ונסחרת סביב 5 מיליארד דולר. גם ביתר התחומים, אם לפני חצי שנה נתנו מכפיל מסוים, היום נותנים חצי ממנו", אמר ל"כלכליסט" גורם בכיר באחד הגופים המוסדיים הגדולים בישראל.

הסנטימנט השלילי כלפי הספאקים בא לידי ביטוי גם בשיעור הפדיון. כלומר, שיעור משקיעי הספאק, אלה שהשקיעו בשלב ההנפקה, שביקשו לפדות את כספם במעמד ההצבעה על המיזוג עם החברה הריאלית. אם לפני חצי שנה שיעור הפדיון הממוצע עמד על 5%, הרי שבשבועות האחרונים הוא נסק ל־94%. סלברייט הישראלית, שהשלימה לאחרונה מיזוג עם ספאק לפי שווי של 2.4 מיליארד דולר, הרגישה זאת היטב על בשרה כש־90% מהמשקיעים בספאק ביקשו לפדות את הכסף.

על כך יש להוסיף את הבריחה של משקיעי ה־Pipe, שבועות ספורים לאחר ההנפקה. בעוד משקיעי הספאק הם אלו שרוכשים מניות כשלא ידוע עם איזו חברה יתמזג הספאק, מתוך מתן קרדיט ליזמי הספאק, הרי שמשקיעי ה־Pipe - הגיוס שנערך לאחר שידועה זהות החברה שאיתה הספאק יתמזג, ובזמן שהחברה עדיין פרטית - הם כאלו שנחשבים למי שמחפשים חשיפה לאותה חברה ריאלית. בהתאם, כשיזמי הספאקים ונציגי החברות הריאליות יצאו לרוד שואו, המשקיעים האלו הוצגו כמי שבאו בשביל הטווח הארוך. אלא שכעת גם הם רוצים לצאת. לא מדובר בתופעה שמתרחשת רק בקרב החברות הישראליות, אלא גם בכוכבת הראשית של הנפקות הספאק, חברת הרכב החשמלי לוסיד (Lucid), שמוזגה עם ספאק לפי שווי של 24 מיליארד דולר, וצללה מיום רביעי האחרון ביותר מ־10% לאחר שהוסרה החסימה מעל מניות חסומות שרכשו משקיעי ה־Pipe בשווי של 2.5 מיליארד דולר.

בריחת משקיעי ה־Pipe הורגשה היטב גם בקרב החברות הישראליות. כך, מניית REE צללה ב־34% ביום אחד השבוע, במחזור ענק של יותר מ־10 מיליון מניות, לאחר שמשקיעי ה־Pipe, שמחזיקים ב־30 מיליון מניות, קיבלו אישור למכור אותן. בהיפו התרחיש חזר על עצמו, עם נפילה של 15% במחזור של 17 מיליון מניות, שהתרחשה לאחר שהוסרה חסימה מעל 55 מיליון מניות של משקיעי Pipe.

הגשת מסמכי הרישום למניות משקיעי ה־Pipe שפכה אור על רשימת המשקיעים המלאה של החברה. כך, אחד המשקיעים המפתיעים שהתגלו ב־REE, שעוסקת בפיתוח רכבים מודולריים לרכב לחשמלי, הוא מוטי בן־משה, שמחזיק במניות החברה באמצעות מספר חברות שבשליטתו. בסך הכל מדובר בחבילה של 1.2 מיליון מניות בשווי נוכחי של 6.9 מיליון דולר. לשם השוואה, כלל ביטוח מחזיקה בכמות כפולה של מניות שנרכשו בשלב ה־Pipe, והן מהוות חלק קטן בהשוואה לחבילה שנרכשה כש־REE היתה פרטית. בנוסף, מיטב דש רכש 700 אלף מניות בשלב ה־Pipe ובית ההשקעות מור רכש 1.5 מיליון מניות בשלב זה, שבו רכש מניות גם פסגות. ממסמכי הרישום לא ניתן לדעת מי ממשקיעי ה־Pipe מיהר למכור את המניות.

נטל ההוכחה

אף שכעת בכירי החברות המונפקות מנסים לשכנע את השוק כי הם בנו את תמהיל משקיעי ה־Pipe כך שחלקם ישקיעו לטווח ארוך וחלקם לטווח קצר, אף אחד לא ציפה למכירת מניות בכמויות כאלה בהזדמנות הראשונה. וול סטריט לא אוהב תנודתיות חריגה בחודשי המסחר הראשונים, ולחברות שסבלו ממנה יהיה קשה יותר להיפטר מהכתם הזה. השבועות האחרונים שמטו את השטיח גם מתחת לטיעון שגורס כי "לא משנה באיזו דלת אתה נכנס לנאסד"ק, אחרי ההנפקה הכל מתאפס".

באופן כמעט אבסורדי, למכירת המניות המהירה יש גם יתרון, בעיקר עבור חברות שסבלו מפדיונות גדולים של משקיעי הספאק. בעקבות הפדיונות הגבוהים בשלב הספאק, החברות האלה הגיעו למסחר עם מעט מאוד מניות, מה שפגע בסחירות שלהן - מדד חשוב מאין כמותו עבור משקיעי וול סטריט. המכירות מצד משקיעי ה־Pipe מכניסות לשוק מניות והדבר ניכר בקפיצה חדה ברמת הסחירות שלה החברות. כך, היפו קפצה ב־19% ביום שישי במחזור גבוה, ו־REE עלתה ב־5%.

מעתה, המשימה העיקרית של החברות האלו תהיה להוכיח שהכניסה המקרטעת לוול סטריט לא מעידה על ההמשך; ואת זה ניתן לעשות רק באמצעות הצגת תוצאות עסקיות טובות וניהול ציפיות נכון מול המשקיעים, תוך בניית אמון.