ניתוח

פנסיות הישראלים יהיו חשופות הרבה יותר לנכסים זרים

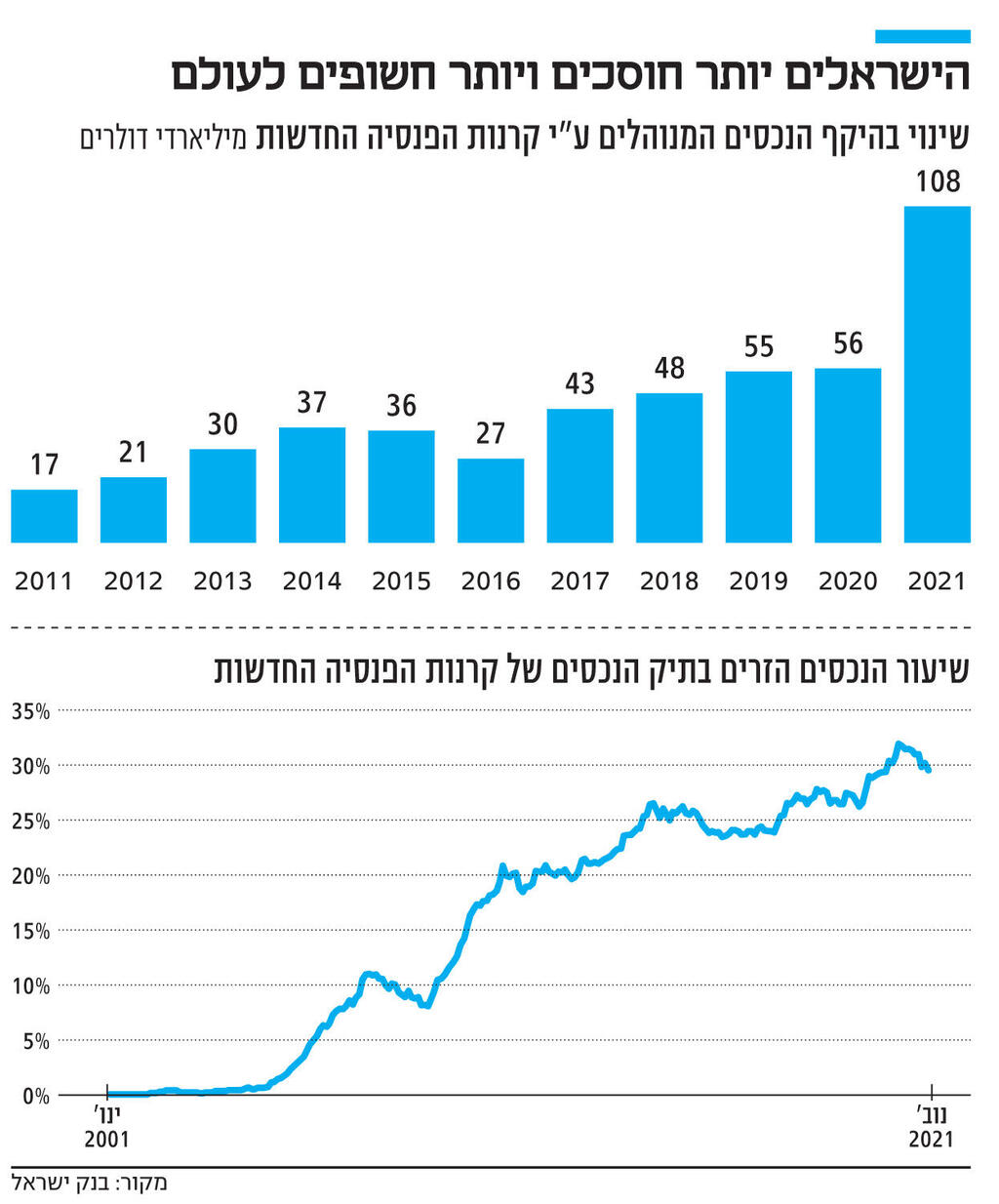

ביטול איגרות החוב המיועדות בחוק ההסדרים מפנה הרבה יותר כסף לניהולן של קרנות הפנסיה. בבנק ישראל מעריכים ששיעור ההשקעה של הקרנות בנכסים זרים יגדל מ־31% כיום ל־42% בעוד 15 שנה

בחוק ההסדרים האחרון הוחלט על ביטולן של האג"ח המיועדות. המשמעות היא כי במקום ש־30% מתיק הפנסיה של הציבור יהיה אג"ח ממשלתיות בתשואה מובטחת של 4.86%, הרי שהתיק ינוהל לפי העדפות הקרן, והממשלה תבטיח תשואה של 5.15% על 30% מהקרן. המשמעות הפרקטית של השינוי הזה היא שלקרנות הפנסיה יהיה הרבה יותר כסף לנהל. מדובר בזינוק משולש. ראשית, מדי חודש יהיה על הקרנות להשקיע כספים בשיעור גבוה ב־30% ממה שהיה עליהן להשקיע לפני הרפורמה. שכן בעולם של אג"ח מיועדות, הקרנות הפנו 30% מההפקדות החדשות ישירות לאג"ח. שנית, הקרנות גדלות באופן טבעי בגלל גידול האוכלוסיה והעלייה בשכר. ושלישית, שווי הנכסים של הקרנות גדל בשל התשואה של ההשקעות.

נעבור למספרים. תיק הנכסים של הפנסיות החדשות הגיע בסוף 2021 ל־626 מיליארד שקל. ההפקדות בשנים האחרונות הן סביב 40 מיליארד שקל בשנה. מהן כ־12 מיליארד שקל בשנה הופנו לאג"ח מיועדות. הגידול של תיק הפנסיה – כולל התשואות – היה בממוצע 46 מיליארד שקל בשנה, אך ב־2021 – שבה ההפקדות היו הגבוהות ביותר, והתשואה היתה חריגה לטובה – תיק הפנסיות של הציבור עלה ביותר מ־100 מיליארד שקל. הזינוק המרשים הזה הוא רק מבורך, המשמעות היא שלציבור בישראל יש יותר כספים לימי הזקנה, אך הוא מציב גם אתגרים, שניתן לכנות אותם צרות של עשירים, או צרות של שוק הון מקומי קטן.

99% משווי הבורסה בת"א

שווי הנכסים של קרנות הפנסיה החדשות הגיע כבר לכ־24% משווי כלל החברות בבורסה בתל אביב. ואם לוקחים את כלל המוסדיים – בלי קרנות נאמנות – הרי שתיק הנכסים שלהם שווה כ־99% משווי הבורסה בתל אביב. זאת לעומת כ־50% לפני כעשור. או במילים אחרות: שוק ההון הישראלי הוא מועט שאינו יכול להחזיק את המרובה. ולכן, שיעור הנכסים הזרים בתיק הנכסים של קרנות הפנסיה החדשות הולך וגדל והגיע בסוף 2021 לכ־30%. כעת, למגמת הגידול הזו מצטרף שחקן חיזוק נוסף בדמות "ביטול האג"ח המיועדות".

בבנק ישראל מעריכים כי בגלל העובדה שהממשלה ממשיכה להעניק רשת ביטחון על 30% מהתיק, אז יש לקרנות הזדמנות להשקיע בשוק ההון במקום באג"ח, מבלי להגדיל את הסיכון של התיק. ולכן, ההנחה היא כי הרכב הקרנות אחרי ביטול הרפורמה יהיה זהה למה שהיה לפני הרפורמה. או במילים אחרות, הקרנות יעבירו את 30% של האג"ח המיועדות בעיקר למניות ולא לאג"ח. לפי הניתוח של בנק ישראל, קרנות הפנסיה יגדילו משמעותית את ההשקעה שלהן בנכסים זרים כך שבהבשלה מלאה (שנת 2037 בה ייפרעו כלל האג"ח המיועדות שהונפקו שהיום מהוות כ־135 מיליארד שקל, ש"ט) יושקעו 42% מכלל נכסי קרנות הפנסיה בנכסים זרים, לעומת כ־31% כיום. עם זאת, גם שוק ההון המקומי ייהנה מביטול האג"ח המיועדות לפנסיה, שכן חלק מהכסף שהופנה בעבר לאג"ח מיועדות יופנה לשוק ההון המקומי.

להקטין את הסיכון

בבנק ישראל מציינים כי למרות האינטואיציה שלפיה טוב לשוק ההון המקומי כי יופנו אליו כמה שיותר מכספי הפנסיה של הציבור, הרי שיש לכך חסרונות גם מנקודת מבטו של שוק ההון בישראל, שכן ההחזקות של קרנות הפנסיה נוטות להיות קבועות בגלל שהן משקיעות לטווח ארוך, ובכך עשויה הנזילות של המסחר בבורסה הישראלית להיפגע. עם זאת, מנקודת ראותו של החוסך, יש לפיזור הנכסים בין ישראל לעולם יתרונות שכן ניתן להקטין את הסיכון באמצעות פיזור הנכסים, כך ייתכן שגם בזמן שישראל נמצאת במיתון, תיק החיסכון של הציבור לא ייפגע בצורה חריפה. עם זאת, יש טענה האומרת כי לקרנות הישראליות אין יתרון יחסי באיתור השקעות מוצלחות בחו"ל לעומת המתחרים הרבים בעולם.

לגידול בהשקעה בחו"ל יש גם השפעות אפשריות על שער החליפין של השקל מול הדולר. שכן אם ערך ההשקעה הזרה עולה בשיעור חד מדי, עשויות קרנות ההשקעה למכור חלק מהאחזקה שלהן בשל הרצון שלהן לא להיות חשופות למט"ח יותר ממדיניות הקרן המוצהרת. זה כמובן מגדיל את הביקוש לשקלים ומביא להתחזקות השקל. במקרים הפוכים, בהם יש ירידות חדות בשווקים, עשויות קרנות הפנסיה להעמיד ביטחונות גדולים יותר אל מול הנכס ששוויו החל לרדת, וכך להגדיל את הביקוש לדולרים ולהחליש את ערך השקל.