בנק ישראל שוקל להגדיר מחדש את היעדים שלו

הנגיד מתכנן שימוע ציבורי שיכלול גם מומחים מהעולם, במטרה להכריע – מה יהיה היעד של בנק ישראל. על הפרק: בחינת יעד יציבות המחירים, ויצירת מדד שיכלול מחירי נכסים ורכישות מקוונות. בשקלול אלה הכלכלה הישראלית נמצאת בכלל בדפלציה

נגיד בנק ישראל אמיר ירון מתכוון לפתוח בבחינה מחודשת של המשטר המוניטרי – כך נודע ל"כלכליסט". ירון מתכנן לכנס דמויות מהעולם, בדגש על תחום האקדמיה והבנקאות המרכזית כדי לשמוע את דעתם בנושא, בפורום רחב. עוד נודע ל"כלכליסט" שהתהליך יכלול גם שימוע ציבורי, שיעניק במה גם לראשי ארגונים ואיגודים ישראלים ולציבור הרחב. בסופו של תהליך יוכרע מה יהיה היעד של הבנק המרכזי.

כיום היעד של הבנק המרכזי הוא יציבות המחירים, שמשמעותו עלייה של מדד המחירים לצרכן בשיעור של 1%–3% בכל שנה נתונה. שינוי אפשרי, ייתכן למשל, בהגדלת טווח העלייה, כך שיכלול גם ערכים אפסיים. מן העבר השני ייתכן כי יעלה צורך לייצר מדד חלופי שיכלול מחירי נכסים. עוד אפשרות היא שמדד המחירים לצרכן ישונה כך שיכלול רכישות מקוונות, שימוש באמצעי כלכלה שיתופית ועוד. ככל שיעשו שינויים כאלה או אחרים במדיניות המוניטרית מדובר במהפכה משום ששינוי כזה לא בוצע יותר מ־40 שנה. מדובר בתהליכי מחשבה שמתרחשים בכל הבנקים המרכזיים בכלכלות המפותחות, בהיקפים כאלה או אחרים, בשל הבנה רווחת כי המשטר המוניטרי הנוכחי סיים את תפקידו.

ירון חפץ בפתיחת דיון רחב בשאלות אלה בבנק ישראל ובשיח הכלכלי הציבורי. לתפיסתם של כלכלנים בולטים הצלחתו של ירון תימדד, בין היתר, ביכולתו לפתור את תעלומת האינפלציה הנמוכה והקשר שלה למדיניות המוניטרית.

במרכזן של השאלות המורכבות, שעולות בעולם כולו, עומדת התהייה: האם האינפלציה הנוכחית משקפת את האינפלציה האמיתית והאם בנק ישראל, כגוף שאחראי לשימוש בכלים המוניטאריים (הריבית, הדפסת הכסף ורכישות המט"ח) מנתב אותם בחוכמה וליעד המתאים. בהקשר זה, דווקא היעדר ממשלה קבועה והעובדה שהכלים המוניטריים שעומדים בעת הזו לרשות הנגיד מצומצמים מאוד (הריבית כמעט אפסית), מעניקים לנגיד החדש זמן למחשבה והערכות מחודשת.

"טעות מחפירה"

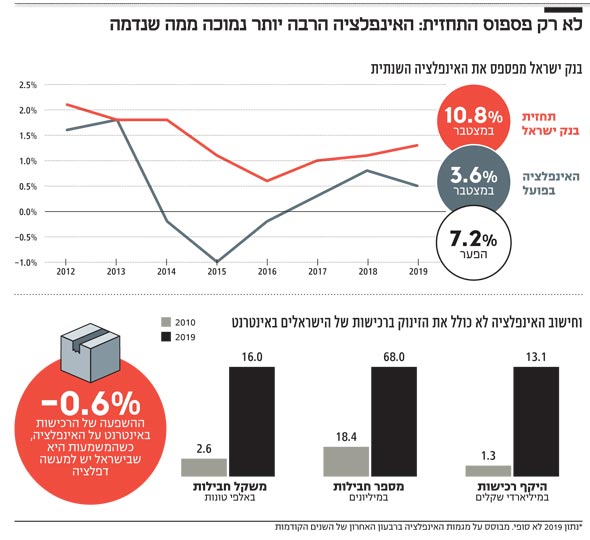

"חטיבת המחקר של בנק ישראל טועה באופן מחפיר בתחזיות האינפלציה שלה מזה שנים רבות. היא חוזה באופן שיטתי, מדי שנה, רמות אינפלציה הגבוהות בהרבה מהאינפלציה בפועל", מאשים בשיחה עם "כלכליסט" ד''ר אדם רויטר, שכיהן כדילר הראשי של בנק ישראל והיום עומד בראש "חיסונים פיננסיים". רויטר מציג את הפערים בין התחזיות לבין רמות האינפלציה בפועל והמספרים אכן מטרידים.

רויטר ליקט את תחזיות האינפלציה של חטיבת המחקר של בנק ישראל ובחן עד כמה התממשו במציאות. "מה שניתן לראות הוא שחטיבת המחקר של בנק ישראל הניחה בשמונה השנים האחרונות שהאינפלציה בישראל אמורה היתה להיות, במצטבר, 10.8% (במונחי ריבית דריבית התוצאה אף גבוהה יותר), כאשר בפועל הסתכמה ב־3.6% בלבד. מדובר בפספוס מצטבר רב שנתי עצום של 7.2% בממוצע. הפער בין התחזית המצטברת של 10.8% לעומת 3.6% אינפלציה מצטברת בפועל הוא שיעור של 200%", מסביר רויטר. לדבריו, "מובן שהנחות האינפלציה השפיעו מאוד על ההערכות של החטיבה בדבר מגמת ורמת הריבית השנתית והרב שנתית בישראל – שוב כלפי מעלה".

רויטר מסביר כי הטעויות האלו לא נותרו על הנייר – מישהו מימן אותן: "מאות חברות ישראליות רכשו במהלך השנים הגנות מפני עליית האינפלציה, כשהן מתבססות על תחזיות בנק ישראל. הן הפסידו במצטבר מאות מיליוני שקלים על הפוזיציות האלו, כאשר התגלתה האמת האינפלציונית במערומיה. יתרה מכך, להנחות העבודה של חטיבת המחקר של בנק ישראל השלכות כבדות משקל על הגופים המוסדיים המשקיעים את מיטב כספם של אזרחי ישראל בבורסה, על גורמי הערכה במשרד האוצר, הבונים מדי שנה את תקציב המדינה, על פרסומים בינלאומיים מוטים בנוגע לכלכלת ישראל, על החלטות השקעה של גורמים זרים במשק הישראלי ועוד שלל תחומים הנגזרים מכך".

בבנק ישראל יש לא מעט תשובות לאותן טענות של הבכיר לשעבר. ראשית, כל השוק טעה, ולא רק בנק ישראל, שכן, לפי המודלים של יתר המוסדות הפיננסיים (בנקים ובתי השקעות) הפספסוס היה דומה. שנית, שם מסבירים כי הפספוס הולך וקטן: ב־2012–2013 הוא הגיע ל־2 נקודות האחוז והוא יורד באופן מתמשך עד ל־0.2 נקודות אחוז.

כמו כן, ישנן התפתחויות כלכליות שהיו בלתי ניתנות לצפייה כגון ההתרסקות במחירי הנפט. וגם, העובדה שחוק הברזל של הכלכלה המודרנית כשל: הקשר בין אבטלה לבין אינפלציה (המכונה עקומת פיליפס) נעלם או לכל הפחות נחלש. ב־40 השנים האחרונות הצליחו הכלכלנים להוכיח קשר שלילי ומובהק בין אבטלה לבין אינפלציה. ההיגיון פשוט: במשק שנמצא במיתון, חברות יתחילו לפטר עובדים, דבר שיצור אבטלה. בעקבות העלייה באבטלה, אותם משקי בית שנותרו ללא עבודה יתחילו לצרוך פחות. התוצאה: ירידה במחירים (דפלציה). המנגנון גם עבד הפוך. אלא שהקשר הזה הלך ונחלש כאשר כלכלת ישראל היתה דוגמה מובהקת: האבטלה צנחה ועימה – האינפלציה.

ישנה תופעה חדשה לגמרי שלא באה לידי ביטוי במשך שנים ורק עתה מתחילים להבין אותה, מסביר הכלכלן הראשי של בנק לאומי, ד''ר גיל בפמן. בסקירה מיוחדת שחיבר בפמן הוא כותב כי "הכניסה המהירה והמתמשכת בעולם למסחר בסחורות ובשירותים באמצעות אתרי אינטרנט ואפיקים דיגיטליים אחרים יצרה ויוצרת פער בין האינפלציה הנמדדת והמדווחת על ידי לשכות סטטיסטיות, לבין האינפלציה האמיתית הכוללת נגישות למחירים זולים יותר. מדובר בסטייה אפשרית, וייתכן שאף משמעותית, של המחירים הכלולים בסל המדד הרשמי מהמחירים בפועל שצרכנים משלמים באפיקים דיגיטליים שונים של e-commerce, מוצרים חינמיים וכלכלה שיתופית. על פי מחקר של ה־OECD משנת 2019, הרי שבמדינות אלו צריכה של סחורות ושירותים באמצעות אפיקים דיגיטליים שקולה לכשליש מצריכת משק הבית הממוצע".

אין מדובר בפערים מבוטלים: לפי סקר שערך ה־OECD בשנת 2017 בנושא ועל פי המחקר של אותו ארגון שנערך השנה, מתברר כי אי הכללה מספקת של אפיקי מסחר דיגיטליים, מוצרים ושירותים חינמיים ואפיקי כלכלה שיתופית, יוצרת הטיה של המדד הנמדד כלפי מעלה. על פי המחקר מ־2019 נראה שהיקף ההטיה הממוצע במחירי הצריכה הפרטית בקרב 34 מדינות ה־OECD הוא כ־0.6% לשנה. מדובר בהיקף ענק קל וחומר כאשר מבינים כי האינפלציה השנתית בישראל לדוגמה, עמדה בחצי השנה האחרונה על בין 0.3%–0.8%, כך שזה חצי שנה ישראל נמצאת באינפלציה אפסית ובחודשים האחרונים היא ממש עמוק בתוך דפלציה (ירידה כוללת ומקיפה של המחירים).

בפמן מסביר כי יש מקרים, כנראה רבים, שבהם המחיר של מוצר ON-LINE, שאינו נמדד לעתים על ידי הלשכה הסטטיסטית במדינות השונות, שונה מזה שברכישה בחנות פיזית, שכן נמדדת על ידי הלשכה הסטטיסטית. "שיטות המדידה הנוכחיות, שלא כוללות התייחסות מלאה לכל מגוון חלופות המכירה, יוצרות גם הטיית מדגם קטן, תוך התמקדות רק בחלק מהשוק בעת מדידת האינפלציה", הוא מסביר.

מטבע הדברים, המודדים נאלצים להתמודד עם אתגר עצום וחדש: מדידת הכלכלה השיתופית וההערכה הרווחת כי כיום היא לוקה בחסר. "ישנם מאפיינים רבים לפעילויות של כלכלה שיתופית, ובכלל זה: פעילות העושה שימוש בפלטפורמה אינטרנטית, באמצעות אתר או אפליקציה; פלטפורמה שמאפשרת עסקאות בין צרכן לצרכן; פלטפורמה שמאפשרת שימוש במוצר/שירות גם ללא העברת בעלות כלשהי; פלטפורמה שמאפשרת ניצול רב יותר של נכס בלתי מנוצל. זה לא כולל את כלכלת יד־שנייה, המאפשרת מכירה מחדש של מוצרים בקלות רבה באמצעות אתרים המיועדים לכך, שגם אותה יש למדוד בצורה נכונה ומלאה במדד. דוגמאות לפעילות כלכלה שיתופית שחשוב לכלול במדידת מדד המחירים לצרכן כוללות, בין היתר: עסקאות P2P, מימון שיתופי, השכרת נכסים, השכרת בגדים, שירותי תחבורה שיתופיים ועוד", מוסיף בפמן. בהקשר זה, סקר השוואתי של ארגון ה־OECD מסוף 2017, מעלה שעסקאות רכישה מאתרי אינטרנט זרים (להבדיל ממקומיים) אינן נכללות במדד המחירים לצרכן של ישראל, בעוד שבחלק מהמדינות שנכללו בסקר כן משוקללות במדד רכישות אלו, כמו גם רכישות באמצעות אפיקי כלכלה שיתופית.

סוגיה נוספת שמקשה מאוד על הלשכות הסטטיסטיות היא המוצרים החינמיים: "מכיוון שיש מגוון הולך וגדל של מוצרים חינמיים שאינו נמדד במדד באופן מלא, נוצרת הטייה (המכונה "הטיית החלפה") במדד ומדובר באתגר ניכר במדידה ללשכות הסטטיסטיות בעולם. לפי הערכות בעולם, ההחלפה לערוצי רכישה אינטרנטיים יוצרת, כנראה, ירידה באינפלציה, שבהיעדר התאמה משמעותית בשיטות המדידה, איננה נכללת במדד המחירים לצרכן כפי שמתפרסם".

שאלת יוקר המחיה

ושוב חוזרים לשאלה העיקרית: האם להטיות הללו מחיר כלל משקי? ולא פחות חשוב, מי משלם עליו? "לדבר הזה יכולות להיות השפעות מקרו כלכליות רבות, בין השאר, על מידת אי־השוויון ועל הניהול הפיננסי של הנכסים וההתחייבויות של הציבור הישראלי", מסביר בפמן. הוא מציין את הדוגמה של ההתחייבויות והנכסים שהם צמודים למדד המחירים לצרכן. "אם למשק בית יש התחייבויות צמודות למדד – כמו משכנתא צמודה למשל – הוא מפסיד מאינפלציה המוטה כלפי מעלה, בעוד שמשק בית המחזיק בנכסים צמודי מדד מרוויח מכך. לדוגמה, אם משקיע מחזיק פיקדון נושא ריבית פלוס מדד, והמדד הרבה יותר גבוה מהמדד האמיתי הוא מרוויח יותר ממה שהיה אמור להרוויח. הדיון הזה פותח סוגיה בוערת בכלכלת ישראל: איך המדד אפסי ושלילי ויוקר המחייה בישראל הוא מהגבוהים בעולם? איך שתי העובדות הללו חיות ביחד שכן עלות המחייה בישראל יחסית לשכר הממוצע במשק, היא בין הגבוהות שבעולם, ועל פי סקרים שונים ישראל היא בין היקרות ביותר בעולם בהתחשב בשכר הממוצע, בכוח הקנייה ובעלות המוצרים והשירותים שאותם משקי הבית צורכים.

התשובה לדילמה הזו ידועה וברורה: בשווקים התחרותיים לרבות שוק המוצרים (הלבשה, הנעלה, מוצרים אלקטרוניים, סלולרים, מוצרים לבית) המחירים נמוכים ובדרך למטה; מנגד, בעולם השירותים, אלה שאין אפשרות לרכוש אותם מהאינטרנט – כגון שירותי דיור, חינוך, בריאות, ביטוח, פנאי, עריכת דין וראיית חשבון – רמות המחירים עלו מאוד והכיוון למעלה. זו הסיבה שבפמן מציע לשנות את המדיניות: "על קובעי המדיניות לבחון מחדש מהו שיעור עליית המחירים העדכני, התואם להגדרה של יציבות מחירים. ההוזלות העולמיות הנובעות מעודף כושר ייצור וההתפתחות של הכלכלה השיתופית והטכנולוגיה, מחלחלות לסביבת אינפלציה בסיסית נמוכה בהרבה מאשר לפני כ־20 שנים. לאחר שנים של אינפלציה שלילית ואפסית ולנוכח הרמה הנמוכה של מחירים עולמיים, לצד תהליכי הגברת תחרות בישראל, וצעדים נוספים להפחתת יוקר המחייה בישראל בעתיד, נראה ש־2% (אמצע יעד יציבות המחירים הנוכחי) הוא מספר גבוה עבור יציבות מחירים", סבור בפמן.

לעמדה זו הצטרף פרופ' ליאו ליידרמן, הכלכלן הראשי של הפועלים שגם הציע לאחרונה לקבוע כי יעד יציבות המחירים חייב להתעדכן לרצועה שבין 0%–3%.

"הגיעה העת לבחון את האפשרות של שינוי יעד יציבות המחירים של ישראל ליעד של רמת מחירים ובכך למקד את המדיניות הכלכלית הכוללת, של הממשלה ושל בנק ישראל, בהפחתת יוקר המחייה", מציין בפמן.