"הבנקים היו עבריינים סדרתיים במשך שנים"

אחרי שסיים להיאבק בעוז בסוחרי הסמים של קולומביה, התובע הפדרלי הקשוח ניל ברופסקי נקרא למשימה מסוכנת לא פחות: לפקח על תוכנית חילוץ הבנקים ב־2008. שלוש שנים אחר כך פרש ברופסקי חבול והמום אחרי שנחשף לדרך הצינית שבה חולקו מאות מיליארדי דולרים. בראיון בלעדי למוסף כלכליסט הוא חושף כיצד הצלת המערכת הפיננסית רק יצרה בנקים גדולים, מושחתים ומסוכנים יותר, בדרך למשבר הגדול הבא

החקירה שהוביל ברופסקי נגד ה־FARC הובילה לעשרות כתבי אישום נגד כל חברי צמרת הארגון, הישג היסטורי עבור התביעה הפדרלית של ארצות הברית. ברופסקי, שעבד אז במשרדי התביעה בדרום מנהטן, בשכנות לוול סטריט, זכה לשם של תובע קשוח ומיומן ביותר, מוניטין שזכה לחיזוק בשרשרת תיקי הונאה וצווארון לבן שהוביל לאחר מכן. המוניטין הזה הזניק אותו, בעיצומו של המשבר הפיננסי בסתיו 2008, למינוי מיוחד מטעם הבית הלבן כמפקח הכללי על תוכנית חילוץ הבנקים. ברופסקי כבר הכיר את מאבקי הכוח המאפיינים את מסדרונות הממשל, אבל הוא עדיין לא היה מוכן עד הסוף למה שציפה לו בוושינגטון. "ידעתי למה אני נכנס", הוא אומר בראיון טלפוני ל"מוסף כלכליסט", "אבל לא דמיינתי באיזו דרגה, ועד כמה גרוע זה יהיה. ברגע שאתה מוסיף את וול סטריט לתמהיל, הקוקטייל הופך להרבה יותר רעיל".

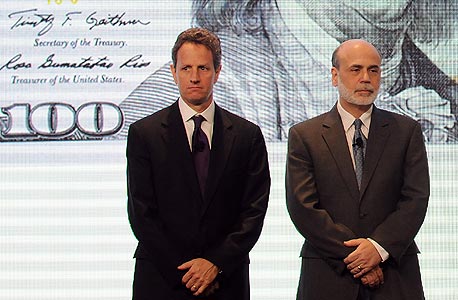

שר האוצר טימותי גייתנר ויו"ר הבנק המרכזי בן ברננקי חושפים שטר 100 דולר חדש. "גייתנר הקיף עצמו באנשים בעלי קשר הדוק למה שקרה במשבר" צילום: אי פי איי

שר האוצר טימותי גייתנר ויו"ר הבנק המרכזי בן ברננקי חושפים שטר 100 דולר חדש. "גייתנר הקיף עצמו באנשים בעלי קשר הדוק למה שקרה במשבר" צילום: אי פי איי

ברופסקי שימש כמפקח על תוכנית החילוץ בין 2008 ל־2011 - תקופה שבה זרמו מאות מיליארדי דולרים של כספי ציבור אל מאזני הבנקים, המערכת הפיננסית נסוגה אחורה משפת התהום, והכלכלה העולמית החלה אט אט להתאושש. אבל את הקדנציה שלו, שהתאפיינה בעימותים חזיתיים עם בכירי האוצר והבנק המרכזי, הוא קטע בטריקת דלת מתוקשרת, תוך שהוא מבקר את חוסר היכולת וחוסר התעוזה של הממשל ואת קרבת היתר שלו לבנקים, שגרמו לטענתו נזק אדיר למערכת. מאז הפך ברופסקי לאחד המבקרים האמריקאים הבולטים של הממשל בוושינגטון, וול סטריט, והקשר ביניהם. "הנתיב שאנחנו נמצאים עליו", הוא מזהיר עכשיו, "ייגמר בעוד משבר".

הביקורת של ברופסקי ייחודית: היא מבוססת על השנים שבילה בלב לבם של מוקדי הכוח, על התנסותו האישית בבטן הלווייתן. ועדיין, הוא לא לבד. הכעס על תוכנית החילוץ של הבנקים הוציא אלפים רבים של מפגינים לרחובות ארצות הברית. תנועות מחאה כמו לכבוש את וול סטריט, ומקבילתה הרפובליקנית מסיבת התה, לא נראו באמריקה זה עשורים. ברופסקי מבין כמובן את הכעס שהוציא את המפגינים לרחובות. "חלק מהכעס קשור לחוסר השקיפות. אנשים לא ידעו לאן הכסף שלהם הולך כי משרד האוצר סירב לומר להם", הוא אומר. "חלקו האחר קשור לתחושה שהחילוץ בוצע בחוסר הוגנות עמוק. אלה שגרמו למשבר זכו לתגמול נדיב ביותר, ולעומת זאת, אלה שהיו אמורים לקבל עזרה - רוכשי הבתים שלקחו משכנתאות, מעמד הביניים, העסקים הקטנים - זכו להתעלמות. לכן אנשים כעסו. הם היו צריכים לכעוס, והם עדיין צריכים לכעוס - במיוחד לנוכח החגיגות של 'איזו עבודה נהדרת עשינו בטיפול במשבר הפיננסי'. זה נכון אם אתה חלק מהאליטה הפיננסית. אם אתה עובד עבור בנק. אבל עבור אותם מיליוני אנשים שאיבדו שלא לצורך את ביתם, את עבודתם, את התקווה, קשה לראות את זה בתור הצלחה. ואותם אנשים צריכים לכעוס מאוד, כי מה שעשינו הוא לתגמל את השחקנים הכי גרועים, וגם שימרנו את היכולת שלהם לחזור בדיוק על מה שהם עוללו לא מזמן. כך שאם כבר, הם צריכים לכעוס אפילו יותר".

פאניקה בוושינגטון

או: למה הוחלט להציל את הבנקים בכל מחיר

ברופסקי (42) נחת בוושינגטון בדצמבר 2008, כשתוכנית החילוץ עבור וול סטריט כבר היתה בעיצומה. מאות מיליארדי דולרים של משלם המסים כבר הוזרמו להצלת המערכת הפיננסית, והמחוקקים התעקשו שמישהו גם צריך להבין מה בדיוק נעשה עם הכסף הזה. זה בעצם היה תפקידו של ברופסקי: כמפקח הכללי על תוכנית החילוץ (שנודעה בראשי התיבות TARP), הוא היה אחראי לוודא שבכסף נעשה שימוש בהתאם לתוכנית המקורית, וגם לשמור על כספי החילוץ מפני מקרי הונאה. מהר מאוד הוא קנה לעצמו שם כמי שלא דופק חשבון: "הוא מפגין נכונות לעמוד על שלו מול כמה מהאנשים ומהמוסדות החזקים ביותר בוושינגטון ובוול סטריט", קבעה כתבת פרופיל ב"ניו יורק טיימס" ב־2010. אבל ברופסקי, נכון להיום עמית מחקר בבית הספר למשפטים של אוניברסיטת ניו יורק, פרץ סופית לתודעה הציבורית בארצות הברית בקיץ האחרון, בספרו "Bailout" ("חילוץ"), אחד מרבי־המכר הגדולים של הקיץ, שבו גולל את חוויותיו בבירה.

הפגנה בניו יורק נגד תוכנית החילוץ של הבנקים, 2008. "החילוץ בוצע בחוסר הוגנות עמוק. אלה שגרמו למשבר זכו לתגמול נדיב, ולוקחי המשכנתאות, מעמד הביניים, זכו להתעלמות" צילום: רויטרס

הפגנה בניו יורק נגד תוכנית החילוץ של הבנקים, 2008. "החילוץ בוצע בחוסר הוגנות עמוק. אלה שגרמו למשבר זכו לתגמול נדיב, ולוקחי המשכנתאות, מעמד הביניים, זכו להתעלמות" צילום: רויטרס

הגילויים בספר "משאירים את הקורא עם פה פעור", קבע העיתון "USA Today". מעבר לחשיפת העוצמה שבה וושינגטון לפותה באחיזתה של וול סטריט, ברופסקי גם מפליא לתאר בספר את תחושת הבהילות והאלתור ששררו שם בחודשים הטרופים של סוף 2008, תקופה שבה המערכת הפיננסית עמדה רגע לפני קריסה. בבניין האוצר, שם הוקצו לו משרדים ספרטניים, עבדו פקידי ממשל חסרי שינה ומרוטי עצבים, ויצאו מדי פעם בהודעות חגיגיות לעיתונות על תוכניות שבעצם טרם גובשו. גם זה תרם לבעיה.

"כשהגענו לוושינגטון", הוא מספר בראיון, "היתה תחושת פאניקה במשרד האוצר, שעלתה וירדה במשך שנה שלמה, וזה השפיע על קבלת ההחלטות. אני חושב שבהרבה מקרים המשמעות ארוכת הטווח של ההחלטות לא הובאה בחשבון עד הסוף, ומה שהתקבל היה ניסיון ממש עיוור להציל את הבנקים בכל מחיר, בלי לחשוב על ההשלכות לטווח ארוך וגם בלי לחשוב על האפשרות לעזור למישהו חוץ מלבנקים הענקיים והמנהלים שלהם".

כדי להבין מדוע דווקא וול סטריט עמדה בראש מעייניהם של בכירי הממשל צריך להיזכר מי הם היו אז: למשל שר האוצר הנרי פולסון, שטרם הצטרפותו לממשל בוש כיהן כמנכ"ל גולדמן זאקס. או ניל קשקארי, עוד יוצא גולדמן זאקס, שאותו מינה פולסון לאחראי על תוכנית החילוץ. גם כאשר ממשל בוש התחלף בממשל אובמה המציאות הזאת נותרה בעינה, ואף הגיעה לרמות אבסורדיות.

"כששר האוצר גייתנר נכנס לתפקיד ב־2009", מספר ברופסקי, "הוא הקיף את עצמו באנשים שהיה להם קשר הדוק לדברים שקרו במשבר". את המציאות הזאת מתארת היטב האנקדוטה הבאה שמביא ברופסקי: בשלהי ממשל בוש מי שהיה אחראי על החילוץ בצוות המעבר של גייתנר, וגם שימש אחר כך כיועצו הבכיר, היה בכיר לשעבר בתעשייה הפיננסית, אדם בשם לי זאקס. "הנה דוגמה מושלמת לאדם שהוא בדיוק מי שלא היית רוצה שיהיה אחראי על מדיניות החילוץ שלך. הוא הרוויח באופן אישי ממכירת חלק מהמכשירים הפיננסיים הרעילים והמסוכנים ביותר למשקיעים, כשבאותו זמן בדיוק החברה שלו הימרה נגד שוק הדיור. כשאתה נותן לאנשים כאלה לעצב תוכניות חילוץ במאות מיליארדים, אל תתפלא שהתוכניות האלה פועלות לטובת הבנקים ולא לטובת האנשים שלהם הן היו אמורות לסייע במקור.

ניל ברופסקי בטקס השבעתו למפקח על תוכנית חילוץ הבנקים, נובמבר 2008. "הציבור צריך לכעוס אפילו יותר מכפי שהוא כועס" צילום: איי פי

ניל ברופסקי בטקס השבעתו למפקח על תוכנית חילוץ הבנקים, נובמבר 2008. "הציבור צריך לכעוס אפילו יותר מכפי שהוא כועס" צילום: איי פי

"לא מאוד מפתיע שלאנשים שניהלו את החילוץ היתה תחושת הזדהות עם המוסדות שהם חילצו. הרי רובם הגיעו מהמוסדות האלה. הם הגיעו מגולדמן זאקס, ממריל לינץ', מבנק אוף אמריקה. בדיעבד, לא הייתי צריך להיות כל כך מופתע מהאופן הנרצע שבו הם שירתו את האינטרסים האלה, ומהאופן שבו הם האמינו בדברים שפשוט עמדו בסתירה מוחלטת למה שקרה בפועל. הם, למשל, האמינו שאנחנו לא זקוקים לתקנות נגד הונאה בתוכנית החילוץ, כי אנחנו יכולים פשוט לסמוך על הבנקים שיעשו את הדבר הנכון. אף שזה לא היה אמור להיות מפתיע, הרעיון הזה בכל זאת היה מזעזע עבורי, במיוחד לנוכח העובדה שבשנים שלפני המשבר הפיננסי המוסדות האלה הוכיחו פעם אחרי פעם שהם לא שמים קצוץ על המוניטין שלהם. כל מה שהיה אכפת להם הוא הרדיפה הבלתי פוסקת אחרי שורת הרווח".

האם המשבר באמת לא גרם לאנשים האלה לשקול מחדש כמה אפשר לסמוך על הבנקים? הרי במאזנים שלהם התגלו חורים של מיליארדי דולרים.

"אני לא חושב. תראה את היקף המאמצים שלהם להציל את הבנקים, לעומת חוסר העניין המוחלט שלהם בעזרה לבעלי בתים. זה מבטא את אותה השקפת עולם. הם לא בהכרח חשבו שהמשבר הפיננסי נגרם על ידי הבנקים, אלא בידי לווים חסרי אחריות שלקחו הלוואות גדולות מדי עבור בתים שלא יכלו להרשות לעצמם, או שזה היה בעיניהם פשוט מזל רע – סערה של פעם במאה או משהו כזה. ובכל מקרה, הם לא חשבו שצריך לרסן את הבנקים. אחת הדוגמאות לכך היתה הדיונים על הרפורמה במערכת הפיננסית. משרד האוצר וגם הבית הלבן ממש נלחמו נגד כמה מהכללים החזקים יותר, שהיו שוברים את הסטטוס קוו. במקום זה הם שימרו את בנקי הענק, תוך התעלמות מהנזק שהם גרמו זה עתה לכלכלה העולמית".

גרסה מעוותת של הקפיטליזם

או: איך זה שהבנקים גדלו יותר ומסתכנים יותר

את המחיר של המשבר הפיננסי ארצות הברית עדיין משלמת. הציבור האמריקאי עדיין עסוק בתשלום החובות שצבר טרם המשבר, ובניגוד להבטחות, הממשל לא עשה כמעט דבר כדי להקל על נטל החוב, שפעמים רבות נבע מהלוואות טורפניות ללווים מהשכבות הנמוכות, שלא ממש הבינו על מה הם חותמים. כמו אחרים, גם ברופסקי סבור שנטל החוב הזה הוא "אחת הסיבות לכך שההתאוששות הכלכלית שלנו היתה כה אנמית. משבר הדיור הוא יותר מרק אנשים שמאבדים את הבתים שלהם. הוא גם האט את ההתאוששות, שהיתה צריכה להיות מקיפה יותר”.

אבל את עיקר הבעיה בזניחת משקי הבית לנפשם ברופסקי רואה בהשלכותיה העתידיות. "זה לא רק שיש לנו עדיין כל כך הרבה בתים שהשווי שלהם נמוך מערך המשכנתא. זו גם העובדה שעל ידי זה שהצלנו את המוסדות הפיננסיים, לא שינינו את המבנה של הבנקים הגדולים ביותר והפכנו את החילוצים למדיניות מוצהרת, בעצם תמרצנו את ההתנהגות הרעה שהובילה למשבר. אפשרנו לכל מי שהרוויח מההתנהגות הזאת לשמור על הרווחים שהם גרפו ערב המשבר. בכך ששמרנו על הסטטוס קוו ולא נגענו במוסדות הגדולים האלה עלינו על הדרך שתוביל אל המשבר הפיננסי הבא. לא התעמתנו חזיתית עם העיוותים שנוצרים כשיש לך מוסדות שנשענים על ההנחה שיחלצו אותם. כך נוצרים התנאים לסוף רע”.

מה בדיוק הסכנה שבחילוץ?

"כשבנקים נחשבים לכל כך גדולים, כל כך מרושתים במערכת הפיננסית, וכל כך חזקים פוליטית עד שההנחה היא שהממשלה לא תיתן להם ליפול, שהיא תתערב שוב כדי להציל אותם, זה נותן להם כמה יתרונות ממש גדולים על פני המתחרים הקטנים שלהם, שלא נהנים מהנחה כזאת. המנגנונים הרגילים, שבדרך כלל היו מאלצים את הבנקים לקטון, לקחת פחות סיכונים, להפוך ליותר שקופים, פשוט לא חלים עליהם. זה יוצר מערכת שהיא כמעט דו־שכבתית. בשוק שמתפקד באופן נורמלי, אם בנק לוקח יותר מדי סיכון, לא מפגין שקיפות לגבי הנכסים שלו ונשען יותר מדי על מינוף במקום על ההון העצמי שלו, השוק יעניש אותו. לא ילוו לבנק הזה כסף, או לכל הפחות ילוו לו כסף בריבית גבוהה שתפצה על הסיכון שהבנק עשוי לקרוס ולא להחזיר לנושים שלו את החוב. אבל ההנחה שהממשלה תחלץ את הבנק משנה את הכל. במקום שהבנק הזה ייענש על הגודל, על המינוף ועל העמימות במאזן שלו, הוא מתוגמל. הוא יכול ללוות כסף יותר בזול. הנושים שלו ושותפיו העסקיים לא מודאגים מהאפשרות שהוא ייפול, כי הם יודעים שבמקרה הצורך הממשלה תתערב. כך נוצרת גרסה מעוותת של קפיטליזם, שמעודדת ומתמרצת את הבנקים האלה לקחת עוד ועוד סיכונים. צריך גם לזכור שבזמן החילוץ הפקידים בממשל לקחו את הבנקים והפכו אותם לעוד יותר גדולים. הבנקים כיום גדולים ב־%25 משהיו לפני המשבר, ולכן הם יותר מסוכנים. התמריצים לקחת עוד ועוד סיכונים עומדים בעינם, והם בטוחים שמשלם המסים יחלץ אותם אם הסיכונים האלה ייגמרו רע. זה מצב מאוד מאוד מסוכן.

“אני לא מבקר את עצם החילוץ. אני חושב שזה היה צעד הכרחי. הבעיה היא מה שקרה אחר כך. לא טיפלנו בגודל של הבנקים ובסיכונים שכרוכים בו, וזה מביא לכך שעדיין יש לנו יותר מדי סיכון מערכתי. המשבר הבא יהיה כנראה הרבה יותר הרסני מזה שחווינו ב־2008: בגלל הגודל של הבנקים, וגם בגלל העלות האדירה של המשבר הקודם, שהביאה לכך שלא נשאר לנו הרבה מרווח תמרון תקציבי להתמודד עם עוד משבר".

חלק מהמגמה שברופסקי מדבר עליה נובעת משורת המיזוגים והרכישות שאירעו במהלך חודשי המשבר, לעתים בסיועו הפעיל של הממשל: בנק אוף אמריקה בלע את בנק ההשקעות מריל לינץ' ואת ענקית המשכנתאות קאנטריוויד. ג'יי.פי מורגן בלע את בנק ההשקעות בר סטרנס ואת וושינגטון מיוצ'ואל, ואילו וולס־פארגו בלע את ווקוביה.

מה אתה מציע?

“אני חושב שהכרחי לפצל את הבנקים הגדולים. אני חושב שהם גדולים מדי, מקושרים מדי, וזה כמעט בלתי אפשרי למישהו מבחוץ להבין מה קורה מתחת למכסה המנוע של המוסדות האלה". כדוגמה נותן ברופסקי את פרשת "הלווייתן מלונדון" מהקיץ האחרון, שבה צברה בחשאי שלוחה של בנק הענק ג'יי.פי מורגן צ'ייס הפסדי עתק, שעומדים נכון לעכשיו על לא פחות מ־6 מיליארד דולר. "אני חושב שזה מראה שאפילו המנכ"לים עצמם לא בהכרח יודעים מה קורה בתוך הארגונים שהם מנהלים. הם בלתי אפשריים לניהול, והם פשוט יוצרים יותר מדי סיכון".

רישיון לגנוב

או: איך ויתרה וושינגטון על אופציית הענישה הפלילית

המציאות שמתאר ברופסקי זכתה לכינוי פופולרי: גדול מכדי ליפול, Too big to fail. אלא שברופסקי, התובע הוותיק, מצביע על עוד בעיה, שהוא מכנה Too big to jail - הבנקים הגדולים גם הפכו לגדולים מדי עבור המערכת המשפטית. "בגלל הסיכון שהבנקים האלה יוצרים עבור המערכת הפיננסית, הם גם פועלים תחת מערכת חוקים נפרדת", הוא אומר. יש דוגמאות טריות לתופעה הזאת. למשל, ההחלטה מהחודש שעבר להסתפק בפשרה ובקנס לבנק HSBC, שהיה מעורב במשך שנים בהלבנת כספי קרטל הסמים במקסיקו. "משרד המשפטים האמריקאי מצא ש־HSBC היה אשם במערך של פשעי הלבנת הון ממש איומים, אבל החליט לא להגיש נגדם אישומים פליליים. הסיבה היתה הסכנה שזה ייצור עבור המערכת הפיננסית. אם הבנקים הגדולים יודעים שהם לא יישאו באותן השלכות שאחרים יישאו בהן זה בעצם לתת להם רישיון לגנוב, רישיון לרמות, רישיון לבצע הונאה, רישיון להלבין כספים. וגם זו מורשת החילוץ".

הפשרה האחרונה מצטרפת לשורת מקרים דומים בשנים האחרונות, שבהם חשיפה של עבירות בוטות הסתיימה בקול פשרה חלושה: מזיוף שערי ריבית הליבור על ידי ברקליס ובנקים אחרים, דרך HSBC והלבנת ההון, ועד חלקם של מוסדות התעשייה הפיננסית בפגיעה בלוקחי המשכנתאות בארצות הברית. הבנקאים טוענים שמדובר בעיקר בפרשיות עבר, ושהמערכת במצב טוב הרבה יותר היום, אבל ברופסקי לא קונה את הטענות האלה. "אנחנו נוכחנו שהמוסדות האלה היו עבריינים סדרתיים לאורך השנים", הוא אומר.

שר האוצר הבא של ארה"ב ג'ק לו. שימש בתפקיד בכיר בסיטיבנק, שנזקק גם הוא לחילוץ מאסיבי במשבר צילום: אם סי טי

שר האוצר הבא של ארה"ב ג'ק לו. שימש בתפקיד בכיר בסיטיבנק, שנזקק גם הוא לחילוץ מאסיבי במשבר צילום: אם סי טי

"זה לא רק פרשת הליבור, זה לא רק הלבנת הכספים. זו סדרת מעשים שהתרחשו שוב ושוב, ובכל פעם שמגיע יום הדין חוזר אותו תקליט: 'אנחנו מאוד מצטערים, שינינו את דרכינו, נשלם את הקנס ולא נעשה את זה שוב לעולם'. ואז, 6 חודשים, 12 חודשים או 18 חודשים אחר כך, הם שוב עושים את אותו הדבר בדיוק. בשורה התחתונה הם עושים את הפשעים האלה, את הפרות הרגולציה האלה, מסיבה אחת: לעשות כסף. ואם אתה מתנהג באופן פושע, נתפס, והתוצאה היא ענישה שהמחיר שלה קטן יותר מהרווח שאתה משיג מביצוע הפשע - מה זה אומר לך? זה אומר לך שכדאי ללכת לבצע עוד פשעים. כי מה כבר יכול לקרות? רוב הסיכויים שלא תיתפס בכלל ותוכל לשמור את כל הרווחים שלך. ובמקרה הכי גרוע יתפסו את החברה, אבל אתה אישית, כמנהל, עדיין שומר על כל הרווחים שלך, ואילו החברה תקבל מכה קטנה על היד, ומחזיקי המניות ישלמו קנס שמסתכם בכמה חודשי הכנסות. זה לא מרתיע מפשיעה. במובן מסוים זה אפילו מעודד עבריינות. ואפשר לומר שזה המצב עם המערכת הפיננסית שלנו”.

ועדיין, איך זה שבכל הפרשיות האלה כמעט אף אחד לא נאשם פלילית? אני חושב שזה מעורר פליאה.

"גם אני. אני יכול לומר לך שבמקרה האחרון, של HSBC, אנחנו יודעים שבמשרד האוצר התנגדו לתביעה פלילית כי הם חשבו שזה יערער את המערכת הפיננסית. ומניסיוני עם משרד המשפטים, הם גם מאוד הססנים ומאוד חוששים ללכת לתביעה במקרים שבהם הם לא בטוחים ב־100% בהרשעה. בהרבה מקרים הם גם חסרים את התחכום שנדרש כדי להתמודד עם התיקים המורכבים האלה. כך שיש כאן שילוב של גורמים: גם תמריצים וגם יכולות מוגבלות".

במילים אחרות, לתביעה אין את הכלים המקצועיים להתמודד עם המוסדות האלה?

"זה חלק מהעניין. צריך לזכור שהמקרים האלה דורשים הרבה מאוד משאבים, והם אירעו בתקופה של עומס אדיר על משרד המשפטים, ואף פעם לא שמו עליהם דגש. לא הקימו מעולם כוח משימה עם חוקרים ותובעים שמוקדשים למקרים האלה. וגם זו חלק מהבעיה: מעולם לא הפכו את זה לעדיפות".

ומה לגבי וול סטריט? האם נאיבי לחשוב שהם ישנו את דרכיהם בעקבות המשבר?

"אני חושב שזה עניין של תמריצים. זו מילה שאני משתמש בה הרבה, כי אם יש דבר אחד שגיליתי בתקופה שלי בוושינגטון זה עד כמה מתעלמים מהנושא הזה. אנשים וארגונים מגיבים לתמריצים. ואם התמריצים הם להתנהגות שלילית, לעשיית כסף בלי השלכות, בלי לשלם על כך מחיר, אז זה מה שהם יעשו. הם ירדפו אחרי רווחים באופן חסר מעצורים, ואם אין שום עונש על כך שהם חוצים את הקו, אז עולה הסבירות שהם אכן יעברו אותו.

"הבנקאים בוול סטריט לא ישנו את התנהגותם מרצונם, ואפשר אפילו לטעון שיש להם כאן חובה לבעלי המניות שלהם. אני לא מדבר על התנהגות פלילית, כמובן, אבל אין שום סיבה לחשוב שמוסד יעשה משהו משום שזה הדבר הנכון מבחינה מוסרית או אתית. לחשוב כך זה נאיבי בצורה חסרת תקנה, אבל אחרי המשבר הפיננסי זו פחות או יותר היתה המדיניות הרשמית של משרד המשפטים ושל הבית הלבן", ברופסקי צוחק. "'אנחנו ניתן להם את כל הכסף הזה, והם פשוט יעשו את הדבר הנכון. הרי למה שהם לא יעשו אותו?'. התשובה היא שהם לא יעשו את הדבר הנכון כי זה לא הדבר הרווחי ביותר עבורם. וכאן יש לקח שצריך ללמוד: אנחנו צריכים לוודא, באמצעות דרישות ותמריצים, שהם יעשו את הדבר הנכון, ולא רק לסמוך, להאמין ולהתפלל שזה מה שיקרה".

מנהלי ארבעה מהבנקים הגדולים בארצות הברית מושבעים לעדות בפני ועדת חקירה של הקונגרס, 2010. "אנשים וארגונים מגיבים לתמריצים. ואם התמריצים הם להתנהגות שלילית, לעשיית כסף בלי השלכות, זה מה שהם יעשו" צילום: בלומברג

מנהלי ארבעה מהבנקים הגדולים בארצות הברית מושבעים לעדות בפני ועדת חקירה של הקונגרס, 2010. "אנשים וארגונים מגיבים לתמריצים. ואם התמריצים הם להתנהגות שלילית, לעשיית כסף בלי השלכות, זה מה שהם יעשו" צילום: בלומברג

העתיד לא נראה טוב

או: למה רק עוד משבר יביא, אולי, לשינוי

טימותי גייתנר, שר האוצר האמריקאי היוצא, אמר הקיץ שהוא נפגע קשות מטענותיו של ברופסקי, שלפיהן היה ידידותי מדי לבנקים, ושמדובר בהטעיית הציבור. ואכן, בסיפור של ברופסקי שמור מקום של כבוד מפוקפק למשרד האוצר, שאנשיו, כך הוא מספר, לחמו בו ללא הרף וניסו לסכל רבות מהיוזמות שלו לפיקוח על כספי החילוץ וליצירת מנגנונים שיבטיחו שהכסף יזרום ליעדיו המקוריים. בעיקר הם לחמו נגד כל ניסיון להביא יותר שקיפות למתרחש באחורי הקלעים של תוכנית החילוץ. "אני חושב שהיתה להם גישה מאוד מתנשאת", הוא אומר עכשיו. "הם חשבו שהעם האמריקאי חסר את היכולת להבין חלק מהעסקאות האלה. זה מה שהם אמרו לי בזמנו. הם לא אהבו יותר מדי עיניים שבוחנות את תהליך קבלת ההחלטות שלהם, ואני חושב שהם הרגישו שהם יודעים הכי טוב מכולם, ולא באמת רצו שיעכבו אותם עם פיקוח ושקיפות. בסופו של דבר, הרבה יותר קל לעבוד כשאף אחד לא מסתכל לך מעבר לכתף".

הם גם ניסו לנער את ברופסקי מעליהם ולגרום לו לבצע את תפקידו באופן פחות קולני. אחת הסצנות הבלתי נשכחות בספרו מתרחשת ב"פוטנזה", מסעדת יוקרה וושינגטונית, שם נפגש לשיחת פיוס עם הרב אליסון, מי שמונה בסופו של דבר לממונה על החילוץ בממשל אובמה, וזכה לכינוי "צאר ה־TARP". הביוגרפיה של אליסון גם היא אופיינית: קריירה מפוארת בוול סטריט, בין היתר כנשיא מריל לינץ', ואז קריאה אל הדגל: תחילה כמנהל פאני מיי, ענקית המשכנתאות המולאמת, ואז כממונה על החילוץ. ברופסקי ואליסון נפגשו בערב אביב של 2010 למשקה, בניסיון ליישר את ההדורים ביניהם. לאליסון היתה עצה ידידותית לברופסקי: "אתה מאוד מוכשר, ויש לך עתיד מזהיר. אבל אתה מזיק לעצמך. אתה איש צעיר שמקים משפחה, והרי המשרה הזאת לא עתידה להימשך לנצח. חשבת כבר מה תעשה אחר כך? בשוק העבודה, שם בחוץ, יש השלכות לחלק מהדברים שאתה אומר. וגם לדרך שבה אתה אומר אותם".

אליסון לא עצר כאן, ברופסקי ממשיך בספר. "איזה מינוי אתה מחפש? משהו אחר בממשל? מינוי לשופט?". אחרי שברופסקי ענה שאין סיכוי שהבית הלבן ימנה אותו למשרה כלשהי, אליסון המשיך: "זה לא חייב להיות ככה. כל מה שאתה צריך לעשות הוא לשנות את הטון שלך, רק קצת, ודברים ממש יכולים להשתנות עבורך, כולל בבית הלבן". באותם ימים ברופסקי חשב שאליסון מציע לו את מה שנודע בעולם סוחרי הסמים בדרום אמריקה כ"זהב או עופרת", כלומר ערימת פזוס או כדור בראש, תגמול או חיסול. בדיעבד, הוא כותב, נראה שאליסון דווקא ניסה בכנות לעזור לו ולהשיא לו עצה, להאיר את עיניו "איך לשרוד ולהצליח, בוושינגטון ובוול סטריט". כשאני שואל אותו עכשיו על השיחה עם אליסון, ברופסקי צוחק: "אני מחפש עכשיו עבודה, ונראה שהוא צדק!".

יש מי שיודעים מה צריך להיות התפקיד הבא של ברופסקי. סימון ג'ונסון, בעבר הכלכלן הראשי של קרן המטבע העולמית וכיום פרופסור ב־MIT ואחד הקולות הבולטים בדיון הציבורי בארצות הברית, קורא בחודשים האחרונים למקבלי ההחלטות לשבור את הדפוס ולמנות את ברופסקי לתפקיד העוצמתי של ראש הרשות לניירות ערך. "ברגע שחושבים עליו רואים מועמד ראוי מיידית לתפקיד", כתב ג'ונסון לא מזמן ב"ניו יורק טיימס".

אז האם אתה הולך לעמוד בראש הרשות לניירות ערך?

"אני לא חושב", ברופסקי צוחק. "בוא נגיד שאף אחד מוושינגטון לא פנה אליי בנוגע לתפקיד הזה".

ומה לגבי חזרה לוושינגטון?

"תראה, אני הייתי מאוד שמח לשרת שוב. שירות ציבורי הוא בעצמותיי. זה מה שעשיתי לאורך חיי המקצועיים. והייתי מאוד שמח לחזור ולעשות את זה במצב הנכון. אבל מישהו צריך לבקש".

בינתיים, העניינים בבירה האמריקאית כרגיל. טימותי גייתנר יעזוב את משרד האוצר עם השבעת הנשיא אובמה לכהונה שנייה. את מקומו יתפוס ג'ק לו, יהודי שומר מצוות שהעביר קריירה ארוכה ומפוארת בשירות הציבורי - עם עצירה קצרה בוול סטריט. בין 2006 ל־2008 שימש לו בתפקיד בכיר בחטיבת ההשקעות האלטרנטיביות של סיטיבנק, עוד בנק שנזקק לחילוץ מאסיבי במשבר. ובין ההשקעות של החטיבה שבהנהלתה שימש לו היתה קרן הגידור של ג'ון פולסון, שעשתה מיליארדים בהימור על התמוטטות שוק הנדל"ן בארצות הברית.

אז מה יגרום לוושינגטון לשנות את דרכיה?

"נראה שדרוש עוד משבר", אומר ברופסקי בצער. "יכול להיות שהשינוי יקרה כתוצאה מחשיפת עוד שערוריות בבנקים, ואני חושב שהבנקים יספקו לנו עוד שערוריות באופן כמעט בלתי נמנע. אבל אם תסתכל על הפיהוק הענקי שבו התקבלו בוושינגטון שערוריות זיוף שער הליבור והלבנת הכספים ב-HSBC, אני לא חושב שיש הרבה סיכוי. למרבה הצער אני לא חושב שהרפורמה שאנחנו זקוקים לה תתרחש לפני שיהיה לנו עוד משבר. אני מקווה שנבצע רפורמה כזאת לפני המשבר, ואנחנו נמשיך להיאבק עבורה כדי שלא נצטרך לעבור כזה דבר שוב. אבל אני לא מאוד אופטימי".