תוכנית הגיוסים השאפתנית של אלעזרא

האג"ח של אלעזרא החזקות נסחרת בתשואה של 27%, אולם החברה בונה על מסע גיוס מסיבי של 110 מיליון שקל כדי להתמודד עם עומס הפירעונות שצפוי לה החל מ־2013. מחזיקי האג"ח יכולים להתעודד מיחס ביטחונות לחוב של 147%

שלוש שנים וחצי חלפו מאז הסדר החוב של הכשרה החזקות ביטוח בראשית 2009, ושוב החברה־האם אלעזרא החזקות ניצבת בפני אתגרים בשירות החוב למחזיקי האג"ח, שצפויים להגיע לנקודת השיא בשנה הבאה.

העובדה שהאג"ח של אלעזרא נסחרת בתשואות גבוהות, שמגיעות ל־27%, לא מלחיצה את הדירקטוריון, שמתכנן גיוס חוב כבר בשנה הבאה כדי להתמודד עם הפירעונות. מנגד, בגזרת בעלי האג"ח, גם יחס ביטחונות לחוב של 147% לא מרגיע את מחזיקי האג"ח. על רקע התוצאות של החברות הבולטות בקבוצה, ריכזנו כאן את האתגרים המרכזיים שעומדים בפני החברה בשירות החוב למחזיקי האג"ח.

מחצית חד־פעמית

לכאורה, אלי אלעזרא, בעל השליטה באלעזרא החזקות, לא יכול היה לבקש דו"חות טובים יותר מאלו שהציגה החברה במחצית הראשונה של 2012. הרווח הנקי זינק ל־44 מיליון שקל לעומת הפסד צורם של 25.8 מיליון שקל במחצית הראשונה אשתקד, ובכל מגזרי הפעילות נרשם שיפור מרשים. אלא שניתוח הדו"חות מגלה שאת הזינוק ברווח ניתן לזקוף במידה לא מבוטלת לאירועים בעלי אופי חד־פעמי.

ביטוח: אלעזרא פועלת בתחום באמצעות הכשרה ביטוח (שבה היא מחזיקה באופן עקיף בכ־90%), חברה פרטית העוסקת בתחום הביטוח הכללי ותחום ביטוח החיים. המעבר של מגזר הביטוח מהפסד תפעולי של 27.6 מיליון שקל במחצית הראשונה של 2011 לרווח תפעולי של 20.4 מיליון שקל השנה אחראי במידה לא מבוטלת על השיפור בתוצאותיה של החברה־האם. המהפך שרשמה חברת הביטוח בשורת הרווח הושג בעיקר הודות לרווח חד־פעמי של 20 מיליון שקל לפני מס שנרשם בעקבות עסקה עם מבטח משנה.

הקמת בניינים למכירה: חברת הנדל"ן אפרידר, המוחזקת על ידי אלעזרא החזקות (90%) ואלי אלעזרא באופן ישיר (10%), עוסקת בעיקר בתחום הנדל"ן למגורים בישראל. הרווח הנקי של אפרידר במחצית הראשונה של 2012 הסתכם במיליון שקל. לכאורה, הישג בהשוואה להפסד של 10.2 מיליון שקל אשתקד. אלא שסיבה עיקרית לפער היא שבמחצית הראשונה של 2011 רשמה החברה הפרשה חד־פעמית בגין אחזקותיה בחברה־הבת (51%) רמט שמונה לה נאמן במסגרת הסדר נושים.

ליסינג: חברת הליסינג אלבר שמוחזקת על ידי אפרידר הציגה במחצית הראשונה רווח תפעולי של 30.4 מיליון שקל לעומת 19.1 מיליון שקל במחצית המקבילה. השיפור ברווח מוסבר בעלייה בהיקף הפעילות וכן בירידה בהוצאות המימון. ענף הליסינג מבוסס במידה רבה על היכולת לגייס אשראי ממקורות בנקאיים ומשוק ההון. לאחרונה הקשיחו הבנקים את תנאי האשראי לחברות הליסינג, צעד שעלול להציב אתגרים גדולים בפני החברות בתחום.

בונים על אפרידר

אלעזרא היא חברה ממונפת. ההון העצמי של החברה (סולו), שעמד בסוף הרבעון השני על 10.1 מיליון שקל, מהווה רק 3.4% מסך המאזן שהיקפו 300.6 מיליון שקל. גם הגירעון בהון החוזר שהתרחב ברבעונים האחרונים, ועומד כיום על 37.8 מיליון שקל, לא מבשר טובות ביחס לנזילותה לטווח הקצר. האג"ח שהנפיקה אלעזרא מממנת כ־75% מסך המאזן שלה ומהוות את חלק הארי בהתחייבויותיה השוטפות.

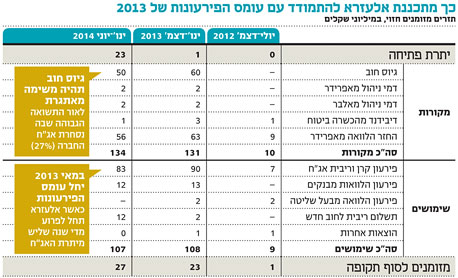

אלעזרא החזקות לא צפויה להיתקל בקשיים מיוחדים בתשלום הריבית הקרובה שמועדה נקבע לנובמבר השנה. אלא שהחל ממאי 2013 נדרשת החברה לפרוע מדי שנה שליש מכמות האג"ח שבמחזור. דו"ח תזרים המזומנים שצירפה אלעזרא לדו"חות של הרבעון השני חושף את המהלכים שהחברה מתכוונת לנקוט כדי להתמודד עם העומס הצפוי.

המקור הדומיננטי לשירות החוב של אלעזרא צפוי להגיע מאפרידר. ב־2013 על אפרידר לפרוע הלוואת בעלים לאלעזרא בסכום של 63 מיליון שקל ולשלם עוד 56 מיליון שקל עד אמצע 2014. המקורות הכספיים של אפרידר להחזר הלוואות הבעלים לחברה־האם מבוססים בראש ובראשונה על עודף תזרימי מפרויקטים בביצוע. בפרויקט הדגל של החברה בראש העין נמכרו 230 יחידות דיור מתוך 232. מקור נוסף להחזר ההלוואה עשוי להיות דיבידנדים שמקבלת אפרידר מאלבר ומהכשרה ביטוח. נכון להיום, לשתי החברות אין אפשרות לחלק דיבידנד משמעותי. בהנחה שאלבר תמשיך להציג את הרווח שרשמה במחצית הראשונה, היא תוכל לחלק כ־20 מיליון שקל בשנה הקרובה. הדיבידנד מהכשרה ביטוח מותנה באישור הממונה על שוק ההון, בהתאם לתוצאות שתציג.

בעוד שנראה שהיכולת של אפרידר לעמוד בהחזר ההלוואה לאלעזרא ריאלית, קיים חשש באשר ליכולת מימוש המקור השני המשמעותי בתזרים המזומנים החזוי של אלעזרא - גיוס החוב. באלעזרא בונים על מיחזור חובות כחלק מארסנל הכלים של החברה בהתמודדות עם עומס הפירעונות הקרב. ב־2013 מתעתדת החברה לגייס חוב בהיקף של 60 מיליון שקל ובמחצית הראשונה של 2014 לגייס סכום נוסף של 50 מיליון שקל. בימים כתיקונים ניתן היה להתייחס לתוכנית הגיוסים של אלעזרא בשלוות נפש, אלא שהתשואה לפדיון שבה נסחרת אג"ח החברה (כ־27%), מטילה ספק גדול ביכולתה לממש את תוכניותיה.

כרית ביטחון מהליסינג

חששות המשקיעים מיכולת החזר החוב של אלעזרא מתבטאים במחיר אג"ח החברה שנמוך ב־25% מערכן המתואם (שוויין ההוגן כולל הצמדה למדד וריבית שנצברה). חששות אלה משתקפים גם מהמקורות לשירות החוב של החברה המופיעים בדו"ח תזרים המזומנים החזוי שלה.

מנגד, לטובת החברה עומדים שלושה גורמים שאחראים לכך שתשואת האג"ח אינה גבוהה אף יותר:

- שעבוד מניות אלבר: האג"ח של אלעזרא (סדרה א') הונפקו לראשונה במאי 2007 כשהן אינן מדורגות אך מובטחות בשעבוד קבוע ראשון בדרגה על מניות החברה־הבת אלבר. ההון העצמי של אלבר, על פי דו"חות הרבעון השני, מסתכם ב־355.5 מיליון שקל, ולפיכך היחס בין שווי הביטחונות לחוב למחזיקי האג"ח עומד כיום על 147%. יחס זה משתפר ועומד על 180%, שכן מחיר האג"ח בשוק נמוך מערכן המתואם ומספק כרית ביטחון סבירה בתרחיש של חדלות פירעון של החברה־האם.

לאג"ח א' של אלעזרא אין מנגנון התאמה של הביטחונות, דבר שמונע מהחברה לשחרר את עודף הביטחונות שממנו נהנים המחזיקים. בנוסף לכך, מחזיקי האג"ח נהנים ממגבלות על חלוקת דיבידנד החלים על אלבר ומונעים חלוקה בשיעור מצטבר בסכום שגבוה מ־50% מהרווח הנקי שנצבר מ־2006.

- האמון של בעל השליטה: בחודשים האחרונים רכש בעל השליטה בחברה, אלי אלעזרא, אג"ח של החברה בכ־10 מיליון שקל במסחר בבורסה.

הביקושים שהזרים לשוק בשילוב עם האמון שהופגן כלפי המשקיעים בשוק תרם לזינוק של 11.6% במחיר האג"ח בחודשיים וחצי. זאת לא הפעם הראשונה שאלי אלעזרא רוכש בכספו הפרטי אג"ח של החברה. גם בשלהי 2008, כאשר אג"ח החברה צנחו ונסחרו ב־8 אגורות, הוא רכש כמות נכבדת של אג"ח, מהלך שהתברר בדיעבד כמוצלח.

- המוניטין של בעל השליטה: בהסדר החוב של הכשרה החזקות ביטוח, שנחתם ב־2009, אלעזרא התגלה כבעל שליטה שעושה כל שביכולתו כדי שהחברות שבבעלותו יעמדו בהתחייבויות ואף הרוויח ביושר את זעמם של מחזיקי האג"ח של אלבר, שעה שניסה להשתמש במזומנים שבקופתה כדי לאפשר להכשרה החזקות ביטוח, לעמוד בתשלומי האג"ח.

זה, כאמור, לא מנע מהכשרה החזקות ביטוח להגיע להסדר חוב עם מחזיקי האג"ח, אולם ההסדר שהיה מבוסס על כסף שאלעזרא הביא מהבית לא כלל תספורת, אלא רק פריסת החוב בתמורה לתוספת ריבית והגנות נוספות למשקיעים - האג"ח של הכשרה החזקות ביטוח כבר נפרעו במלואן. אלי אלעזרא ממשיך להצדיק את המוניטין שלו. בסוף אוגוסט פרס אלעזרא הלוואה שנתן לאלעזרא החזקות בתנאי גב אל גב כפי שקיבל אותה מתאגיד בנקאי.

- גמישות אסטרטגית: אחזקותיה של אלעזרא - אפרידר, אלבר והכשרה ביטוח - הן חברות פרטיות הנמצאות בשליטה מלאה של בעל שליטה אחד. עובדה זו עשויה להיות המפלט של החברה־האם ולספק לה את הגמישות הנדרשת בביצוע מהלכים אסטרטגיים, לרבות הכנסת שותפים או גיוס כנגד שעבוד מניות אפרידר הכשרה ביטוח.

לסיכום, עומס הפירעונות הצפוי ב־2013 והיעדר מקורות ודאיים לשירות החוב מעלים חששות ביחס ליכולת אלעזרא לעמוד בהתחייבויותיה במועדן. מנגד, אג"ח החברה נהנות משעבוד על מניות אלבר ביחס ביטחונות לחוב של 147% המספק כרית ביטחון סבירה במקרה של כשל בהחזר החוב.

השורה התחתונה: תוכנית הגיוסים של אלעזרא עשויה להיתקל בקשיים עקב התשואות האג"ח הגבוהות שלה. מנגד, עומדים לטובת בעלי האג"ח מוניטין בעל השליטה ושעבוד מניות אלבר.