מאחורי הקלעים של מאבק השליטה בנטפים: 250 אלף שקל למשפחה ביד, או אופציה אחת על העץ

400 חברי קיבוץ חצרים צריכים להכריע אם לקחת סיכון פיננסי עצום עם קרן שאינה מתמחה בהשקעות בקיבוצים, או למכור את אחזקותיהם במפעל נטפים תמורת 350 מיליון דולר

"אף על פי שאנשי חצרים מרגישים את עצמם כמייסדי נטפים, הגדרה זו לא בהכרח מקובלת על שני הקיבוצים האחרים. אנשי מגל ויפתח - ויש כאלה שעובדים בנטפים 35 שנה - לא מרגישים שיש פריוריטי לחצרים בכל הנוגע לחברה. בסופו של דבר, לא בטוח שההצלחה של מגל ויפתח מוצאת חן בעיני חצרים" - דברים אלה אומר מקורב לנטפים, והם ממחישים רק חלק ממאבק עיקש וקשה בין בעלי המניות של החברה הישראלית הלוהטת ביותר כיום בשוק המיזוגים והרכישות.

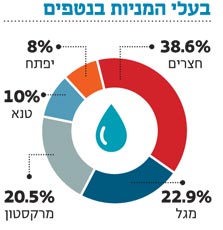

נטפים, המתמחה בטכנולוגיית השקיה בטפטוף, מוחזקת כיום בידי שלושה קיבוצים: חצרים (38.65%), מגל (22.95%) ויפתח (7.95%); ושתי קרנות פרייבט אקוויטי: מרקסטון (20.45%) וטנא (10%). לפני כחודשיים נחשפה ב"כלכליסט" ההחלטה של קרנות מרקסטון וטנא למכור את אחזקותיהן בנטפים. מנהלי מרקסטון הניעו את התהליך ועניינו גורמים שונים בהשקעה.

בסופו של דבר החליטו ארבע קרנות פרייבט אקוויטי בינלאומיות - KKR, ג'נרל אטלנטיק, פרימירה ואייפקס - להתמודד על רכישת החברה. קרן חמישית, בלקסטון, פרשה ברגע האחרון והחליטה שלא להתמודד. ל"כלכליסט" נודע כי קיבוץ חצרים אישר אז במכתב רשמי כי הוא מקבל את הקרנות כרוכשים אפשריים וכשותפים.

האינדיקציות למחיר החברה, שנעו תחילה סביב שווי של 600 מיליון דולר, נעו במהירות מעלה והגיעו עד 900 מיליון דולר. השאלה היתה מה עמדת חצרים. כבעל המניות הגדול, לחצרים יש זכות הצבעה ראשונה למכירת מניות של השותפים. במקרה כזה מעמידים בעלי המניות האחרים לחצרים 20 יום לרכוש את אחזקותיהם בשווי שבו ינקבו, ואם חצרים יסרב, במהלך 90 יום הם רשאים למכור את אחזקותיהם לגוף אחר, במחיר מופחת ב־5% מההצעה לחצרים.

התדהמה היתה רבה כשחצרים הודיע כי חבר לקרן סילבר לייק לקבלת מימון לרכישת חלקם של השותפים. ארבעת השותפים הגישו בשבוע שעבר לחצרים הצעה בתג מחיר גבוה במיוחד, הנותן לנטפים שווי של 940 מיליון דולר.

"למה הם מתעקשים על סילבר לייק?"

כ־400 חברים גרים בקיבוץ חצרים שהוא קיבוץ מבוסס. אולם גם לקיבוץ מבוסס קשה עד בלתי אפשרי לקחת הלוואה של כחצי מיליארד דולר. אם באמת מדובר בהסכם מימון עם סילבר לייק ולא בשותפות, זהו סיכון פיננסי עצום, ומה יקרה אם הרכישה לא תצליח? סילבר לייק אינה קרן עם ניסיון בחברות מסוגה של נטפים, והערך המוסף שלה מוגבל.

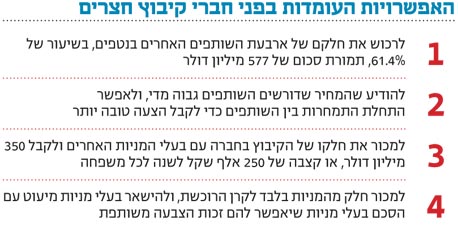

בפני חצרים עומדות כיום כמה אפשרויות: הראשונה היא לשלם 577 מיליון דולר ולרכוש את השותפים האחרים. השנייה תהיה לומר שהמחיר שדורשים השותפים גבוה מדי, ולאפשר התחלת התמחרות בין הקבוצות האחרות. אם אחת מהן תסכים לתג מחיר בשווי של 900 מיליון דולר, העסקה תבוצע. אם לא - ייאלצו השותפים לחזור לחצרים ובאמתחתם הצעה עם מחיר נמוך יותר.

האפשרות השלישית תהיה הצטרפות למכירה של בעלי המניות האחרים, כך שהחברה תמכור 100% ממניותיה לאחת מארבע הקרנות שמתמודדות על רכישת החברה. עוד אפשרות בנקודה זו היא אם חצרים יסכים למכור חלק מהמניות, ויחבור לקרן שרוכשת כבעלת מניות מיעוט עם הסכם בעלי מניות.

ביום ראשון הוצגה תמונת המצב לחברי קיבוץ חצרים באסיפה, ונתנה אור ירוק לקבוצה המובילה של הקיבוץ להמשיך בתהליך עם סילבר לייק. אולם חלק מהחברים קיבלו רושם שמדובר במאבק שליטה. "לא ברור למה הם מתעקשים על סילבר לייק ולא מוכנים לחיות עם אחת מארבע הקרנות שמציעות לרכוש את נטפים, שכל אחת מהן היא קרן עצומה", אומר גורם מקורב.

"כל אחת מהן הציגה בפני המוכרים את מטרותיה ותוכניותיה לרכישת החברה. קרן סילבר לייק לא עשתה זאת, והיא נעלם", המשיך המקורב. "האם זה גוף שישאיר את הפעילות בישראל? אולי זה עניין של ללכת עם גורם שהם הביאו. יש חשש כבד בקרב המוכרים שחצרים תנסה לטרפד את הליך המכירה. העובדה שהם נועלים את עצמם עם סילבר לייק מקוממת עליהם את בעלי המניות האחרים".

"לחצרים אין יכולת להוביל את החברה"

"לחצרים אין יכולת להוביל את החברה"

מטעם חצרים מנהל את המו"מ צוות של ארבעה חברים: רפי צימרמן, שבעבר שימש כמנהל השיווק באמריקה הצפונית והדרומית; משה פאול, שאינו עובד נטפים; אלי בן סימון, שמשמש כסמנכ"ל פיתוח עסקי בנטפים; ואסטבן סוקולסקי, אגרונום. לא ברור אם כל החברים בחצרים מכירים את האפשרויות על בוריין: מצד אחד, קבלת מימון של 500 מיליון דולר ורכישת החברה על כל הסיכונים שבה, ומצד שני קבלת 350 מיליון דולר ומכירת המניות בחברה.

הקרנות הצהירו כי ישאירו את מרכז הפיתוח של נטפים בישראל וכי המפעלים בשלושת הקיבוצים ימשיכו לפעול כמו היום. "יפתח ומגל מוכנים למכור את אחזקותיהם כבעלי מניות, אבל כעובדים הם לא מוכנים להיפרד מהמפעל בשנים הקרובות", אומר גורם מקורב.

עוד דבר שאינו ברור הוא עד כמה נשקל נושא האקזיט בחצרים. מדובר באקזיט של 350 מיליון דולר, כלומר מיליארד שקל נטו לקופת הקיבוץ לחלוקה בין 400 חברים, אחרי מס. הריבית על מיליארד שקל בשנה, כ־5%, היא 50 מיליון שקל, כלומר 250 אלף שקל למשפחה לשנה, ובקיבוץ שיתופי כמו חצרים זה הרבה מאוד כסף שיכול לקיים משפחה שלמה.

"אני לא בטוח שלחצרים כקיבוץ וכקהילה יש יכולת ניהולית להוביל את החברה קדימה, אבל אם הם יחברו לקרן אחרת, יכול להיות שהצירוף יהיה מוצלח", אומר אותו גורם. "ההחלטה של הקיבוצים האחרים, לעומת זאת, נראית הרבה יותר מוצלחת. קהילה קיבוצית גדולה שחיה על מקור הכנסה אחד - זה מסוכן, ויש היגיון בפיזור סיכונים שלא מתקבל במקרה של חצרים. מגל ויפתח כן החליטו לפזר סיכונים".

ככל הנראה, חצרים תשיב בשלילה להצעה, משום שהיא רואה בה הצעה גבוהה ולא ריאלית. אבל את בעלי המניות האחרים ההתנהלות הזו מכעיסה. "אנשי חצרים אינם נוהגים בהגינות כלפי השותפים שלהם", אומר גורם המקורב לחברה. "המטרה שלהם היא להוריד את מחיר העסקה. זה אולי יועיל להם, אבל יפגע בשותפים האחרים, אפילו שזה אינטרס לגיטימי מבחינתם".

נושא מכירת השליטה בחברה הציף את המחלוקות בין בעלי המניות לרמות שיא. ל"כלכליסט" נודע כי ב־2007 כבר עמדה על הפרק הצעה לרכוש את החברה, והיא התקבלה בחיוב ובהסכמה בהצבעה על ידי כל בעלי המניות, כולל חצרים. אולם, המגעים בין בעלי המניות לבין חברת ג'ון דיר שביקשה לרכוש, לא עלו יפה בסופו של דבר.

"נושא מכירת המניות אינו זר לחצרים. לבעלי המניות יש תחושה שהתנהלות חצרים נועדה רק להוריד את המחיר. זה מעניק לחצרים כסף על חשבון האחרים, והאחרים דורשים מחצרים להתמודד ולהציע מחיר תחרותי", אמר אותו גורם.

זכות ההצעה הראשונה ניתנה לחצרים בלבד, וסילבר לייק אינה יכולה לרכוש את המניות בעצמה, אף שככל הנראה היא מעוניינת לקבל חלק מהן. זו הסיבה, כנראה, לכך שחצרים מציגה את סילבר לייק כגורם מממן. אם כך, מדוע המצב בעייתי לכאורה? הרי אם חצרים תסרב למחיר שהוצע, יוכלו בעלי המניות למכור 62% מהמניות לאחת מארבע הקרנות לפי שווי של 900 מיליון דולר.

זה לא כל כך פשוט: ברגע שחצרים משדרת כי היא מעוניינת בשליטה בעצמה, המסר הוא שהיא תהיה שותף בעייתי עבור גורם שמעוניין לרכוש את השליטה בחברה. זהו מצב עדין ביותר מבחינת ארבעת השותפים האחרים ואולי גם מבחינת חצרים, מכיוון שגוף שייכנס וירכוש את השליטה בלי להגיע להסכמות עם חצרים, יעמיד גם את חצרים בבעיה.

"שום קרן לא תרכוש את נטפים בלי חצרים"

המצב עלול להכשיל את כל הליך המכירה וגם את האקזיט החלומי - וזהו הסיוט של ארבעת השותפים האחרים. "יש מספיק גורמים בשוק שמוכנים לקנות את השליטה בלי חצרים, ולפתור את הבעיה אחר כך", אומר גורם מאחד הגופים האחרים בחברה. "אנחנו מרגישים שכל מטרת חצרים היא להוריד את שווי החברה לצורך הרכישה שלהם".

גורם אחר שמקורב לחצרים מציג עמדה שונה: "אם המחיר היה באמת מה שהשותפים מדברים עליו, ומשקף שווי של יותר ממיליארד דולר (כולל החוב), חצרים היה מוכר. בחצרים לא מאמינים שיש להם קונה במחיר הזה. צריך לזכור שמגל ויפתח הם קיבוצים שהופרטו, ואילו חצרים זה קיבוץ עשיר שלא חסר לחברים שלו כלום. החברים רוצים להישאר עם החברה, וכן, ברור ששום קרן לא תרכוש את נטפים בלי שחצרים בפנים".

נראה כי חצרים עשתה מו"מ עם קרן סילבר לייק, מקבלת ממנה זכויות עודפות, "עוזרת" להוריד את המחיר קצת והקרן היא שמביאה את הכסף. במקרה כזה, חצרים נשארת עם האחזקה שלה בלי להוסיף פרוטה ואפילו מקבלת יותר זכויות. יש סיכוי שחצרים אף תגדיל את אחזקותיה במעט במצב החדש.

"אם בפעם הראשונה יהיה מבנה שליטה חדש, עם שני שותפים בלבד שיוכלו לנהל את העסק כמו שצריך, לנטפים יכול לקרות מה שקרה לתנובה - ואז חצרים עשה עסקה יוצאת מהכלל", אומר מקורב לנושא, ומציג את עמדת חצרים. "חוץ מזה, מדובר בקיבוץ מהדרום הרחוק שהצליח בצורה יוצאת מן הכלל, ומראה היום שגם ערכים משחקים ולא רק הכסף".