החרקירי היפני והשיעור שלמד ברננקי

התפתחותה של כלכלת יפן בעשור שלאחר המשבר ב־1992 מציגה קווי דמיון להתנהגות המשק האמריקאי מאז אמצע 2007, אלא שלקובעי המדיניות בוושינגטון יש את היכולת להסתמך על הניסיון היפני הכושל. האם זה יספיק למניעת מיתון נוסף? לא בטוח

במהלך "העשור האבוד" שבין 1992 ל־2002 עברה יפן שלושה מיתונים שונים שמהם לא התאוששה למעשה עד היום. במקביל, היא גם נקלעה למלכודת דפלציה וסבלה מאובדן של כ־50% בערך המניות במדד ניקיי.

יפן, שנראתה בסוף שנות השמונים כמתחרה העיקרית של ארצות הברית על תואר הכלכלה החזקה בעולם, נהפכה 20 שנה מאוחר יותר לדוגמה הטובה ביותר עבור מרצים לכלכלה בקורס "איך לא מנהלים מדיניות כלכלית".

לכן, הדמיון הגובר בין התפתחות המשק היפני במהלך העשור האבוד לבין התפתחות המשק האמריקאי מאז פרוץ המשבר בשנת 2007 הולך ומוסיף קמטים על מצחיהם של מקבלי ההחלטות בארה"ב. האם הדברים הדומים במצבן של שתי המדינות גוברים על השונים? האם התרחיש היפני הוא התרחיש הממתין גם למשק האמריקאי?

התפוצצות הבועות בשוקי הנדל"ן והמניות היפניים הציתו ב־1992 משבר פיננסי במערכת הבנקאות במדינה וגררו את המשק היפני למיתון. אף שב־1994 התוצר היפני חזר לצמוח, שוקי המניות לא ממש התאוששו והירידות במחירי הנדל"ן נמשכו.

ב־1997, שילוב של מדיניות העלאת מסים והתפרצות המשבר במדינות המתפתחות של מזרח אסיה, גרר את יפן למיתון נוסף, בעוד היא מנסה להתאושש מזה הקודם. כיוון שרמת האינפלציה היתה נמוכה גם כך, המיתון הכפול הוריד את הציפיות האינפלציוניות לרמה עוד יותר נמוכה וגרם לתחילתה של בעיית דפלציה.

ב־1999, ובעזרת הפריחה בסקטור ההייטק, החלה יפן להתאושש מהמיתון, אך התאוששות זו היתה תלויה רובה ככולה בהותרת הריבית ברמה קרובה ל־0% ובתמיכה ממשלתית שהלכה והגדילה את יחס החוב לתוצר של יפן.

בשנת 2001, כתוצאה מהתפוצצות בועת ההיי־טק, חזרה יפן למיתון שממנו התאוששה רק ב־2003. אולם, גם לאחר ההתאוששות נותרה יפן פגיעה מתמיד למשברים חיצוניים וזאת בעיקר בשל התלות בריבית הנמוכה, שעומדת כיום על 0.1%, הנובעת מבעיית הדפלציה ומיחס החוב לתוצר העצום שעומד כיום על 189%, שלא מאפשר לממשל לתמוך במשק בתקופות של האטה.

כפי שניתן לראות בטבלה המצורפת, התנאים המקדימים לעשור האבוד ביפן דומים מאוד לאלו שהתהוו בארה"ב טרם ובעקבות משבר האשראי בשלהי 2008. אם כך, מה עשוי, אם בכלל, להוביל את ארה"ב לתוצאה שונה מזו של יפן? התשובה פשוטה: עצם זה שיפן היתה שם קודם.

מכל מלמדיי השכלתי

בפרוץ משבר האשראי בארה"ב עמד בראש הבנק הפדרלי פרופ' בן ברננקי שחלק נכבד מפעילותו האקדמית התרכז בחקר הטעויות שביצעו מקבלי ההחלטות היפנים בעשור הקודם, ובראשן ההערכה כי המיתון ב־1993 היה עוד מחזור עסקים רגיל.

ברננקי הבין מהר מאוד כי המשבר חמור ועמוק יותר מסתם עוד מחזור עסקים, הפשיל שרוולים וניגש מיד להפוך את התיאוריות שלו להימנעות משפל כלכלי למציאות.

שלושה שיעורים עיקריים למדו מקבלי ההחלטות בארה"ב מהמשבר היפני. את השניים הראשונים יישמו עד כה בהצלחה, את השלישי ינסה הממשל ליישם למרות האתגרים הפוליטיים שבדרך.

שיעור מספר 1 - פעולות מוניטריות אגרסיביות

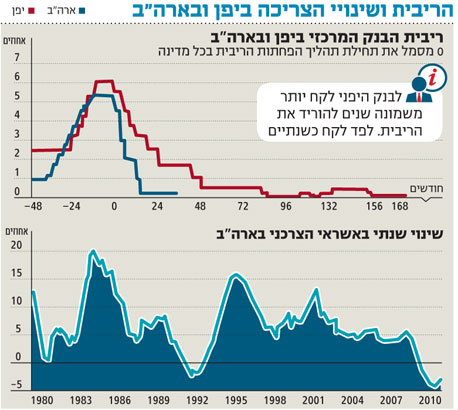

כאן מגולם היתרון הברור ביותר של הפד בראשות ברננקי שלמד את המשבר היפני לאורך ולרוחב. ברננקי הבין כי הטעות המרכזית של הבנק היפני היתה שהוא התנהל באטיות של צב פיסח. תהליך הפחתת הריבית ביפן לרמה של 0% נמשך יותר משמונה שנים ולווה בהתנהלות הססנית של הבנק המרכזי, שלא ממש תרמה לאמון השווקים.

לעומת זאת, תהליך הפחתות הריבית בארה"ב נמשך פחות משנתיים ולווה בהצהרות אגרסיביות של הפד כי אינו חושש להוריד את הריבית ל־0%, ולהשתמש בכלים נוספים אם יהיה צורך בכך. חשוב לציין כי במידה מסוימת קשה לשפוט את מקבלי המדיניות היפנים, כיוון שבניגוד לעמיתיהם האמריקאים לא היה להם ממי ללמוד.

שיעור מספר 2 - לנקות את הבנקים

גם היום, שנתיים אחרי נפילת ליהמן ברדרס, עוד יושבים בוושינגטון מסביב למדורה ומספרים על היום שבו כינס שר האוצר דאז, הנרי פולסון, את ראשי תשעת הבנקים הגדולים בארה"ב והודיע להם כי הם ייאלצו לקחת כסף מהמדינה, ובתמורה להעניק למדינה מניות בכורה ולמחוק חלק מהנכסים הרעילים שבמאזניהם.

התגובה הראשונית, כך מספרים, של הבנקאים היתה "תודה, אבל לא תודה". ראשי הבנקים הבינו שעדיף להם להישאר עם הנכסים הבעייתיים במאזנים, לרשום הפסדים בקצב שנוח להם ולא להכניס את המדינה לניהול העסק המשגשג של עשיית כסף. פולסון התעקש, נעל את דלת היציאה ועל פי השמועות, אף פיזר איומים עד שכל תשעת הבכירים חתמו בהסכמה.

ההתעקשות של פולסון לא היתה מקרית או קפריזה זמנית. עד 1999 דאג הממשל ביפן להזרים למערכת הפיננסית יותר מ־50 טריליון יין (450 מיליארד דולר), כדי לכסות את הפסדי הבנקים על הנכסים הרעילים שברשותם.

בניגוד לארה"ב, ביפן הממשל היה חלש מדי ונקט עמדה של העלמת עין רגולטורית בנוגע למחיקות הנכסים הפיננסיים מהמאזנים. התנהלות זו יצרה מצב שבו הבנקים כביכול לא נפגעו, אך הלכה למעשה הם לא ממש תפקדו, כך שלא היה ניתן להחזיר את האשראי למשק.

אמנם, היצע האשראי בארה"ב עדיין רחוק מלספק את הממשל והפד, אך בניגוד ליפן הבעיה פה היא בבחינת "זה לא אנחנו, זה הם". הצרכן האמריקאי עדיין לא התאושש מהמשבר והבנקים מעדיפים להשקיע בנכסים חסרי סיכון כמו אג"ח ממשלתיות מאשר להוציא אשראי מסוכן לצרכנים ולפירמות. עם זאת, הותרת הריבית נמוכה עוד תקופה ארוכה עשויה לתמוך בהגדלת היצע האשראי מצד המערכת הפיננסית כאשר יורגש שיפור בשוק העבודה ובמצבו של הצרכן האמריקאי.

שיעור מספר 3 - אל יתהלל חוגר כמפתח

אחת הבעיות ביישום מדיניות מרחיבה היא שזו עלולה לעלות בסופו של דבר יותר כסף אם היא לא פועלת. ריבית נמוכה פוגעת בחוסכים, והרחבות פיסקאליות פוגעות בטווח הארוך בדורות הצעירים שייאלצו לשלם עליהן. מדיניותו של הממשל היפני לבצע מספר רב של תוכניות תמרוץ קטנות לאורך תקופה ארוכה התבררה כאחת שלא ממש תרמה לצמיחה במשק. גרוע מכך, הגידול ביחס החוב לתוצר גרם לממשל היפני לבצע הצרות פיסקאליות בטרם עת, מה שגרר את המשק חזרה למיתון.

כדי להימנע מטעות זו בחר הממשל בארה"ב להוציא לפועל, כבר בתחילת המשבר, תוכנית ענק אגרסיבית בהיקף של 787 מיליארד דולר בנוסף לתוכניות שונות שהתמקדו בסקטורים בעייתיים כמו הרכב, הנדל"ן והאבטלה.

במבט לאחור נראה שהתוצאות דומות. גם התוכנית האמריקאית לא הצליחה עד כה להחזיר את הצרכן הפרטי לתמונה, ובלעדיו קשה מאוד למשק האמריקאי לצמוח. התוכניות הייעודיות הצליחו אמנם לייצר תמיכה לתקופת זמן קצרה, אבל השפעתם פגה כשאלו הסתיימו ולמעשה הן פגעו בצריכה העתידית.

ממשל אובמה דאג להבהיר כמה פעמים שבניגוד למדיניות האירופית אין כל כוונה להפוך את הגלגל עד שלא יושג ניצחון, אך חוסר ההצלחה עד כה עלה לו באיבוד כוח פוליטי והפסד כמעט ודאי בבחירות הקרובות לקונגרס. אם הרפובליקנים יבחרו להתחיל בתוכניות צנע כדי לצמצם ביחס החוב לתוצר, ייתכן מאוד כי ההתאוששות במשק האמריקאי לא תחזיק מעמד וגם בארה"ב יחזרו להסתכל על גרף הצמיחה מלמטה.

לסיכום, על פני השטח נראה שאכן יש דמיון רב בין התפתחות המשבר בארה"ב לתרחיש היפני. היתרון הגדול של ארה"ב בהשוואה זו הוא העובדה כי מקבלי ההחלטות בממשל האמריקאי השכילו ללמוד מהמשבר היפני וטיפלו בו באופן שונה מכפי שטיפלו היפנים בשלהם. אמנם אין זה מבטיח כי גם הם לא עשו טעויות בדרך אך לפחות, נכון להיום, נראה כי הם לא חזרו על טעויות מהעבר.

לכן, בראיה מפוכחת יותר המשבר הארוך ביפן טופל בצורה לא נכונה על ידי מקבלי ההחלטות, מה שלמעשה גרם לכך שהטיפול חסר התקדים בארה"ב נראה, נכון להיום, ככזה שעשוי להצליח.

עם זאת, לא בטוח בכלל שלמרות היותו חסר תקדים, יספיק הטיפול עד כה לאושש את המשק האמריקאי, במיוחד אם אכן לא יימשך בשל בעיות פוליטיות. בנוסף כדאי לזכור שהחזרה למיתון ביפן התרחשה גם בגלל שווקים חיצוניים שהופיעו בסמיכות ולא קשורים אחד לשני. ארה"ב, לעומת זאת, פחות תלוית יצוא מיפן ולכן פחות מושפעת בהתפתחויות במדינות אחרות. לא זו בלבד, אלא שארה"ב משפיעה על מדינות אחרות, כך שמלכתחילה כל מיתון שמתחיל בה, ייקח איתו את העולם - במידה כזו או אחרת.

הכותב הוא כלכלן בכיר בפסגות

פסגות עוסקת בשיווק השקעות ובשיווק פנסיוני ולא בייעוץ. האמור לעיל אינו מהווה ייעוץ/שיווק השקעות ו/או פנסיוני ו/או מס ו/או תחליף לייעוץ/שיווק כאמור המתחשב בנתונים ובצרכים של כל אדם, וכן, אינו מהווה הצעה לרכישת ניירות ערך