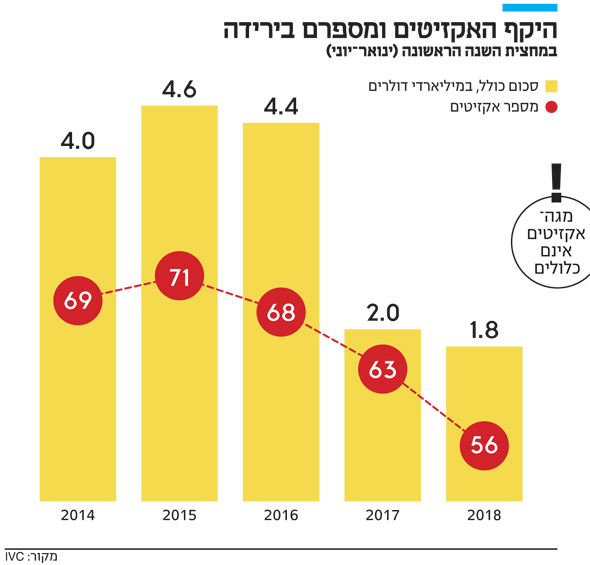

סטארט־אפ ניישן? צניחה של 61% בהיקף האקזיטים

מספר האקזיטים במחצית הראשונה של השנה עמד על 56 והיקפם הסתכם ב־1.8 מיליארד דולר. זאת לאחר שבשנת השיא, 2015, בוצעו 71 אקזיטים בהיקף של 4.6 מיליארד דולר. הסיבה: יותר ויותר חברות מעדיפות לצמוח ולהמתין לאקזיט גדול

הירידה במספר האקזיטים ובהיקפם הכולל נמשכת: מדו"ח האקזיטים החצי שנתי של IVC—Meitar עולה כי במחצית הראשונה של 2018 (ינואר־יוני) בוצעו 56 עסקאות בהיקף כולל של 1.8 מיליארד דולר — ירידה של 10% בהשוואה למחצית הראשונה של השנה הקודמת, אז בוצעו 63 עסקאות בהיקף כולל של 2 מיליארד דולר; וצניחה של 61% בהשוואה למחצית הראשונה של 2015 — התקופה שבה החלה הירידה — אז בוצעו 71 עסקאות בהיקף כולל של 4.6 מיליארד דולר. היקף האקזיט הממוצע במחצית הראשונה של 2018 עמד על 32.5 מיליון דולר, עלייה קלה בהשוואה לשנה שעברה, אז היקף האקזיט הממוצע עמד על 31.1 מיליון דולר, אך נמוך משמעותית מהיקף האקזיט הממוצע ב־2015 שעמד על 65.3 מיליון דולר.

הסיבה לירידה נעוצה במיעוט עסקאות אקזיט בטווח של 100—500 מיליון דולר. לדברי אלון סהר, שותף במשרד עוה"ד מיתר ליקוורניק גבע לשם טל ושות', "הפער בין מחיר החברות לצורך גיוס הון לבין מספר ושווי האקזיטים יכול לשמש כהסבר לירידה במספר העסקאות. יותר ויותר חברות רוצות או יכולות להיבנות כחברות משמעותיות — תופעה ש'מרחיקה' את מועד האקזיט ומפחיתה את מספר העסקאות". אך רצון לחוד ומציאות לחוד. ייתכן שחלק מהחברות שרוצות לבנות את עצמן ולהימכר בשווי גבוה, לא יצליחו להגיע לאקזיט הנכסף.

מסורתית, רוב האקזיטים בתעשיית ההייטק הישראלית נרשמים כתוצאה מעסקאות של מיזוג ורכישה, ובמובן הזה המחצית הראשונה של 2018 לא היתה שונה. 53 מהעסקאות שבוצעו היו עסקאות של מיזוג ורכישה, והיקפן הכולל הגיע ל־1.7 מיליארד דולר.

הרווח של המשקיעים בירידה וגם מספר ההנפקות לציבור

לא רק מספר והיקף האקזיטים נמצאים בירידה, גם היקף הרווחים של המשקיעים נכלל במגמה הזו. במחצית הראשונה של השנה עמד מכפיל הרווח הממוצע (ההחזר למשקיע על סך ההון שגויס) על 3.06, בעוד במחצית הראשונה של 2014 עמד המכפיל על 5.4.

גם היקף ההנפקות הראשונות לציבור רשם ירידה משמעותית מאז תחילת 2018. במחצית הראשונה של השנה בוצעו שלוש הנפקות בעוד בתקופה המקבילה אשתקד בוצעו שמונה הנפקות. בהתאם לכך, ההון שגויס בהנפקות האלו עמד על 115 מיליון דולר בלבד — ירידה של 53% בהשוואה למחצית הראשונה של 2017, שבה היקף ההון שגויס בהנפקות הסתכם ב־247 מיליון דולר.

כל ההנפקות שבוצעו מתחילת השנה היו של חברות מתחום מדעי החיים, שחלקן מכלל העסקאות טיפס ל־21%, בעוד במחצית הראשונה של 2014 חלקן עמד על 6% בלבד. ייתכן שלא מדובר בנתון מפתיע משום ששני האקזיטים הגדולים ביותר שנרשמו מתחילת השנה הן של חברות מתחומי מדעי החיים גם כן — אורבוטק ו־NDS.

ייתכן כי במחצית השנייה (יולי־דצמבר) של השנה יתבצעו עסקאות בהיקפים גדולים שיאזנו את הירידה במחצית הראשונה, אולם כפי שמעידה מריאנה שפירא, מנהלת מחקר ב־IVC, "בדרך כלל, המחצית השנייה של השנה חלשה יותר בהשוואה לראשונה. מסיכום פעילות האקזיטים במחצית הראשונה, נראה כי 2018 תהיה שנת אקזיטים צנועה יותר בהשוואה לשנים קודמות".

לדברי סהר, כדי שתעשיית ההייטק הישראלית תרשום עלייה בהיקף האקזיטים, היא "תהיה חייבת לייצר מספר גדול בהרבה של עסקאות מכירה או הנפקה בטווח המחירים של 100—500 מיליון דולר. הדבר חשוב גם כדי לספק החזר סביר למשקיעים ולהצדיק את ההשקעה".

בלי אורבוטק ו־NDS: האקזיטים הגדולים בחוץ

הדו"ח של IVC—Meitar אינו כולל מגה־עסקאות, משום שבמידה רבה הן אינן משקפות את הנעשה בתעשיית ההייטק הישראלית. הנתון שמוכיח זאת יותר מכל הוא היקף העסקה הממוצעת, שבמחצית הראשונה של השנה עמד על 32.5 מיליון דולר — סכום נמוך לאין שיעור בהשוואה לשתי העסקאות הגדולות ביותר שבוצעו בישראל מאז תחילת השנה — מכירת אורבוטק ל־KLA—Tencor עבור 3.4 מיליארד דולר ומכירת NDS לקרן פרמירה עבור מיליארד דולר.

אילו שתי העסקאות האלו היו נכללות בדו"ח, אז מספר העסקאות היה עומד על 58 והיקף האקזיטים הכולל היה מזנק ל־6.2 מיליארד דולר בזכות שתי העסקאות, שמהוות 73% מהסכום הכולל.

למה למכור אם אפשר לגייס?

את דו"חות האקזיטים של IVC שיוצאים פעמיים בשנה, אי אפשר לנתק מהדו"חות הרבעוניים של IVC שסוקרים את היקף הגיוסים בהייטק הישראלי. הדו"חות האלו מצביעים על עלייה מתמשכת בהיקפי הגיוסים, והמגמה הזו אינה ייחודית לישראל. מה שמאפשר את התופעה הזו היא תופעת המגה-קרנות, כמו קרן Vision של מייסד סופטבנק מאסיושי סון, שמגייסות קרנות בהיקפים אדירים. התופעה הזו מייצרת הון זמין בהיקפים גדולים לסטארט־אפים שיכולים לגייס כספים בלי להנפיק את החברה או למכור אותה ולבצע אקזיט.

לכאורה מדובר במגמה חיובית שמאפשרת ליזמים לקבל מרווח נשימה גדול יותר לפיתוח מוצרים, הגדלת נתח שוק וגיוס עובדים; זאת בשעה שהמשקיעים יכולים להתגאות בעלייה בשווי החברה שלהם מסיבוב גיוס אחד למשנהו. אבל אותם משקיעים מבחינים גם בעננה גדולה מאוד שמתקרבת אליהם - דחייה בהחזר על ההשקעה. ככל שחברות נשארות פרטיות למשך תקופה ארוכה יותר, כך המשקיעים מחכים זמן רב יותר לראות החזר על ההשקעה. הדבר קריטי במיוחד עבור קרנות, משום שלא משנה כמה מרשים הפורטפוליו שלך, יגיע השלב שבו אתה חייב להחזיר כסף למשקיעים. ככל שמספר החברות שממתינות להימכר לפי שווי גבוה עולה, ההחזר למשקיעים יורד, שכן מסבב גיוס אחד למשנהו חלקם של המשקיעים הוותיקים מדולל.

בינתיים המשקיעים מצאו פתרון זמני בדמות מכירת מניות בשוק המשני. אבל אם התופעה הזו תימשך, סביר להניח שנראה שינוי עמוק יותר במערכת הפיננסית שמקיפה את תחום הטכנולוגיה.