אקירוב זועם: "אין היגיון בהחלטה שכללביט חברה ריאלית, לא ארים ידיים"

אקירוב זועם: "אין היגיון בהחלטה שכללביט חברה ריאלית, לא ארים ידיים"

בעל השליטה באלרוב נדל"ן מתכונן לצאת למאבק משפטי נגד החלטת ועדת הריכוזיות שלא להעניק לו היתר שליטה בכלל ביטוח, ולעלות לאחזקה של 30% בה. חרף החלטתו להיאבק אמר היום אקירוב לכלכליסט: "אם הייתי יודע, לא הייתי מתחיל במהלך"

"אני לא מרים ידיים ולא מוותר בשלב הזה. אם נחליט להילחם זה יהיה בצעדים מידיים. אין הגיון בהחלטה שכללביט זו חברה ריאלית", אמר היום (ג') אלפרד אקירוב ל"כלכליסט". אקירוב אמר את הדברים בעקבות הפרסום ב"כלכליסט" על כך שוועדת הריכוזיות החליטה שלא לקבל את הפרשנות של רשות שוק ההון, שלפיה חברת כללביט מימון היא חברת צינור שמוגדרת תאגיד פיננסי, הגדרה שלא היתה מפריעה לאקירוב לרכוש את כלל ביטוח באופן פרטי ואחרי מחיקה אפשרית של אלרוב מהמסחר.

במקרה כזה החובות של כללביט, 4.2 מיליארד שקל, היו נספרים עם כלל ביטוח כתאגיד פיננסי אחד ומאפשרים לאלרוב לרכוש אותה. אקירוב החל ברכישת מניות כלל ביטוח לפני כשנתיים כשרכש כ־4.9% מהמניות, ולאחר מכן קיבל היתרי אחזקה ל־10% ממניות כלל ביטוח ול־15% מהמניות. בדצמבר הגישה אלרוב בקשה לרשות שוק ההון לקבלת היתר שליטה בכלל ביטוח.

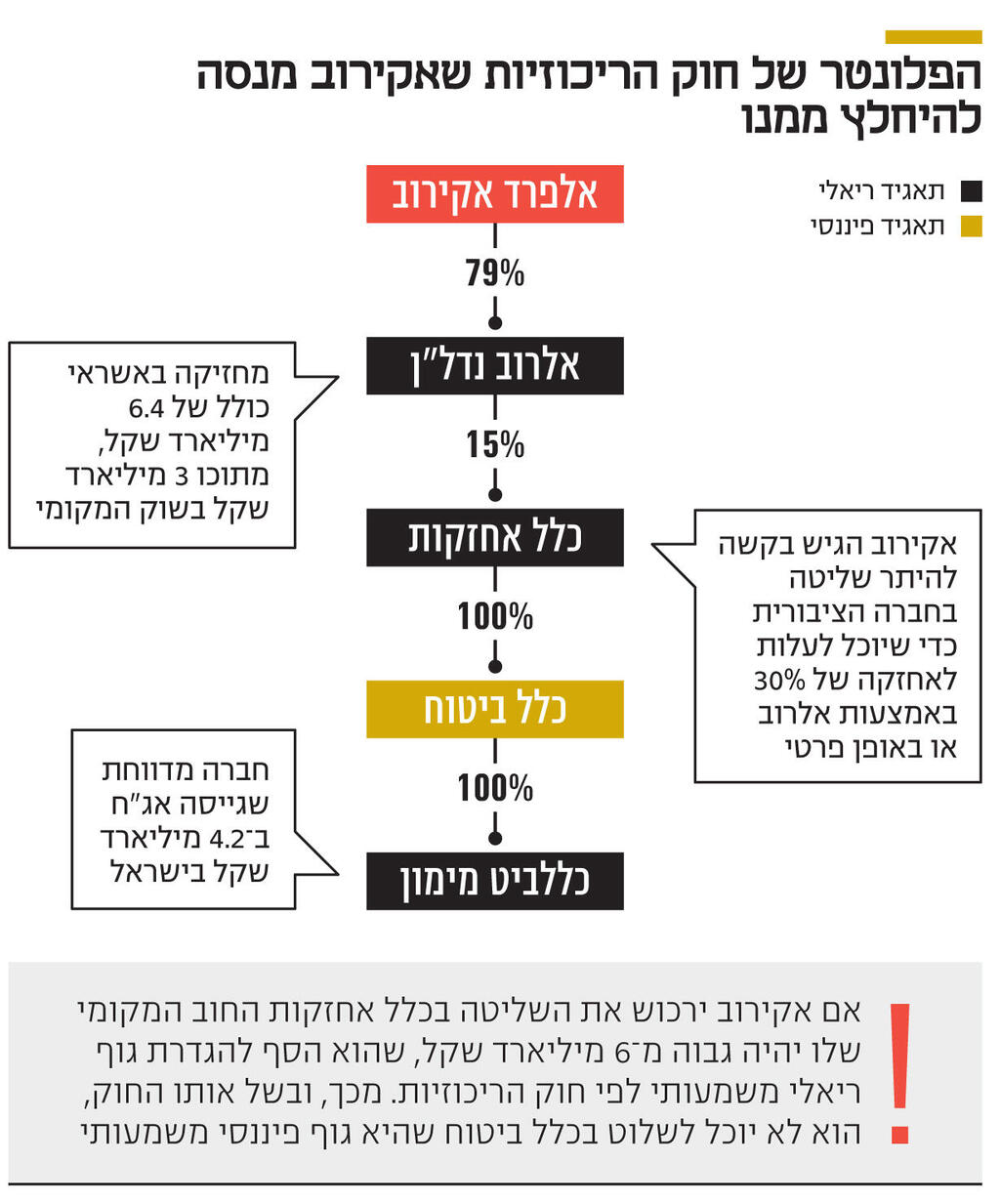

כלל ביטוח מורכבת משלושה רבדים. כלל אחזקות הבורסאית; שמחזיקה ב־100% מכלל ביטוח, חברת הביטוח הפרטית; זו מחזיקה בתורה בכללביט מימון, חברת צינור שכל פעילותה היא גיוס חוב שמיועד בסופו של דבר לכלל ביטוח. כללביט מימון נחשבת שכבת אחזקות משום שהיא גייסה אג"ח מהציבור. לכן אלרוב נדל"ן לא יכולה לרכוש את השליטה בכלל ביטוח, שכן אז תיווצר פירמידה אסורה בת שלוש שכבות. חוק הריכוזיות קובע שתאגיד ריאלי משמעותי לא יוכל לשלוט בתאגיד פיננסי משמעותי.

תאגיד ריאלי משמעותי הוא כזה שמחזור ההכנסות שלו עולה על 6 מיליארד שקל, או שהאשראי הכולל שלו ושל החברות־הבנות שלו עולה על 6 מיליארד שקל. החוב הכולל של אלרוב, שבה מחזיק אקירוב בשליטה (79%), עומד על 6.4 מיליארד שקל, אולם רק כ־3 מיליארד שקל ממנו הם אשראי מקומי, שמובא בחשבון בחוק הריכוזיות. החוב של אלרוב רלבנטי גם אם אקירוב ירכוש את השליטה בכלל ביטוח באמצעות חברות פרטיות בבעלותו, שכן כבעל השליטה באלרוב, החוב שלה נלקח בחשבון גם באירוע כזה.

ועדת הריכוזיות החליטה להיצמד לחוק היבש ולהגדיר את כללביט כתאגיד ריאלי. המשמעות היא שחובות החברה, 4.2 מיליארד שקל, יחוברו עם אילו של אלרוב, מה שיגדיר את אקירוב במקרה של רכישת כלל ביטוח כבעלים של תאגיד ריאלי משמעותי ותאגיד פיננסי משמעותי, מה שאיננו אפשרי מבחינת חוק הריכוזיות שמגביל הפרדה בין תאיגדים כאלה, כאמור.

"אני לא רוצה לוותר אבל אם היית שואל אותי אם הייתי חוזר אחורה שנתיים - אם הייתי מתחיל בתהליך לרכישת השליטה בכלל ביטוח, אז הייתי אומר לך לא. לא חשבתי שיש כזה דבר מה שעושים בסיפור הזה. כללביט היא בסך הכל חברה שמגייסת הון לכלל ביטוח", אמר אקירוב ל"כלכליסט".

מה שעושים לך?

"הם לא נגדי. הם נגד העסקים בארץ. מה שעושים לאנשי עסקים. הרבה אנשי עסקים בורחים מהארץ. בכל העולם אתה מגיע והם מודים לך שאתה מאמין בכלכלה שלהם ומשקיע".

איקרוב נערך למערכה משפטית שתאפשר לו לרכוש את כלל ביטוח, ואם יחליט להילחם הוא צפוי לעשות זאת באמצעות פנייה מהירה לבית המשפט שיסייע להגדיר את כללביט כתאגיד פיננסי. אקירוב גם מודע לעובדה שמאבק משפטי לשינוי ההחלטה צפוי לארוך זמן, אבל אומר: "מה אני יכול לעשות? בינתיים הורסים את החברה בכל מיני קניות משונות", זאת כשהוא מתכוון לרכישתה של חברת כרטיסי האשראי MAX ב־2.5 מיליארד שקל בידי כלל ביטוח, רכישה שאקירוב מתנגד לה.

היום פרסמה אלרוב הודעה בעקבות הפרסום ב"כלכליסט" שבה נאמר כי היא "מסרה לרשות שוק ההון חוות דעת מקצועית הנוגעת, בין היתר, להוראות פרק ד' לחוק הריכוזיות העוסקות בהפרדה בין תאגיד ריאלי משמעותי ופיננסי משמעותי, ולפיה האשראי שגייסה 'כללביט' הנו אשראי של כלל ביטוח שהנה גוף פיננסי ולכן אין להביאו בחשבון בחישוב האשראי הקובע של תאגיד ריאלי השולט במבטח. חברת הצינור הנה חברת ההנפקה של כלל ביטוח, ובדומה לכל חברות ההנפקה של חברות הביטוח, היא הוקמה אך לצורכי גיוס חוב בהתאם לצרכים של כלל ביטוח. לחברת הצינור אין כל פעילות עצמאית או תכלית עסקית עצמאית, הקמתה אושרה בידי הממונה לצורך המטרה הבלעדית של גיוס אשראי עבור כלל ביטוח לצורכי עמידה בדרישות הלימות ההון".

החברה הוסיפה כי "לאור כך שמדובר בכלי למענה על הצרכים של חברות הביטוח, והיות שגיוס החוב מתבסס על המוניטין של חברות הביטוח, חוסנן הכלכלי ויכולתן לשלם את החוב, הותקנו תקנות המקלות על הנפקת חברות ההנפקה והדיווחים שהן נדרשות לפרסם לציבור". הסעיף המשמעותי ביותר בהודעה של אלרוב אומר כי "בגיוסי כללביט קיימת לכלל ביטוח התחייבות עצמאית לפרוע את החוב שמגייסת כללביט, והחוב האמור נכלל בהתאמה בדו"חותיה הכספיים של כלל ביטוח". כלומר, אלרוב מציינת כי לכלל ביטוח אפשרות להעביר את החוב של כללביט, כחברה־בת, אליה, מה שיהפוך את החוב לחוב של כלל ביטוח ולא של כללביט.

אקירוב יכול תיאורטית להחליף חלק מהחוב שנטלה אלרוב בישראל, אבל מדובר במהלך מורכב וחסר כדאיות כלכלית לאור העובדה שעיקר החוב של אלרוב שגויס כאן נעשה בתנאי ריבית אטרקטיביים בהרבה מאילו שנהוגים בחו"ל בסביבות האינפלציה של היום והעלאות הריבית של הבנקים המרכזיים.