רוצים לחלק כסף בזול

המוסדיים שמסתערים על הנפקת אג"ח רג'נסי לא הפנימו את הלקח מהסדרי החוב של אי.די.בי, אלביט הדמיה, חבס, סקיילקס ואחרים

מוסדיים שכינסו את אסיפת מחזיקי האג"ח של דואר ישראל אמרו לי לפני שבוע: "אנחנו מקדימים תרופה למכה. הפעם לא יתפסו אותנו עם המכנסיים למטה". בקרן הפנסיה הוותיקה גילעד, מיטב דש, הכשרה ביטוח ואקסלנס חוששים שדואר ישראל לא תעמוד בהתחייבויותיה ב־2015, בזמן שמנכ"ל הדואר חושב שהם רותמים את העגלה לפני הסוסים.

אבל האמת היא שהמוסדיים לא הקדימו להתעורר. להפך. הם התעוררו מאוחר מדי. כבר בשלב ההנפקה היה עליהם להיערך ולדרוש ביטחונות ראויים.

המדינה תפקיר חוב?

יש שיגידו, ובצדק, שדואר ישראל היא חברה ממשלתית, ובזמן שזו הנפיקה את איגרות החוב שלה, ימי טרום קריסת אגרקסקו, אף אחד לא העלה על הדעת שהמדינה תפקיר חוב של חברה־בת שלה, משל היתה אחרונת הטייקונים שומטי החובות.

טיעון זה היה עומד לזכות המוסדיים אלמלא לקחו חלק פעיל בגל גיוסי החוב המציף את הבורסה בחודשים האחרונים, גל שיש בו כדי להעיד שהלקח שנדרש מהסדרי החוב של אי.די.בי, אלביט הדמיה, חבס, סקיילקס ואחרים, לא הופנם.

ברזל הגיוסים לוהט

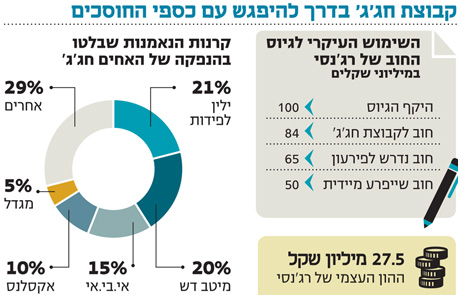

עם החברות שמכות על הברזל הלוהט של שוק האג"ח הרותח נמנית גם חברת מלון רג'נסי ירושלים, שבשליטת (90%) קבוצת חג'ג'. יזמים מוכשרים כמו האחים צחי ועידו חג'ג' לא ייתנו להזדמנות לגייס חוב בתנאים נוחים לחמוק מבין ידיהם. בסוף השבוע שעבר השלימה רג'נסי, שעיקר עיסוקה ארגון וניהול קבוצות רכישה, גיוס של 80 מיליון שקל ממשקיעים מסווגים בהנפקה שזכתה לביקושי יתר. היום מתוכנן להתקיים המכרז הציבורי שישלים את הגיוס ל־100 מיליון שקל.

הקרב על הזכות לספק אשראי לחברה־הבת של חג'ג' הביא לכך שהריבית שנסגרה במכרז היתה נמוכה מהריבית המקסימלית ונקבעה על 6.55%. לכאורה, ריבית גבוהה, אלא שמדובר בריבית שקלית, השקולה לריבית ריאלית של כ־4.5% בלבד.

האם ריבית זו מפצה על הסיכון? ובכן, לרג'נסי הון עצמי של 27.5 מיליון שקל בלבד על מאזן של 131 מיליון שקל. לא בכדי בדו"ח של חברת הדירוג S&P מעלות הוגדר המינוף של רג'נסי כגבוה.

יתר על כן, רוב הפעילות של רג'נסי מומן עד כה באמצעות הלוואה של 84 מיליון שקל שקיבלה מקבוצת חג'ג'. למה עד כה? כי התוכנית המוצהרת של רג'נסי היא להשתמש בתמורת ההנפקה לפירעון 65 מיליון שקל מהאשראי שהועמד על ידי החברה־האם, כשבשלב המיידי רג'נסי תהיה רשאית לפרוע רק 50 מיליון שקל מחוב זה.

מנגד, חג'ג' התחייבה לתת ערבות לטובת הבטחת ההתחייבויות של רג'נסי למחזיקי האג"ח המונפקות. קשה להאמין שהמערכת הבנקאית היתה מסכימה להעמיד לרג'נסי הלוואה של 100 מיליון שקל שמחציתה תשמש באופן מיידי בעיקר לצורך פירעון החוב לחברה־האם.

עכשיו הזמן להתעורר

המהלך של האחים חג'ג' לגיטימי ואף מתבקש לנוכח הגאות הנוכחית בשוק האג"ח, והגיוס שביצעו הוא רק טיפה בים של מיליארדים שזרם בחודשים האחרונים לאג"ח לא מובטחות.

האמוק של המוסדיים להשתתף בהנפקות עלול ליצור את הרושם המוטעה שמחלקים שם כסף, בעוד בפועל המשקיעים מתחרים בינם לבין עצמם על ההפך הגמור מכך — על מתן כסף, ועוד בריביות נמוכות.

זוהי זכותם של המוסדיים להשתתף בכל הנפקה שלדעתם עשויה להיטיב עם המשקיעים שעבורם הם מנהלים את הכסף. אולם כשהגאות תפוג והשפל יגיע, מוטב שישמרו ביטויים כמו "אקטיביזם מוסדי" ו"אחריות לכספי האלמנות והיתומים" בבוידעם. אם הם רוצים "להתעורר מוקדם", אז עכשיו זה הזמן.