בלעדי ל"כלכליסט": מכתשים-כימצ'יינה: דנקנר מתאמץ למנוע ייצוגית: רם כספי מתווך בין כור לתובע

כור הגישה לביהמ"ש העליון בקשה לערעור על ההחלטה התקדימית של המחוזי, שלפיה כור אינה זכאית לתמורה העודפת שקיבלה ממכירת מכתשים אגן לכימצ'יינה. במקביל, כור מנסה להגיע לפשרה עם התובע הייצוגי מחשש שהתקדים יהפוך להלכה

יום לאחר הגשת הבקשה לערעור של כור לבית המשפט העליון בעניין עסקת מכתשים־כימצ'יינה, ל"כלכליסט" נודע כי עורך הדין רם כספי מנסה בימים האחרונים לתווך ולגשר בין כור, מכתשים אגן והתובע הייצוגי נגדן. כור, שבשליטת נוחי דנקנר, עושה מאמצים כבירים כדי שהחלטת הביניים חסרת התקדים נגדה, שניתנה לפני שלושה שבועות על ידי השופטת דניה קרת־מאיר, לא תישאר על כנה.

במקביל לפשרה אפשרית בתיק הספציפי, כור חוששת מהשפעות רוחב שיש לתקדים ולכן פנתה אתמול לבית המשפט העליון. המאמצים לפשרה בין הצדדים עברו להילוך גבוה לקראת המשך הדיון בבקשה לתביעה ייצוגית בבית המשפט המחוזי בתל אביב, שאמור להתקיים ביום חמישי הבא. מטרת הצדדים היא להביא פשרה מוכנה כבר לדיון הקרוב.

כור: "החלטת ביהמ"ש המחוזי בלתי סבירה"

ההחלטה של השופטת היא למעשה החלטת ביניים (בניגוד לפסק דין סופי) בהליך של בקשה לאישור תביעה ייצוגית. הבקשה הוגשה על ידי רו"ח דב כהנא, המיוצג באמצעות עו"ד איציק אבירם, בינואר האחרון. כהנא, שמחזיק ב־450 אלף מניות במכתשים אגן, טען בעקבות העסקה עם כימצ'יינה כי חלוקת התמורה בין בעלי המניות מקפחת את המחזיקים בקרב הציבור.

באמצע חודש מאי הוציאה השופטת החלטה שהרעידה את עולם דיני החברות, וקבעה כי התמורה העודפת שלקחה כור בעסקה מהווה הפרה של חובת ההגינות והיא אינה זכאית לה בגין חלקה במניות הנמכרות. "יש לחלק את שווייה של אותה תמורה בין כל בעלי המניות", קבעה השופטת. כעת טוענת כור בערעור, כי מדובר בתוצאה "בלתי סבירה העומדת בניגוד לדין, בניגוד לתפיסות יסוד בדיני חברות ובניגוד לפרקטיקה נוהגת ולהיגיון הכלכלי".

שופטת המחוזי: לא מדובר בפרמיית שליטה

כור, באמצעות עורכי הדין רובי בכר, גיל אוריון ואברהמי וול ממשרד פישר בכר חן, מתרכזת בכמה טענות שעיקרן - זכותה לקבל תמורה עודפת בעסקה. השופטת עסקה בשאלה האם התמורה העודפת היא "פרמיית שליטה" וקבעה כי זו איננה פרמיית שליטה, שהיא כשלעצמה לגיטימית ומוכרת בחוק. לפי התזה של השופטת, פרמיית שליטה רלבנטית רק במקרה של מכירת שליטה מרוכזת (בעל שליטה מוכר את כל אחזקותיו בחברה). במקרה של עסקת מכתשים־כימצ'יינה, קבעה השופטת שלא מדובר בפרמיית שליטה מכיוון שכור עצמה נשארת שותפה בחברה. על כן מדובר בעסקת מיזוג שיש להחיל בה תמורה זהה לכל בעלי המניות, באשר הם.

בנקודה הזאת כור טוענת כמה טענות:

1. לכור מגיעה תמורה עודפת בעסקה - כור טוענת כי מדובר בפרמיית שליטה שמגיעה לה, בעיקר בגלל ההתחייבויות של החברה במסגרת ההסכם - כור התחייבה בין היתר להישאר בחברה כבעלת מניות מיעוט (40%), ליטול חלק בניהולה של מכתשים אגן בעתיד ולא להתחרות עם עסקי החברה.

2. התמורה היא "לא רק פרמיית שליטה" - הסיכוי של כור למצוא רוכש עתידי למניותיה במכתשים אגן פוחת, כיוון שהיא הופכת לבעלת מניות מיעוט בחברה פרטית הנשלטת בעקיפין על ידי ממשלת סין. לטענתה, היא חשופה גם לסיכון שערך המניות יצנח בעתיד. לכן ההלוואה היא מעין ביטוח למצב שבו היא תיאלץ למכור את אחזקותיה בעתיד במחיר נמוך. 3. כור מחזיקה בשליטה במכתשים אגן והדרישה שיהיה שוויון בינה לבין שאר בעלי המניות היא "חסרת תקדים, מרחיקת לכת ונעדרת יסוד". התמורה העודפת היא בעצם הרווח שיצמח בעתיד כתוצאה ממאמצים עתידיים שתעשה כור, ללא קשר לבעלי המניות מהציבור. הדוגמה שנתנה כור היא רכישה של חברת סטארט־אפ, שבמסגרתה עובדי המפתח מוכרים את מניותיהם ובנוסף לתמורה מקבלים אופציות בחברה הרוכשת, כדי לקשור אותם למעסיק החדש.

מי מעביר את השליטה - כור או הציבור?

השופטת קרת־מאיר טענה בהחלטתה כי בעסקה הנוכחית כור, שמוכרת 7% ממכתשים אגן, איננה זאת שמעבירה את השליטה אלא הציבור שמוכר 53% מן החברה. בתגובה לכך משיבה כור כי "מדובר בניתוח מוטעה של העסקה ומהותה הכלכלי, ניתוח שחוטא למציאות והפרקטיקה המסחרית המקובלת בישראל". לטענת כור, באופן מעשי היא זאת שתוותר על השליטה לאחר העסקה, וה"שליטה" היא נכס עם ערך כלכלי. בפרקטיקה בישראל כאשר נרכשת שליטה, הרוכש מוכן לשלם עבור כל מניה של דבוקת השליטה מחיר גבוה יותר. כלומר, כחלק מהפרקטיקה הנוהגת, מניות השליטה נסחרות במחיר גבוה יותר.

כור מנסה להגיע לפשרה בדבר הסכום שישולם לשאר בעלי המניות, ולא על עצם התשלום. כעת הצדדים חלוקים בנושא שווי ההטבה העודפת שקיבלה כור. פרופ' דן גלאי, ראש בית הספר למינהל עסקים באוניברסיטה העברית, הוא המומחה מטעמו של התובע הייצוגי, ולפי חוות דעתו שווי האופציה שבידי כור ויכול להגיע ל־270 מיליון דולר. פרופ' יצחק סוארי, המומחה מטעם כור, סיכם את שווי ההטבה בכ־160 מיליון דולר. אם הם לא יגיעו לפשרה, השופטת צפויה למנות מומחה חיצוני שיכריע.

גורם משפטי בכיר הבקיא בעסקה אמר אתמול, כי "האמירה של השופטת לגבי פרמיית השליטה לא ברורה לגמרי. האם אין פרמיית שליטה בכלל כיוון שכור החזיקה רק 47% או שבנסיבות של עסקה כזאת, מיזוג שהציבור הוא חלק ממנה, אי אפשר לשקלל את זה לפרמיית שליטה".

אותו גורם ציין כי פרמיות השליטה נהוגות יותר בארץ מאשר בחו"ל, משום ש"הנושא פחות אקוטי בארה"ב, שם יש ביזור מאוד גדול של מניות ואין שליט אחד, לעומת המצב המאפיין את החברות בישראל. אבל גם בארה"ב (בעיקר במדינת דלאוור המובילה בתחום החברות) יש תקדימים שמאפשרים לבעל שליטה לקבל פרמיה, והמדינה מכירה בכך שבעלי מניות מקבלים טיפול שונה ואין שוויון מלא ביניהם".

עורכי הדין דוד חודק ואסתר קורן ממשרד גרוס קליינהנדלר חודק הלוי גרינברג ושות', המייצגים את כימצ'יינה בעסקה עם מכתשים אגן מוסרים כי: "כימצ'יינה עוקבת אחר התביעה, אבל העסקה ממשיכה במתווה המקורי".

מתווה המכירה שסיבך את העסקה

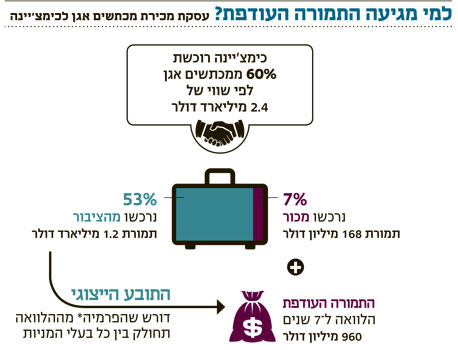

כור מחזיקה כיום ב־47% ממניות מכתשים אגן, בעוד שהציבור מחזיק ב־53% מהחברה באופן מפוזר כך שאין אף בעל מניות מהותי המחזיק מעל 5% ממניותיה. במסגרת העסקה כימצ'יינה, תאגיד כימיקלים מהגדולים בסין המצוי בשליטת הממשלה הסינית, תשלם 1.44 מיליארד דולר תמורת רכישת 60% ממניות מכתשים (7% של כור ו־53% של הציבור).

מדובר בעסקה שמוגדרת בז'רגון המשפטי "מיזוג משולש הופכי" - מכתשים הופכת מציבורית לפרטית והחברה הסינית הופכת לבעלת השליטה.

בנוסף למכירת המניות, כור תקבל גם הלוואת נון ריקורס בגובה 960 מיליון דולר בשיעור ריבית שנתי של כ־6%, זאת תמורת שעבוד 40% המניות הנותרות שלה במכתשים. זהו החלק שמעניק לכור את התמורה העודפת ועל כך נסובה כל המחלוקת.