קרנות מנייתיות עקפו את הגמל בעשור האחרון

ההשקעה בקרנות הנאמנות המנייתיות הניבה עד 200% לפני דמי ניהול לעומת תשואה של עד 157% בקופת הגמל המקבילה; אלא ששיעור הקרנות ששרדו 10 שנים תמימות מהווה מיעוט בתעשייה; זאת כי הן נסגרות או משנות מדיניות השקעה כדי למחוק ביצועים כושלים; וכך, אותם גופים מנהלים קרנות בעלות שמות שונים עם מדיניות השקעה זהה; הראלי שלא פסח על שוקי האג"ח נתן בשר גם למשקיעים סולידיים בהובלת ענף הגמל

תעשיית קרנות הנאמנות בישראל סובלת מרעה חולה. ריבוי חסר תקדים ברמה העולמית, עם 1200 קרנות בעלות שמות שונים, אבל עם מדיניות השקעה זהה לחלוטין. ואם היינו מצפים לראות שונות במדיניות הקרנות אצל אותו גוף מנהל, הרי שגם כאן מסתמנת אותה רעה חולה: קרנות בעלות שמות שונים, עם מדיניות השקעה זהה. ולהבדיל מחיסכון ארוך טווח, קרנות פנסיה וקופות גמל, שבהן אנשים חוסכים במשך עשורים רבים ולהן מסלול השקעות מרכזי אחד, תעשיית קרנות הנאמנות מתאפיינת בפיוז הקצר של המשקיעים שמחזיקים מעמד רק כמה חודשים בקרן אחת, לפנישהם מדלגים לשנייה.

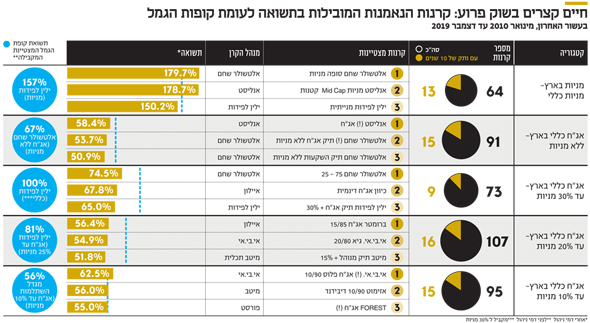

ניסיון לחשב את התשואה לאורך זמן בשוק הפרוץ הזה, שבו אין הגבלה על מספר הקרנות הפועלות באותה קטגוריה לכל גוף, מהווה פרויקט לא פשוט. מה שעוד מקשה על החישוב הוא העובדה שקרנות נפתחות ונסגרות כל כמה שנים, או משנות את מדיניות ההשקעות שלהן כדי למחוק היסטוריית ביצועים כושלת. "כלכליסט" בחר לצורך ניתוח התשואה בעשור האחרון את 5 הקטגוריות הפופולריות ביותר בתעשייה — מניות בארץ כללי; אג"ח בארץ כללי ללא מניות; אג"ח בארץ כללי עד 30% מניות; אג"ח בארץ כללי עד 20% מניות; ואג"ח בארץ כללי עד 10% מניות. הניתוח מראה גם כמה קרנות בקטגוריות ההשקעה המובילות שרדו עשור שלם מבלי שמנהליהן סגרו אותן או מחקו את היסטוריית הביצועים שלהן, למול התשואה שהניבו באותו הזמן קופות הגמל.

תשואה של 200% לפני ניכוי דמי ניהול

את קטגוריית מניות בארץ כללי מובילה קרן סופה של בית ההשקעות אלטשולר שחם עם תשואה מצטברת של 180%; במקום השני והצמוד נמצאת אנליסט מניות Mid Cap עם תשואה של 179%; ובמקום השלישי ילין לפידות מנייתית עם תשואה של 150%. חישוב התשואה בקרנות הוא בניכוי דמי ניהול, ואילו בקופות הגמל לפני ניכוי דמי הניהול, כך שהפער מתחדד עוד יותר: תשואה של 180% בעשור בקרן נאמנות היא שוות ערך ל־200% לפני דמי ניהול.

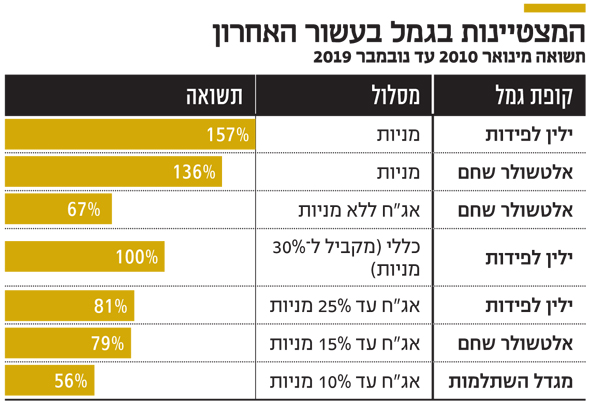

לשם השוואה, מסלולי המניות המצטיינים של קרנות ההשתלמות רשמו בתקופה זו תשואה של 150%-140% לפני דמי ניהול, כך שמשקיעים שרצו בחשיפה למניות היה עדיף שיעשו זאת דרך קרנות הנאמנות ולא דרך מוצרים מקבילים מעולם החיסכון ארוך הטווח כמו פוליסות החיסכון הפיננסיות וקופות הגמל להשקעה. עם זאת, 3 הקרנות המצטיינות בקטגוריה מהוות שבריר מתוך 13 קרנות בלבד בקטגוריה ששרדו עשור שלם, כאשר בקטגוריית מניות כללי בארץ קיימות כיום 64 קרנות. במילים אחרות, רק 20% מהקרנות בקטגוריה שרדו לאורך זמן, כשסביר להניח שלאורך השנים היו יותר קרנות בקטגוריה אך אלו נסגרו או שהיסטוריית התשואות שלהן נמחקה על רקע ביצועים חלשים.

אחת הקטגוריות הפופולריות ביותר בענף בעשור האחרון היא אג"ח בארץ כללי ללא מניות, שבה שוב מככבים אלטשולר שחם ואנליסט, כאשר אלטשולר שחם (!) תיק אג"ח ללא מניות רשמה תשואה של 58.37%; אנליסט (!) אג"ח עם 53.71%; והשלישית, קרן נוספת של אלטשולר שחם — אלטשולר שחם תיק השקעות ללא מניות עם תשואה של 50.93%. גם כאן המצטיינות בולטות מתוך קבוצה קטנה יחסית של קרנות ששרדו עשור — 15 בלבד (16.5%) מתוך 91 קרנות בקטגוריה הזו. לשם השוואה, בקופות הגמל המסלולים המצטיינים ללא חשיפה למניות הניבו תשואה של 70%-60%, ובממוצע סביב 65%, כלומר תשואות יחסית דומות לאלה של הקרנות.

המקבילה הקרובה ביותר קופות הגמל

ניתוח התשואה של קטגוריית אג"ח בארץ כללי עד 30% מניות, מעניין, מאחר שהיא המקבילה הקרובה ביותר למסלול הכללי המנוהל של קופות הגמל. גם כאן אלטשולר שחם מוביל עם תשואה של 74.45% בקרן אלטשולר שחם 25-75 עם חשיפה של 25% למניות; השנייה כיוון אג"ח דינאמית של איילון עם 67.75%; ואחריה ילין לפידות תיק אג"ח +30 עם תשואה של 65.04%. לשם השוואה המסלולים הכלליים המצטיינים של קופות הגמל רשמו בעשור האחרון תשואה של 100%.

אך למעשה מי שחסך בקופות הגמל בתקופה זו לא בהכרח הרוויח יותר מכך שבחר במסלול מניות על פני המסלול כללי, אף שהמצטיינים במסלול הכללי עקפו חלק מהמסלולים המנייתים של כמה מהגופים. הסיבה לכך טמונה בעובדה שמנהלי ההשקעות בקופות הגמל החזיקו יותר אג"ח במח"מ ארוך למול קרנות הנאמנות שמחזיקות במח"מים קצרים משמעותית. ירידת הריבית במהלך העשור הביאה לכך שרווחי ההון שנרשמו באג"ח היו כמעט זהים לעלייה במחירי המניות. מנהלי הקרנות שמנהלים כסף לטווח קצר ובינוני לא יכולים להרשות לעצמם להיחשף לאג"ח ארוכות כמו מנהלי החיסכון ארוך הטווח בשל משך ההחזקה הקצר יחסית של הקרנות על ידי הציבור.

שוק האג"ח דהר עם שוק המניות

הקטגוריה המועדפת על המשקיעים הסולידיים בישראל היא אג"ח בארץ כללי עד 20% מניות. הקרנות המצטיינות בקטגוריה הן ברומטר אג"ח 85/15 עם תשואה של 56.4%; אחריה אי.בי.אי גיא 20/80 עם תשואה של 54.88%; ושלישית קרן מיטב תיק מנוהל +15 עם תשואה של 51.8%. מדובר שוב במצטיינות מתוך 16 קרנות בלבד (15%) ששרדו עשור למול 107 קרנות שקיימות היום בקטגוריה. בקטגוריה הפופולרית האחרונה של אג"ח בארץ כללי +10% (חשיפה של 10% למניות) מובילות הקרנות של אי.בי.אי, אזימוט ובית ההשקעות פורסט עם תשואה של 62.5%, 56% ו־55% בהתאמה.

העובדה שדווקא הקרנות עם חשיפה נמוכה יותר למניות הניבו תשואה גבוהה יותר מקרנות עם חשיפה של 20% – רק מבליטה את העלייה החדה שאפיינה את שוק האג"ח בעשור האחרון, כמעט כמו שוק המניות.

בשורה התחתונה, משקיעים שרצו ניהול השקעות איכותי לתיק המניות שלהם היה מוטב להם שיבחרו דווקא במנהלי הקרנות ולא בקופות הגמל. רוב הציבור, לעומת זאת, שהוא יותר סולידי בהגדרה, היטיב לעשות כשבחר לנהל את חסכונותיו בקופות הגמל שנהנו בעשור האחרון מהחשיפה הגבוהה לאג"ח ממשלתיות ואג"ח חברות במח"מ ארוך יותר למול זה שיכלו להרשות לעצמם מנהלי הקרנות. בהסתכלות קדימה, פוטנציאל התשואה באג"ח ירד משמעותית על רקע העליות החדות שאפיינו את העשור כך שתיק המניות הוא היחיד שיכול לייצר את התשואה העתידית וכאן מנהלי הקרנות, כאמור, ניצחו את מנהלי החיסכון ארוך הטווח.

שיטת מצליח: ריבוי הקרנות מגדיל את הסיכוי להתברג בצמרת

הבדיקה של מצטייני קרנות הנאמנות בקטגוריות הפופולריות בעשור האחרון לא היתה פשוטה בכלל. בודדות הן הקרנות ששרדו ותק כזה.

בקרב המנהלים עם מספר הקטגוריות המצטיינות בעשור בלטו פסגות, אלטשולר שחם, מיטב־דש, ילין לפידות, הראל ואנליסט. אלא שבדיקה של שיעור הקרנות המצטיינות מכלל הקרנות המנוהלות על ידי אותם גופים העלתה פערים בשיעור הקרנות המצטיינות בעשור מכלל הקרנות המנוהלות על ידם. כך, בזמן שבאלטשולר שחם 16 קרנות שמהוות 32% מכלל הקרנות (50) שבית ההשקעות מנהל התברגו בשלושת המקומות הראשונים בקטגוריות השונות של התעשייה בעשור האחרון, זאת בעוד שבפסגות, למשל, יותר 19 קרנות התברגו במקומות הראשונים בעשור - אך אלה מהוות רק 12.6% מכלל הקרנות שמנהלים (151) בפסגות.

בדומה גם מגדל, הראל ומיטב־דש החזיקו מספר יפה של 14 קרנות מצטיינות כל אחד - אך שיעורן של אלה מכלל הקרנות המנוהלות על ידם מהווה רק 13%-10% מכלל קרנות הנאמנות שלהם שבלטו בעשור. המחשבה שעומדת מאחורי ריבוי הקרנות היא שככל שגוף מנהל יותר קרנות, ובפרט קרנות דומות באותה קטגוריה, הסיכוי של אחת מהן לבלוט בביצועים שלה לאורך זמן גדל. אלא שזו בדיוק החולה הרעה של תעשיית הקרנות - שיטת המצליח של ריבוי הקרנות, בתקווה שאחת תככב ואילו היתר יימחקו מעל פני האדמה דרך סגירתן או מחיקת תשואת העבר שלהן או שינוי מדיניות ההשקעות. לקוח שבוחר במנהל שמחזיק קרנות דומות רבות יצטרך להמר איזו מבין הקרנות הדומות שמנהל אותו גוף תהיה המצטיינת, בעוד זה שיבחר במנהל שיחזיק רק קרן אחת בכל קטגוריה, יידע שאותו מנהל יתאמץ ככל יכולתו להפגין בה את הביצועים הטובים ביותר.