בין מיין סטריט לוול סטריט: הבורסות עולות, אך שוק ה־P2P טרם התאושש

שוק הלוואות ה־P2P שגשג בשנים האחרונות וצמח בקצב של 30% בשנה. אך משבר הקורונה, שהקפיץ את האבטלה והגדיל משמעותית את הסיכון בהלוואות מסוג זה, מאיים על עתיד הענף

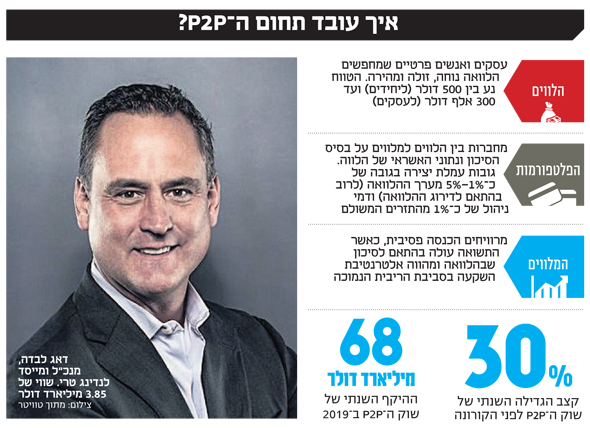

שוק הלוואות ה־P2P הפך בשנים האחרונות לתעשייה משגשגת של מיליארדי דולרים. היקפו של שוק זה נאמד בשנת 2019 בכ־68 מיליארד דולר בשנה, והיה צפוי, טרם משבר הקורונה, לגדול בשיעור שנתי של כ־30%. הלוואות P2P מתרחשות באמצעות ועל גבי פלטפורמות אונליין בסגנון Market Place, המחברות בין עסקים וצרכנים המעוניינים להלוות כסף לבין אנשים פרטיים המעוניינים ללוות. הפלטפורמה מתאימה בין משקיעים ומלווים תוך שימוש באלגוריתמי מחשב מתוחכמים. שימוש זה מסייע לקיטון בעלויות התפעוליות, מייתר את הצורף בסניפים פיזיים וכו'.

ריבית דו־ספרתית ועד 5 שנים לפירעון

שוק ה־P2P נחלק לאשראי לרכב, אשראי צרכני, נדל"ן, הלוואות סטודנטים ואשראי פרטי. ההלוואות נעות החל מ־500 דולר ליחידים ועד 300 אלף דולר לעסקים, נושאות לרוב ריבית שנתית דו־ספרתית, ופירעונן פרוס לתקופות של שלוש עד חמש שנים. הפלטפורמות משמשות כמתווך אשר ממתן את הסיכונים עבור הלווים והמלווים.

במסגרת הליך ההלוואה, הלווים נדרשים להציג את היסטוריית האשראי שלהם לפלטפורמה כתנאי ליכולתם ללוות. כאשר המלווה מסתפק בנתוני האשראי של הלווה, ומוצא את תנאי ההלוואה סבירים ביחס לסיכון, בקשת המימון מועברת למלווים בפלטפורמה. המלווים מעמידים את הכספים, ומקבלים החזר חודשי קבוע, בניכוי עמלת תפעול ישירות מהלווה.

החברות בתחום בדרך כלל גובות עמלת יצירה בגובה של כ־5%-1% מערך ההלוואה (לרוב בהתאם לדירוג ההלוואה), וזה מקור הכנסותיהן העיקרי. בנוסף, לאורך חיי ההלוואה החברות גובות דמי ניהול של כ־1% מהתזרים המשולם, עבור הגבייה, המעקב והטיפול האדמיניסטרטיבי. היתרונות ללווים הנם נוחות, תנאי הלוואה שזולים יותר מחלופות רבות (הלוואות ללא ביטחונות מהבנקים, אוברדרפט, או הלוואות מכרטיסי אשראי) ומשך הזמן לקבלת האשראי נמוך מזה הקיים בבנקים – בפלטפורמות רבות הממוצע עומד על כ־24 שעות.

היתרונות למלווים כוללים יצירת הכנסה פסיבית, תוך פיזור ההשקעה על פני מספר רב של לווים. כמו כן, יש להם אפשרות להתאים את הסיכון לסיכוי, באמצעות המידע שמסופק על ידי המלווים והעיבוד שמבצעת הפלטפורמה. עלייה ברמות הסיכון מובילה לשיעורי תשואה גבוהים יותר, ומהווה אלטרנטיבת השקעה מעניינת, במיוחד כשהריבית על החלופות חסרות הסיכון נמצאת בשפל.

חברות ציבוריות בולטות בתחום הן LendingTree עם שווי שוק של 3.85 מיליארד דולר, שירדה מתחילת המשבר בכ־14%; לנדינג קלאב, עם שווי שוק של כ־467 מיליון דולר, שירדה מתחילת המשבר בכ־50%, ואון דק עם שווי שוק של 81 מיליון דולר, שירדה מתחילת המשבר בכ־65%, הנן חברות ציבוריות. שחקנית נוספת בולטת בתחום, חברת פרוספר, הנה חברת פרטית. החברות פועלות במתווים שונים במקצת. לנדינג טרי, לדוגמה, מקשרת ישירות בין מלווים ללווים על גבי הפלטפורמה של המרקט פלייס. חברות כדוגמת לנדינג קלאב מספקות בחלק מן המקרים את ההלוואות מכספים שלהן (נוסטרו), ואז מוכרות את ההלוואות למשקיעים על גבי פלטפורמת המרקט פלייס, כאשר כל משקיע רוכש למעשה חוב הכולל חלקים של הלוואות רבות.

מניתוח דו"חות חברות ה־P2P לרבעון הראשון עולה כי הן רשמו הפסדים משיערוך של תיק האשראי שברשותן בהיקף מצטבר של מאות מיליוני דולרים. זאת, על רקע ההרעה בסביבה הכלכלית ובצפי לעמידה בתנאי ההלוואה מצד הלווים. שיעור החובות המסופקים, כמו גם שיעור החובות שבאיחור, גדלו.

החברות מדווחות על קיטון משמעותי בתיאבון המשקיעים למתן הלוואות בענף, שמקבל ביטוי בירידה חדה בשיעור ההלוואות החדשות. לפי תחזית של לנדינג קלאב, שיעור ההלוואות החדשות צפוי לקטון באפריל בעד 90% ביחס לחודש המקביל. מדובר בהלוואות בסיכון גבוה יותר, שנושאות שיעור חובות מסופקים ארוך טווח ממוצע של כ־7% (בחלק מהפלטפורמות הוא מגיע למעל 15%). המשקיעים מדירים רגליהם מסגמנט זה, שהסיכון בו עשוי להחמיר בהתאם לשיעורי האבטלה העולים והסביבה הכלכלית המאתגרת.

החברות נאלצו להשלים עסקאות מכספן

פועל יוצא נוסף של ירידת העניין מצד המשקיעים היה שהחברות נאלצו להשלים עסקאות של מתן הלוואות תוך הסתמכות על הכספים שלהן עצמם. בהתאם, החברות מקשיחות את הקריטריונים להעמדת האשראי ואת עלויות האשראי ומגדילות את הניטור אחר הלווים.

מנגנון ההכנסות של חברות אלה, שכולל כאמור בעיקר את הכנסות הקמת העסקה, צפוי להינזק בעשרות אחוזים. דבר זה צפוי להותיר את החברות במצב שבו עיקר הכנסתן נובע מדמי ניהול שוטפים על ההלוואות הקיימות. החברות מצידן הגיבו בקיצוץ משמעותי בהוצאות התפעול, שצפוי להוביל לקיטון של 25%‑30% בהוצאותיהן.

לסיכום, תחום ה־P2P מצוי בתקופה מאתגרת, דבר שנתן את ביטויו במחירי המניות של החברות, שירדו בשיעורים של עשרות אחוזים. אף שחלק מן הפרמטרים התייצבו מעט מאז פרסום הדו"חות, נראה שהתקופה המאתגרת שצפויה לתחום, שעד עתה היה בצמיחה חדה, לא הסתיימה.

עם זאת, השיפור בנתוני האבטלה בארה"ב והאופטימיות שהגיעה עם הסרת הסגרים והחזרה לפעילות, הובילו לטרנד של עלייה בתיאבון לנכסי סיכון, שהובילה בתורה לתיקון חד בשערי מניות החברות בתחום בשבוע האחרון.

מדובר בנתון שמשקף את הפער בין מיין סטריט לוול סטריט ‑ הפער בין הכלכלה הריאלית לבין הראלי שנרשם בבורסות ברחבי העולם. תוצאות החברות ברבעונים הקרובים, כמו גם דו"חות הבנקים, יוכלו לתת אינדיקטור לגבי השאלה האם מדובר בפער זמני, שצפוי להיסגר במהרה, או שמא בתופעה ארוכה יותר.

השורה התחתונה

התקופה המאתגרת בתחום ה־P2P טרם הסתיימה, והוא מתאים לאלו המעדיפים יחס גבוה של סיכון־סיכוי

הכותב הוא אסטרטג ילין לפידות בית השקעות